Часто облигации выпущены со встроенными опциями, который затем делает стандартную цену/урожай или меры по распространению не важными. Например, муниципалитет, обеспокоенный шансом, что процентные ставки могут упасть в будущей силе, выпускает облигации с условием, которое позволяет связи быть возмещенной перед зрелостью связи. Это - колл-опцион на связи и должно быть включено в оценку связи. Настроенное опцией распространение (OAS), которое настраивает распространение связи для значения опции, является стандартной мерой для оценки связей со встроенными опциями. Поддержки программного обеспечения Financial Instruments Toolbox™, вычисляя настроенные опцией распространения для связей с одной встроенными опциями с помощью модели агентства.

Ассоциация Индустрии ценных бумаг и Финансовых рынков (SIFMA) имеет упрощенный подход, чтобы вычислить OAS для проблем агентства (правительство Спонсируемые Сущности как Fannie Mae и Freddie Mac) названный “Агентством OAS”. В этом подходе связь имеет только одну дату погашения (европейский вызов) и использует модель Черного цвета (изменение на Черном Скоулзе, http://en.wikipedia.org/wiki/Black_model) оценить опцию связи. Цена связи вычисляется можно следующим образом:

PriceВызываемый = PriceNonCallable – PriceОпция

где

PriceВызываемый цена вызываемой связи.

PriceNonCallable является ценой невызываемой связи, то есть, ценой связи с помощью bndspread.

PriceОпция является ценой опции, то есть, ценой опции с помощью модели Черного цвета.

Агентство OAS является распространением, когда используется в предыдущей формуле, дает к рыночной цене. Программное обеспечение Financial Instruments Toolbox поддерживает эти функции:

Агентство OAS

Функции агентства OAS | Цель |

|---|---|

Вычислите OAS вызываемой связи с помощью модели Agency OAS. | |

Оцените вызываемую связь Агентство по использованию OAS с помощью модели OAS. |

Вычислить Агентство OAS с помощью agencyoas, необходимо обеспечить кривую нулевой ширины как вход ZeroData. Можно задать кривую нулевой ширины в любых интервалах и с любым методом соединения. Можно сделать это использование функции Financial Toolbox™ zbtprice и zbtyield. Или, можно использовать IRDataCurve создать IRDataCurve объект, и затем использует getZeroRates преобразовывать в даты и данные для использования в ZeroData входной параметр.

После создания ZeroData введите для agencyoas, вы можете затем:

Присвойте параметры для CouponRate, Settle, Maturity, Vol, CallDate, и Price.

Вычислите настроенное опцией распространение с помощью agencyoas выводить OAS вывод .

Если у вас есть Агентство OAS по вызываемой связи, можно использовать OAS значение как вход к agencyprice определить цену за вызываемую связь.

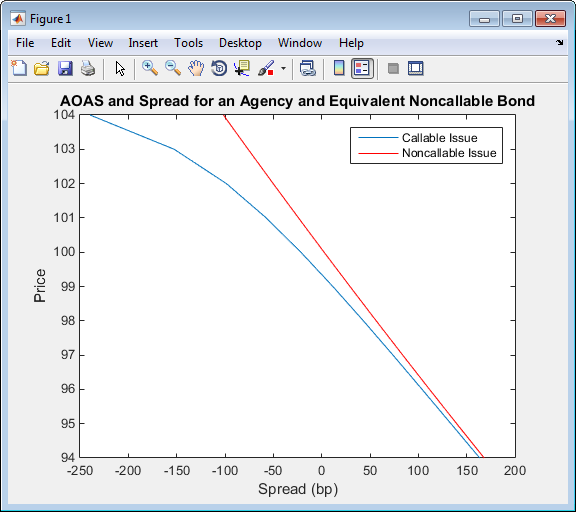

В следующем примере Агентство OAS вычисляется с помощью agencyoas поскольку область значений цен облигаций и распространение тождественно оцененной невызываемой связи вычисляются с помощью bndspread.

%% Data % Bond data -- note that there is only 1 call date Settle = datenum('20-Jan-2010'); Maturity = datenum('30-Dec-2013'); Coupon = .022; Vol = .5117; CallDate = datenum('30-Dec-2010'); Period = 2; Basis = 1; Face = 100; % Zero Curve data ZeroTime = [.25 .5 1 2 3 4 5 7 10 20 30]'; ZeroDates = daysadd(Settle,360*ZeroTime,1); ZeroRates = [.0008 .0017 .0045 .0102 .0169 .0224 .0274 .0347 .0414 .0530 .0740]'; ZeroData = [ZeroDates ZeroRates]; CurveCompounding = 2; CurveBasis = 1; Price = 94:104; OAS = agencyoas(ZeroData, Price', Coupon, Settle,Maturity, Vol, CallDate,'Basis',Basis) Spread = bndspread(ZeroData, Price', Coupon, Settle, Maturity) plot(OAS,Price) hold on plot(Spread,Price,'r') xlabel('Spread (bp)') ylabel('Price') title('AOAS and Spread for an Agency and Equivalent Noncallable Bond') legend({'Callable Issue','Noncallable Issue'})

OAS =

163.4942

133.7306

103.8735

73.7505

43.1094

11.5608

-21.5412

-57.3869

-98.5675

-152.5226

-239.6462

Spread =

168.1412

139.7047

111.6123

83.8561

56.4286

29.3227

2.5314

-23.9523

-50.1348

-76.0226

-101.6218Следующий график демонстрирует как рост цен, значение встроенной опции в увеличениях проблемы Агентства, и значение самой проблемы не увеличивается так, как это было бы для невызываемой связи, иллюстрируя отрицательную выпуклость этой проблемы: