В этом примере показано, как выбрать соответствующее количество ДУГИ, и GARCH отстает для модели GARCH при помощи приложения Econometric Modeler. Набор данных, сохраненный в Data_MarkPound, содержит ежедневную Дойчмарку/Британский фунт двусторонние текущие обменные курсы от 1 984 до 1991.

В командной строке загрузите Data_MarkPound.mat набор данных.

load Data_MarkPoundВ командной строке откройте приложение Econometric Modeler.

econometricModeler

В качестве альтернативы откройте приложение из галереи Apps (см. Econometric Modeler).

Импортируйте данные к приложению:

На вкладке Econometric Modeler, в разделе Import, нажатии кнопки![]() .

.

В диалоговом окне Import Data, в столбце Import?, устанавливают флажок для переменной Data.

Нажмите Import.

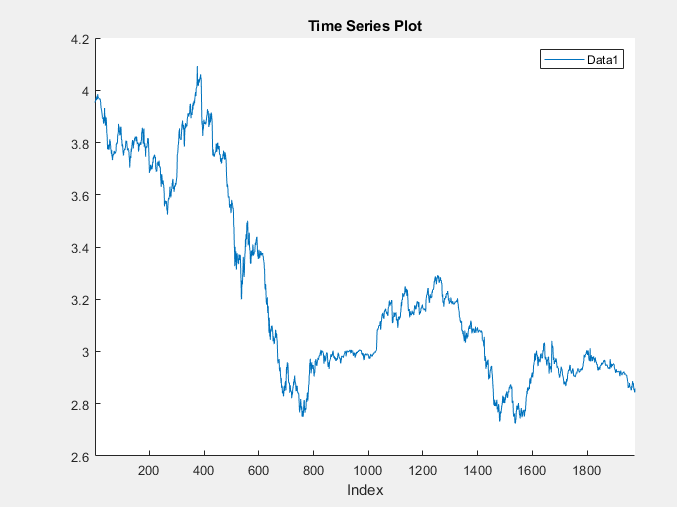

Переменная Data1 появляется в панели Time Series, и ее график временных рядов появляется в окне рисунка Time Series Plot(Data1).

Обменный курс выглядит неустановившимся (это, кажется, не колеблется вокруг фиксированного уровня).

Преобразуйте обменные курсы в возвраты.

С Data1 выбранный в панели Time Series, на вкладке Econometric Modeler, в разделе Transforms, нажимают Log.

В панели Time Series, переменная, представляющая регистрируемые обменные курсы (Data1Log) появляется, и его график временных рядов появляется в окне рисунка Time Series Plot(Data1Log).

В панели Time Series выберите Data1Log.

На вкладке Econometric Modeler, в разделе Transforms, нажимают Difference.

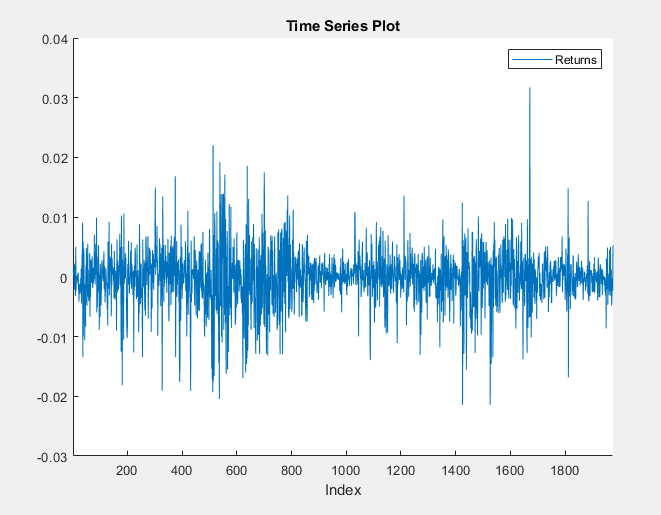

В панели Time Series, переменная, представляющая возвраты (Data1LogDiff) появляется. График временных рядов differenced ряда появляется в окне рисунка Time Series Plot(Data1LogDiff).

В панели Time Series переименуйте Data1LogDiff переменная путем нажатия на него дважды, чтобы выбрать ее имя и ввода Returns.

Обновления приложения имена всех документов сопоставлены с возвратами.

Ряд возвратов колеблется вокруг общего уровня, но показывает кластеризацию энергозависимости. Большие изменения в возвратах имеют тенденцию кластеризироваться вместе, и небольшие изменения имеют тенденцию кластеризироваться вместе. Таким образом, ряд показывает условное выражение heteroscedasticity.

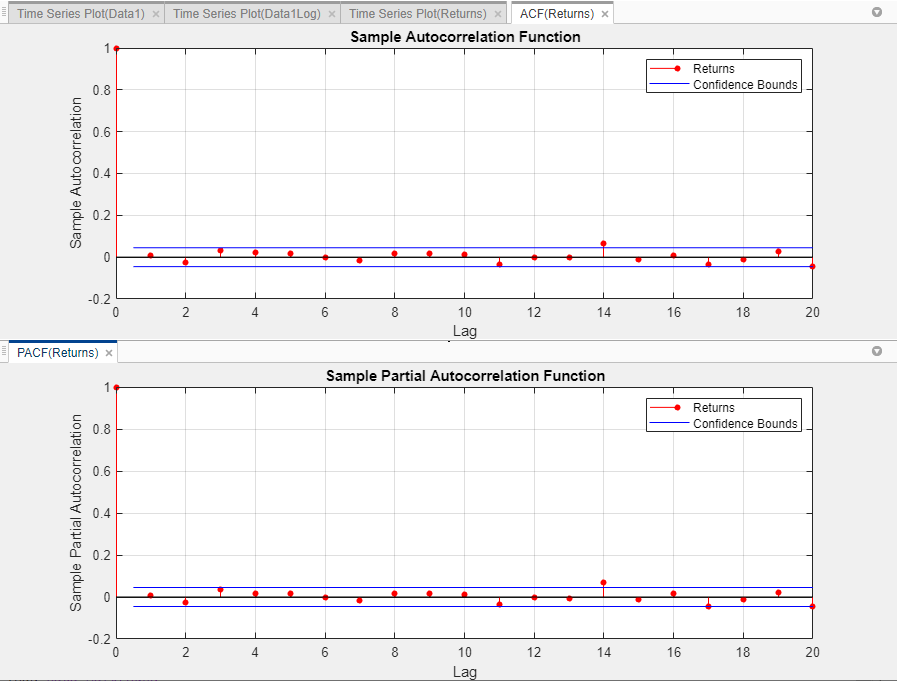

Визуально оцените, имеют ли возвраты последовательную корреляцию путем графического вывода демонстрационного ACF и PACF:

Закройте все окна рисунка на правой панели.

В панели Time Series выберите Returns временные ряды.

Кликните по вкладке Plots, затем нажмите ACF.

Кликните по вкладке Plots, затем нажмите PACF.

Перетащите окно рисунка PACF(Returns) ниже окна рисунка ACF(Returns) так, чтобы можно было просмотреть их одновременно.

Демонстрационный ACF и PACF не показывают фактически значительной автокорреляции.

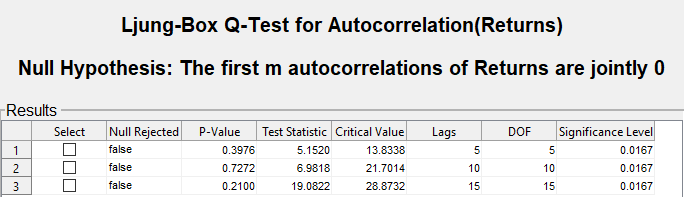

Проведите Q-тест Ljung-поля, чтобы оценить, существует ли значительная последовательная корреляция в возвратах для самое большее 5, 10, и 15 задержек. Чтобы обеспечить уровень ложного открытия приблизительно 0,05, задайте уровень значения 0.05/3 = 0.0167 для каждого теста.

Закройте окна рисунка PACF(Returns) и ACF(Returns).

С Returns выбранный в панели Time Series, на вкладке Econometric Modeler, в разделе Tests, нажимают New Test> Ljung-Box Q-Test.

На вкладке LBQ, в разделе Parameters, устанавливает Number of Lags на 5.

Установите Significance Level на 0.0167.

В разделе Tests нажмите Run Test.

Повторите шаги 3 - 5 дважды с этими изменениями.

Установите Number of Lags на 10 и DOF к 10.

Установите Number of Lags на 15 и DOF к 15.

Результаты испытаний появляются в таблице Results документа LBQ(Returns).

Q-тестовая нулевая гипотеза Ljung-поля, что все автокорреляции до протестированных задержек являются нулем, не отклоняется для тестов в задержках 5, 10, и 15. Эти результаты, и ACF и PACF, предполагают, что условная средняя модель не нужна для этого, возвращает ряд.

Чтобы проверять возвраты на условное выражение heteroscedasticity, Econometric Modeler требует серии квадратов остатков. После импорта квадратов остатков в приложение визуально оцените, существует ли условное выражение heteroscedasticity путем графического вывода ACF и PACF квадратов остатков. Затем определите соответствующее количество задержек для модели GARCH возвратов путем проведения теста ДУГИ Энгла.

Вычислите серию квадратов остатков в командной строке путем унижения возвратов, затем обработки на квадрат каждому элементу результата.

Экспортируйте Returns к командной строке:

В панели Time Series щелкните правой кнопкой по Returns.

В контекстном меню выберите Export.

Returns появляется в MATLAB® Workspace.

Удалите среднее значение из возвратов, затем квадрат каждый элемент результата. Чтобы гарантировать весь ряд в панели Time Series синхронизируются, Econometric Modeler предварительно ожидает первый-differenced ряд с NaN значение. Поэтому, чтобы оценить демонстрационное среднее значение, использовать mean(Returns,'omitnan').

Residuals = Returns - mean(Returns,'omitnan');

Residuals2 = Residuals.^2;

Составьте таблицу, содержащую Returns и Residuals2 переменные.

Tbl = table(Returns,Residuals,Residuals2);

Импортируйте Tbl в Econometric Modeler:

На вкладке Econometric Modeler, в разделе Import, нажатии кнопки![]() .

.

Приложение должно очистить правую панель и все документы прежде, чем импортировать новые данные. Поэтому после нажатия Import, в диалоговом окне Econometric Modeler, нажимают OK.

В диалоговом окне Import Data, в столбце Import?, устанавливают флажок для переменной Tbl.

Нажмите Import.

Переменные появляются в панели Time Series, и график временных рядов всего ряда появляется в окне рисунка Time Series Plot(Residuals).

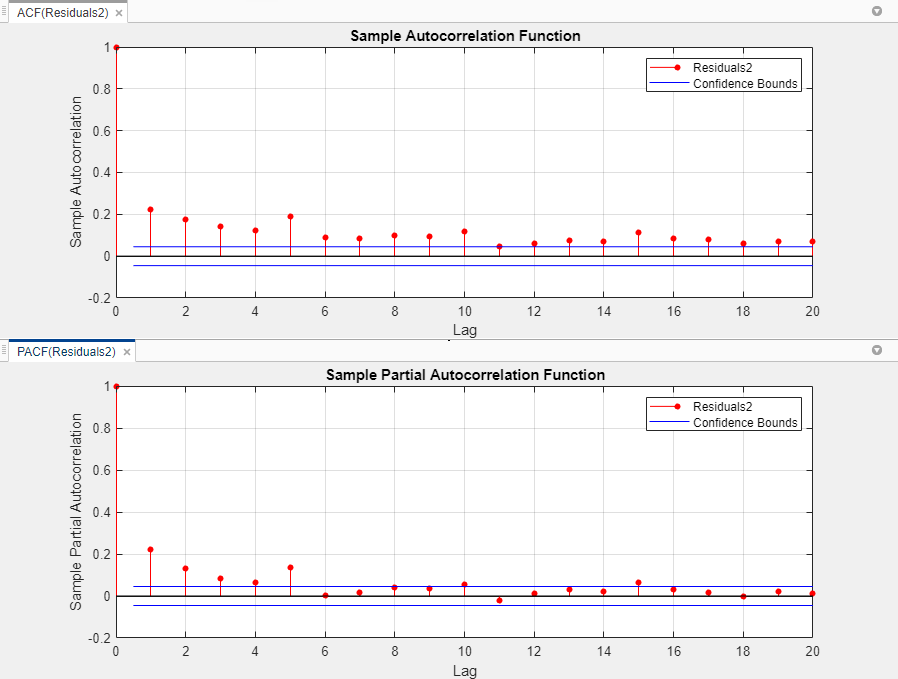

Постройте ACF и PACF квадратов остатков.

Закройте окно рисунка Time Series Plot(Residuals).

В панели Time Series выберите Residuals2 временные ряды.

Кликните по вкладке Plots, затем нажмите ACF.

Кликните по вкладке Plots, затем нажмите PACF.

Перетащите окно рисунка PACF(Residuals2) ниже окна рисунка ACF(Residuals2) так, чтобы можно было просмотреть их одновременно.

Демонстрационный ACF и PACF возвратов в квадрате показывают значительную автокорреляцию. Этот результат предполагает, что модель GARCH с изолированными отклонениями и отстала инновации, в квадрате могут подходить для моделирования возвратов.

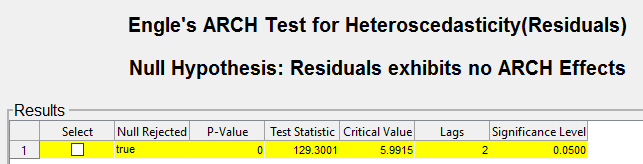

Проведите тест ДУГИ Энгла на ряде остаточных значений. Задайте гипотезу альтернативы модели ARCH 2D задержки.

Закройте все окна рисунка.

В панели Time Series выберите Residuals временные ряды.

На вкладке Econometric Modeler, в разделе Tests, нажимают New Test> Engle's ARCH Test.

На вкладке ARCH, в разделе Parameters, устанавливает Number of Lags на 2.

В разделе Tests нажмите Run Test.

Результаты испытаний появляются в таблице Results документа ARCH(Residuals).

Тест ДУГИ Энгла отклоняет нулевую гипотезу никаких эффектов ДУГИ в пользу альтернативной модели ARCH с двумя изолированными инновациями в квадрате. Модель ARCH с двумя изолированными инновациями локально эквивалентна модели GARCH(1,1).

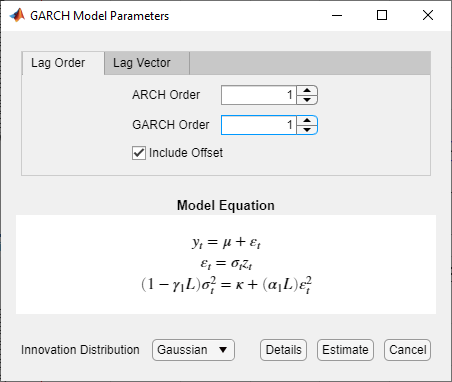

Подбирайте модель GARCH(1,1) к ряду возвратов.

В панели Time Series выберите Returns временные ряды.

Кликните по вкладке Econometric Modeler. Затем в разделе Models кликните по стреле, чтобы отобразить галерею моделей.

В галерее моделей, в разделе GARCH Models, нажимают GARCH.

В диалоговом окне GARCH Model Parameters, на вкладке Lag Order:

Установите GARCH Degree на 1.

Установите ARCH Degree на 1.

Поскольку возвраты потребовали унижения, включайте смещение путем установки флажка Include Offset.

Нажмите Estimate.

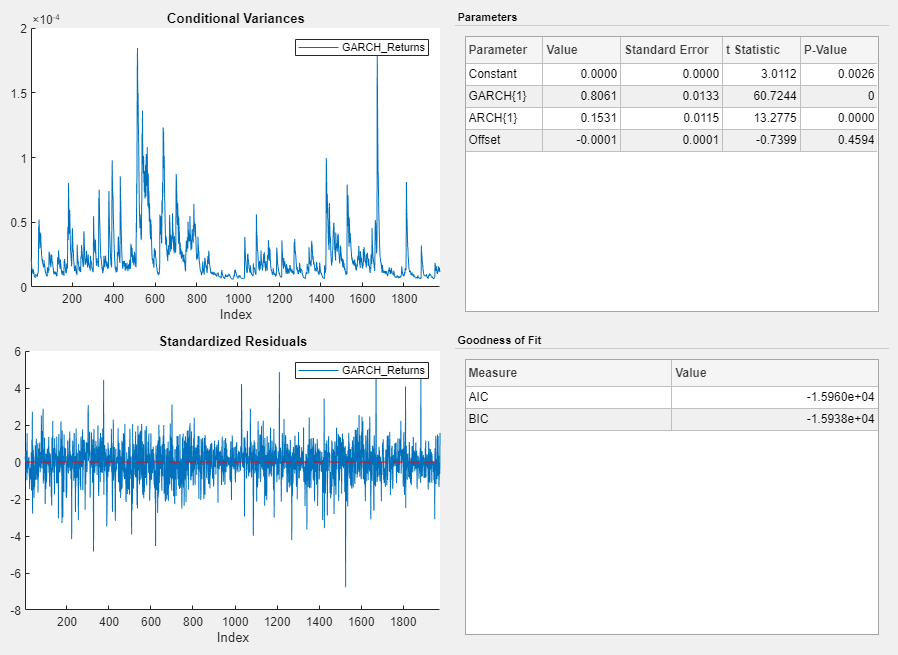

Переменная GARCH_Returns модели появляется в панели Models, ее значение появляется в панели Preview, и ее сводные данные оценки появляются в документе Model Summary(GARCH_Returns).

Альтернативный способ выбрать задержки для модели GARCH, подбирая несколько моделей, содержащих различные степени полинома задержки. Затем выберите модель, дающую к минимальному AIC.