Эти примеры показывают, как оценить, имеет ли ряд энергозависимость, кластеризирующуюся при помощи приложения Econometric Modeler. Методы включают коррелограммы осмотра квадратов остатков и тестирования на значительные задержки ДУГИ. Набор данных, сохраненный в Data_EquityIdx.mat, содержит серию ежедневных цен закрытия NASDAQ от 1 990 до 2001.

В этом примере показано, как визуально определить, оказывает ли ряд значительные влияния ДУГИ путем графического вывода автокорреляционной функции (ACF) и частичная автокорреляционная функция (PACF) серии квадратов остатков.

В командной строке загрузите Data_EquityIdx.mat набор данных.

load Data_EquityIdxНабор данных содержит таблицу цен закрытия NASDAQ и NYSE среди других переменных. Для получения дополнительной информации о наборе данных, введите Description в командной строке.

Преобразуйте таблицу DataTable к расписанию (для получения дополнительной информации смотрите, Готовят Данные временных рядов к Приложению Econometric Modeler).

dates = datetime(dates,'ConvertFrom','datenum',... 'Format','ddMMMyyyy'); % Convert dates to datetimes DataTable.Properties.RowNames = {}; % Clear row names DataTable = table2timetable(DataTable,'RowTimes',dates); % Convert table to timetable

В командной строке откройте приложение Econometric Modeler.

econometricModeler

В качестве альтернативы откройте приложение из галереи Apps (см. Econometric Modeler).

Импортируйте DataTable в приложение:

На вкладке Econometric Modeler, в разделе Import, нажатии кнопки![]() .

.

В диалоговом окне Import Data, в столбце Import?, устанавливают флажок для DataTable переменная.

Нажмите Import.

Переменные появляются в панели Time Series, и график временных рядов всего ряда появляется в окне рисунка Time Series Plot(NASDAQ).

Преобразуйте дневное закрытие, ряды индекса NASDAQ к проценту возвращают ряд путем взятия журнала ряда, затем взятия первого различия регистрируемого ряда:

В панели Time Series выберите NASDAQ.

На вкладке Econometric Modeler, в разделе Transforms, нажимают Log.

С NASDAQLog выбранный, в разделе Transforms, нажимают Difference.

В панели Time Series переименуйте NASDAQLogDiff переменная путем нажатия на него дважды, чтобы выбрать ее имя и ввода NASDAQReturns.

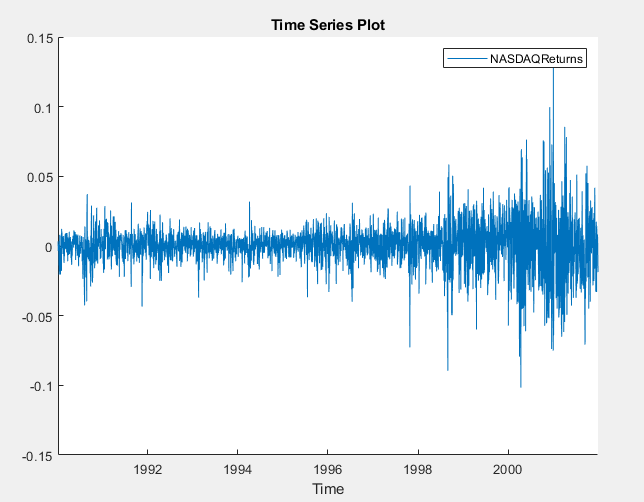

График временных рядов NASDAQ возвращается, появляется в окне рисунка Time Series Plot(NASDAQReturns).

Возвраты, кажется, колеблются вокруг постоянного уровня, но кластеризации энергозависимости выставки. Большие изменения в возвратах имеют тенденцию кластеризироваться вместе, и небольшие изменения имеют тенденцию кластеризироваться вместе. Таким образом, ряд показывает условное выражение heteroscedasticity.

Вычислите квадраты остатков:

Экспортируйте NASDAQReturns к MATLAB® Рабочая область:

В панели Time Series щелкните правой кнопкой по NASDAQReturns.

В контекстном меню выберите Export.

NASDAQReturns появляется в рабочем пространстве MATLAB.

В командной строке:

Для числовой устойчивости масштабируйте возвраты на коэффициент 100.

Создайте остаточный ряд путем удаления среднего значения из масштабированного ряда возвратов. Поскольку вы взяли первое различие цен NASDAQ, чтобы создать возвраты, первый элемент возвратов отсутствует. Поэтому, чтобы оценить демонстрационное среднее значение ряда, вызовите mean(NASDAQReturns,'omitnan').

Придайте остаточным значениям квадратную форму.

Добавьте квадраты остатков как новую переменную к DataTable расписание.

NASDAQReturns = 100*NASDAQReturns;

NASDAQResiduals = NASDAQReturns - mean(NASDAQReturns,'omitnan');

NASDAQResiduals2 = NASDAQResiduals.^2;

DataTable.NASDAQResiduals2 = NASDAQResiduals2;

В Econometric Modeler, импорт DataTable:

На вкладке Econometric Modeler, в разделе Import, нажатии кнопки![]() .

.

В диалоговом окне Econometric Modeler нажмите OK, чтобы очистить все переменные и документы в приложении.

В диалоговом окне Import Data, в столбце Import?, устанавливают флажок для DataTable.

Нажмите Import.

Постройте ACF и PACF:

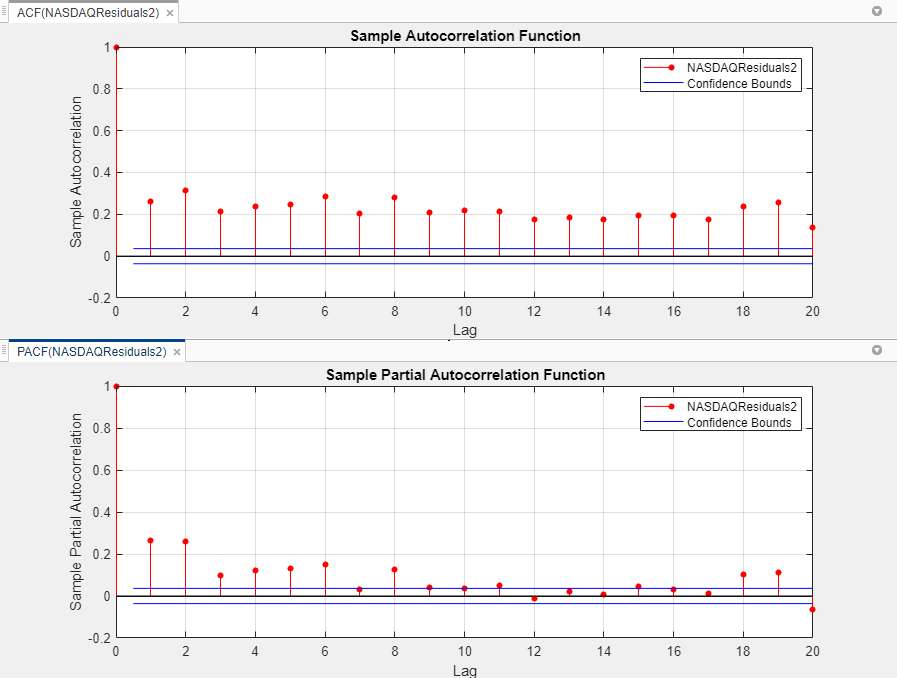

В панели Time Series выберите NASDAQResiduals2 временные ряды.

Кликните по вкладке Plots, затем нажмите ACF.

Кликните по вкладке Plots, затем нажмите PACF.

Закройте окно рисунка Time Series Plot(NASDAQ). Затем расположите окно рисунка ACF(NASDAQResiduals2) выше окна рисунка PACF(NASDAQResiduals2).

Демонстрационный ACF и PACF показывают значительную автокорреляцию в квадратах остатков. Этот результат показывает, что кластеризация энергозависимости присутствует.

В этом примере показано, как протестировать квадраты остатков на значительные эффекты ДУГИ с помощью Q-теста Ljung-поля.

В командной строке:

Загрузите Data_EquityIdx.mat набор данных.

Преобразуйте цены NASDAQ в возвраты. Чтобы обеспечить правильную основу времени, предварительно ожидайте получившиеся возвраты с NaN значение.

Масштабируйтесь NASDAQ возвращается.

Вычислите остаточные значения путем удаления среднего значения из масштабированных возвратов.

Придайте остаточным значениям квадратную форму.

Добавьте вектор из квадратов остатков как переменная к DataTable.

Преобразуйте DataTable от таблицы до расписания.

Для получения дополнительной информации о шагах смотрите, Смотрят Коррелограммы Квадратов остатков для Эффектов ДУГИ.

load Data_EquityIdx NASDAQReturns = 100*price2ret(DataTable.NASDAQ); NASDAQReturns = [NaN; NASDAQReturns]; NASDAQResiduals2 = (NASDAQReturns - mean(NASDAQReturns,'omitnan')).^2; DataTable.NASDAQResiduals2 = NASDAQResiduals2; dates = datetime(dates,'ConvertFrom','datenum'); DataTable.Properties.RowNames = {}; DataTable = table2timetable(DataTable,'RowTimes',dates);

В командной строке откройте приложение Econometric Modeler.

econometricModeler

В качестве альтернативы откройте приложение из галереи Apps (см. Econometric Modeler).

Импортируйте DataTable в приложение:

На вкладке Econometric Modeler, в разделе Import, нажатии кнопки![]() .

.

В диалоговом окне Import Data, в столбце Import?, устанавливают флажок для DataTable переменная.

Нажмите Import.

Переменные появляются в панели Time Series, и график временных рядов всего ряда появляется в окне рисунка Time Series Plot(NASDAQ).

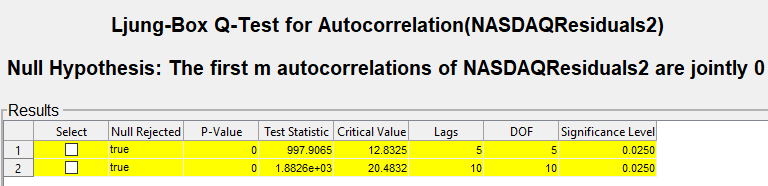

Протестируйте нулевую гипотезу, что первый m = 5 задержек автокорреляции квадратов остатков является совместно нулевым при помощи Q-теста Ljung-поля. Затем протестируйте нулевую гипотезу, что первый m = 10 задержек автокорреляции квадратов остатков является совместно нулевым.

В панели Time Series выберите NASDAQResiduals2 временные ряды.

На вкладке Econometric Modeler, в разделе Tests, нажимают New Test> Ljung-Box Q-Test.

На вкладке LBQ, в разделе Parameters, набор и Number of Lags и DOF к 5. Чтобы обеспечить уровень значения 0,05 для двух тестов, установите Significance Level на 0,025.

В разделе Tests нажмите Run Test.

Повторите шаги 3 и 4, но установите и Number of Lags и DOF к 10 вместо этого.

Результаты испытаний появляются в таблице Results документа LBQ(NASDAQResiduals2).

Нулевая гипотеза отклоняется для двух тестов. p - значение для каждого теста 0. Результаты показывают, что не каждая автокорреляция, чтобы отстать 5 (или 10) является нулем, указывая на энергозависимость, кластеризирующуюся в квадратах остатков.

В этом примере показано, как протестировать остаточные значения на значительные эффекты ДУГИ с помощью Теста ДУГИ Энгла.

В командной строке:

Загрузите Data_EquityIdx.mat набор данных.

Преобразуйте цены NASDAQ в возвраты. Чтобы обеспечить правильную основу времени, предварительно ожидайте получившиеся возвраты с NaN значение.

Масштабируйтесь NASDAQ возвращается.

Вычислите остаточные значения путем удаления среднего значения из масштабированных возвратов.

Добавьте вектор из остаточных значений как переменная к DataTable.

Преобразуйте DataTable от таблицы до расписания.

Для получения дополнительной информации о шагах смотрите, Смотрят Коррелограммы Квадратов остатков для Эффектов ДУГИ.

load Data_EquityIdx NASDAQReturns = 100*price2ret(DataTable.NASDAQ); NASDAQReturns = [NaN; NASDAQReturns]; NASDAQResiduals = NASDAQReturns - mean(NASDAQReturns,'omitnan'); DataTable.NASDAQResiduals = NASDAQResiduals; dates = datetime(dates,'ConvertFrom','datenum'); DataTable.Properties.RowNames = {}; DataTable = table2timetable(DataTable,'RowTimes',dates);

В командной строке откройте приложение Econometric Modeler.

econometricModeler

В качестве альтернативы откройте приложение из галереи Apps (см. Econometric Modeler).

Импортируйте DataTable в приложение:

На вкладке Econometric Modeler, в разделе Import, нажатии кнопки![]() .

.

В диалоговом окне Import Data, в столбце Import?, устанавливают флажок для DataTable переменная.

Нажмите Import.

Переменные появляются в панели Time Series, и график временных рядов всего ряда появляется в окне рисунка Time Series Plot(NASDAQ).

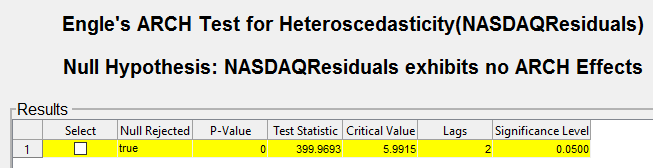

Протестируйте нулевую гипотезу, что ряд остаточных значений NASDAQ не показывает эффектов ДУГИ при помощи теста ДУГИ Энгла. Укажите, что ряд остаточных значений является моделью ARCH (2).

В панели Time Series выберите NASDAQResiduals временные ряды.

На вкладке Econometric Modeler, в разделе Tests, нажимают New Test> Engle's ARCH Test.

На вкладке ARCH, в разделе Parameters, устанавливает Number of Lags на 2.

В разделе Tests нажмите Run Test.

Результаты испытаний появляются в таблице Results документа ARCH(NASDAQResiduals).

Нулевая гипотеза отклоняется в пользу ДУГИ (2) альтернатива. Результат испытаний указывает на значительную энергозависимость, кластеризирующуюся в остаточных значениях.