Вычислите оперативные индексы концентрации для портфеля

ci = concentrationIndices(PortfolioData)concentrationIndices функционируйте поддерживает следующие индексы:

CR — Отношение концентрации

Децили — Децили распределения весов портфеля

Gini — Коэффициент Gini

HH — индекс Херфиндаль-Хиршмана

HK — Индекс Ханны-Кея

HT — Индекс Холла-Тидемена

TE — индекс энтропии Theil

[ добавляют дополнительные аргументы пары "имя-значение". ci,Lorenz]

= concentrationIndices(___,Name,Value)

Вычислите индексы концентрации для кредитного портфеля с помощью портфеля, который описан его воздействиями. Воздействия в значении по умолчанию хранятся в EAD массив.

Загрузите CreditPortfolioData.mat файл, который содержит EAD используемый в PortfolioData входной параметр.

load CreditPortfolioData.mat

ci = concentrationIndices(EAD)ci=1×8 table

ID CR Deciles Gini HH HK HT TE

___________ ________ _____________ _______ ________ ________ ________ _______

"Portfolio" 0.058745 [1x11 double] 0.55751 0.023919 0.013363 0.022599 0.53485

Используйте CRIndex дополнительный вход, чтобы получить отношения концентрации для десятых и двадцатых по величине воздействий. В выходе, CR столбец становится вектором с одним значением для каждого требуемого индекса.

Загрузите CreditPortfolioData.mat файл, который содержит EAD используемый в PortfolioData входной параметр.

load CreditPortfolioData.mat ci = concentrationIndices(EAD,'CRIndex',[10 20])

ci=1×8 table

ID CR Deciles Gini HH HK HT TE

___________ __________________ _____________ _______ ________ ________ ________ _______

"Portfolio" 0.38942 0.58836 [1x11 double] 0.55751 0.023919 0.013363 0.022599 0.53485

Используйте HKAlpha дополнительный вход, чтобы установить альфа-параметр для Ханны-Кея (HK) индекс. Используйте вектор альфа-значений, чтобы вычислить HK индексируйте для нескольких значений параметров. В выходе, HK столбец становится вектором с одним значением для каждого требуемого альфа-значения.

Загрузите CreditPortfolioData.mat файл, который содержит EAD используемый в PortfolioData входной параметр.

load CreditPortfolioData.mat ci = concentrationIndices(EAD,'HKAlpha',[0.5 3])

ci=1×8 table

ID CR Deciles Gini HH HK HT TE

___________ ________ _____________ _______ ________ ____________________ ________ _______

"Portfolio" 0.058745 [1x11 double] 0.55751 0.023919 0.013363 0.029344 0.022599 0.53485

Сравните меры по концентрации с помощью ID дополнительный аргумент для полностью разнообразного портфеля и полностью сконцентрированного портфеля.

ciD = concentrationIndices([1 1 1 1 1],'ID','Fully diversified'); ciC = concentrationIndices([0 0 0 0 5],'ID','Fully concentrated'); disp([ciD;ciC])

ID CR Deciles Gini HH HK HT TE

____________________ ___ _____________ ____ ___ ___ ___ ___________

"Fully diversified" 0.2 [1x11 double] 0 0.2 0.2 0.2 -2.2204e-16

"Fully concentrated" 1 [1x11 double] 0.8 1 1 1 1.6094

Используйте ScaleIndices дополнительный вход, чтобы масштабировать значения индекса Gini, HH, HK, HT, и TE. Область значений ScaleIndices от 0 через 1, независимый от количества кредитов.

ciDU = concentrationIndices([1 1 1 1 1],'ID','Diversified, unscaled'); ciDS = concentrationIndices([1 1 1 1 1],'ID','Diversified, scaled','ScaleIndices',true); ciCU = concentrationIndices([0 0 0 0 5],'ID','Concentrated, unscaled'); ciCS = concentrationIndices([0 0 0 0 5],'ID','Concentrated, scaled','ScaleIndices',true); disp([ciDU;ciDS;ciCU;ciCS])

ID CR Deciles Gini HH HK HT TE

________________________ ___ _____________ ____ __________ ___________ ___________ ___________

"Diversified, unscaled" 0.2 [1x11 double] 0 0.2 0.2 0.2 -2.2204e-16

"Diversified, scaled" 0.2 [1x11 double] 0 3.4694e-17 -3.4694e-17 -6.9389e-17 -1.3796e-16

"Concentrated, unscaled" 1 [1x11 double] 0.8 1 1 1 1.6094

"Concentrated, scaled" 1 [1x11 double] 1 1 1 1 1

Загрузите CreditPortfolioData.mat файл, который содержит EAD, используемый в PortfolioData входной параметр.

load CreditPortfolioData.mat

P = EAD;

ci = concentrationIndices(P);Визуализируйте аппроксимированную кривую Лоренца с помощью информации о децилях и также концентрации на уровне дециля.

Proportion = 0:0.1:1; figure; subplot(2,1,1) area(Proportion',[ci.Deciles' Proportion'-ci.Deciles']) axis([0 1 0 1]) title('Lorenz Curve (By Deciles)') xlabel('Proportion of Loans') ylabel('Proportion of Value') subplot(2,1,2) bar(diff(ci.Deciles)) axis([0 11 0 1]) title('Concentration by Decile') xlabel('Decile') ylabel('Weight')

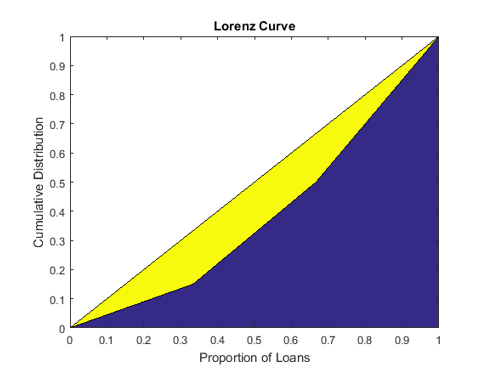

Загрузите CreditPortfolioData.mat файл, который содержит EAD используемый в PortfolioData входной параметр. Дополнительный выход Lorenz содержит данные для точной кривой Лоренца.

load CreditPortfolioData.mat P = EAD; [~,Lorenz] = concentrationIndices(P); figure; area(Lorenz.ProportionLoans,[Lorenz.ProportionValue Lorenz.ProportionLoans-Lorenz.ProportionValue]) axis([0 1 0 1]) title('Lorenz Curve') xlabel('Proportion of Loans') ylabel('Proportion of Value')

PortfolioData — Неотрицательные положения портфеля в активах NНеотрицательные положения портфеля в активах N в виде N- 1 (или 1- N) числовой массив.

Типы данных: double

Задайте дополнительные разделенные запятой пары Name,Value аргументы. Name имя аргумента и Value соответствующее значение. Name должен появиться в кавычках. Вы можете задать несколько аргументов в виде пар имен и значений в любом порядке, например: Name1, Value1, ..., NameN, ValueN.

[ci,Lorenz] = concentrationIndices(PortfolioData,'CRIndex',100)'CRIndex' — Представляющий интерес индекс для отношения концентрацииПредставляющий интерес индекс для отношения концентрации в виде разделенной запятой пары, состоящей из 'CRIndex' и целочисленное значение между 1 и N, где N является количеством активов в портфеле. Значение по умолчанию для CRIndex 1 (CR по умолчанию самый большой вес портфеля). Если CRIndex вектор, отношение концентрации вычисляется для значения индекса в данном распоряжении.

Типы данных: double

'HKAlpha' — Альфа-параметр для индекса Ханны-КеяАльфа-параметр для Ханны-Кея индексирует в виде разделенной запятой пары, состоящей из 'HKAlpha', и положительное число, которое не может быть равно 1. Если HKAlpha вектор, индекс Ханны-Кея вычисляется для каждого альфа-значения в данном распоряжении.

Типы данных: double

'ID' — Пользовательский ID для портфеля"Portfolio" (значение по умолчанию) | вектор символов | представляет объект в виде строкиПользовательский ID для портфеля в виде разделенной запятой пары, состоящей из 'ID' и скалярный объект строки или вектор символов.

Типы данных: char | string

'ScaleIndices' — Отметьте, чтобы указать, масштабировать ли индексы концентрацииfalse (никакое масштабирование) (значение по умолчанию) | логический Отметьте, чтобы указать, масштабировать ли индексы концентрации в виде разделенной запятой пары, состоящей из 'ScaleIndices' и логический скаляр. Когда ScaleIndices установлен в истину, значение Gini, HH, HK, HT, и TE индексы масштабируются так, чтобы все эти индексы имели минимальное значение 0 (полная диверсификация) и максимальное значение 1 (полная концентрация).

Масштабирование применяется только для портфелей по крайней мере с двумя активами. В противном случае масштабирующаяся возможность не определена.

Типы данных: логический

ci — Информация об индексах концентрации для данного портфеляИнформация об индексах концентрации для данного портфеля, возвращенного как таблица со следующими столбцами:

ID — Строка идентификатора портфеля. Используйте ID аргумент пары "имя-значение", чтобы установить его.

CR — Отношение концентрации. По умолчанию об отношении концентрации для первого индекса (самый большой вес портфеля) сообщают. Используйте CRIndex аргумент пары "имя-значение", чтобы выбрать различный индекс. Если CRIndex вектор длины m, затем CR вектор-строка из размера 1- m. Для получения дополнительной информации смотрите Больше О.

Deciles — Децилями распределения весов портфеля является 1- 11 вектор-строка, содержащий значения 0, точки разделения на девять децилей и 1. Для получения дополнительной информации смотрите Больше О.

Gini — Коэффициент Gini. Для получения дополнительной информации смотрите Больше О.

HH — Индекс Херфиндаль-Хиршмана. Для получения дополнительной информации смотрите Больше О.

HK — Индекс Ханны-Кея (обратная величина). По умолчанию, 'alpha' параметр устанавливается на 0.5. Используйте HKAlpha аргумент пары "имя-значение", чтобы выбрать различное значение. Если HKAlpha вектор lengthm, затем HK вектор-строка из размера 1- m. Для получения дополнительной информации смотрите Больше О.

HT — Индекс Холла-Тидемена. Для получения дополнительной информации смотрите Больше О.

TE — Индекс энтропии Theil. Для получения дополнительной информации смотрите Больше О.

Lorenz — Данные о кривой ЛоренцаДанные о кривой Лоренца, возвращенные как таблица со следующими столбцами:

ProportionLoans N+1)-by-1 числовой массив, содержащий значения 0, 1N, 2NNN= 1 . Это - данные для горизонтальной оси кривой Лоренца.

ProportionValue N+1)-by-1 числовой массив, содержащий пропорцию стоимости портфеля, накопленной до соответствующей пропорции кредитов в ProportionLoans столбец. Это - данные для вертикальной оси кривой Лоренца.

Все индексы концентрации для concentrationIndices примите кредитный портфель с воздействием контрагентов.

Позвольте P быть данным кредитным портфелем с воздействием контрагентов N. Позвольте x1... xN представляет подверженность каждому контрагенту с xi> = 0 для всего i = 1N. И, позвольте x быть общим воздействием портфеля

Примите тот x> 0, то есть, по крайней мере одно воздействие является ненулевым. Веса портфеля даны w1..., wN с

Веса сортируются в не уменьшающемся порядке. Следующее стандартное обозначение использует скобки вокруг индексов, чтобы обозначить упорядоченный значения.

concentration ratio (CR) отвечает на вопрос, “какая пропорция суммы обязательств накапливается в самых больших кредитах k?”

Формула для отношения концентрации (CR):

Например, если k =1, CR1 является суммой одного термина w[N-1+1] = w[N], то есть, это - самый большой вес. Для любого k индекс CR принимает значения от 0 через 1.

Lorenz curve является визуализацией совокупной пропорции стоимости портфеля (или совокупные веса портфеля) против совокупной пропорции кредитов.

Совокупная пропорция кредитов (p) задана:

Совокупная пропорция стоимости портфеля L задана как:

Кривая Лоренца является графиком L по сравнению с p или совокупной пропорцией стоимости портфеля по сравнению с совокупной пропорцией количества кредитов (отсортированный от самого маленького до самого большого).

Диагональная линия обозначается в том же графике, потому что это представляет кривую для портфеля с наименее возможной концентрацией (все кредиты с тем же весом). Областью между диагональю и кривой Лоренца является визуальное представление коэффициента Gini, который является другой мерой по концентрации.

Deciles обычно используется в контексте неравенства доходов.

Если вы сортируете индивидуумов по их уровню дохода, какая пропорция совокупного дохода заработана на самые низкие 10% и самые низкие 20% населения? В кредитном портфеле кредиты могут быть отсортированы по воздействию. Первый дециль соответствует пропорции стоимости портфеля, которая накапливается самыми маленькими 10%-ми кредитами и так далее. Децили являются пропорциями, поэтому они всегда принимают значения от 0 через 1.

При определении совокупной пропорции кредитов (p) и совокупная пропорция значений L как в Лоренце Курве, децили являются подмножеством пропорции массива значения. Учитывая индексы d1, d2, …, d9, таким образом, что пропорция кредитов совпадает точно с этими значениями:

Децили D 0, D 1...., D 9, D 10 заданы как соответствующая пропорция значений:

Когда общее количество кредитов, N не является делимым 10, никакие индексы, совпадает с точной пропорцией кредитов 0.1, 0.2, и так далее. В этом случае значения дециля линейно интерполированы из данных о кривой Лоренца (то есть, из p и массивов L). С этим определением существует 11 значений в информации о децилях, потому что конечные точки 0% и 100% включены.

Gini index (или коэффициент) визуализируется на графике кривой Лоренца как область между диагональю и кривой Лоренца.

Технически, индекс Gini является отношением той области к области полного треугольника под диагональю на графике кривой Лоренца. Индекс Gini также задан эквивалентно как средняя абсолютная разность между всеми весами в портфеле, нормированном средним весом.

Используя пропорцию значений, которые массив L, заданный в разделе кривой Лоренца, индекс Gini, дан формулой:

Эквивалентно, индекс Gini может быть вычислен из отсортированных весов непосредственно с формулой:

Содействующие значения Gini всегда между 0 (полная диверсификация) и 1– 1/N (полная концентрация).

Herfindahl-Hirschman index обычно используется в качестве меры концентрации рынка.

Формула для индекса Херфиндаль-Хиршмана:

Индекс Херфиндаль-Хиршмана принимает значения между 1/N (полная диверсификация) и 1 (полная концентрация).

Hannah-Kay index является обобщением индекса Херфиндаль-Хиршмана.

Формула для Ханны-Кея зависит от параметра α> 0, α ≠ 1, можно следующим образом:

Эта формула является обратной величиной исходного индекса Ханны-Кея, который задан с 1/(1− α) в экспоненте. Для анализа концентрации взаимная формула является стандартом, потому что это увеличивается, как концентрация увеличивается. Это - формула, реализованная в concentrationIndices. Индекс Ханны-Кея принимает значения между 1/N (полная диверсификация) и 1 (полная концентрация).

Hall-Tideman index является мерой, обычно используемой в концентрации рынка.

Формула для индекса Холла-Тидемена:

Индекс Холла-Тидемена принимает значения между 1/N (полная диверсификация) и 1 (полная концентрация).

Theil entropy index, на основе традиционной энтропийной меры (например, шенноновская энтропия), настроен так, чтобы это увеличилось как концентрация, увеличивается (энтропийные перемещения в противоположном направлении), и переключенный, чтобы сделать его положительным.

Формула для индекса энтропии Theil:

Энтропийный индекс Theil принимает значения между 0 (полная диверсификация) и log(N) (полная концентрация).

[1] Базельский Комитет по Банковскому надзору. "Исследования Концентрации Кредитного риска". Рабочий документ № 15. Ноябрь 2006.

[2] Calabrese, R. и Ф. Порро. "Концентрация одно имени рискует в кредитных портфелях: сравнение индексов концентрации". рабочий документ 201214, Институт Geary, Университетский Колледж, Дублин, май 2012.

[3] Lütkebohmert, E. Риск концентрации в кредитных портфелях. Спрингер, 2009.

У вас есть модифицированная версия этого примера. Вы хотите открыть этот пример со своими редактированиями?

1. Если смысл перевода понятен, то лучше оставьте как есть и не придирайтесь к словам, синонимам и тому подобному. О вкусах не спорим.

2. Не дополняйте перевод комментариями “от себя”. В исправлении не должно появляться дополнительных смыслов и комментариев, отсутствующих в оригинале. Такие правки не получится интегрировать в алгоритме автоматического перевода.

3. Сохраняйте структуру оригинального текста - например, не разбивайте одно предложение на два.

4. Не имеет смысла однотипное исправление перевода какого-то термина во всех предложениях. Исправляйте только в одном месте. Когда Вашу правку одобрят, это исправление будет алгоритмически распространено и на другие части документации.

5. По иным вопросам, например если надо исправить заблокированное для перевода слово, обратитесь к редакторам через форму технической поддержки.