Оцените апостериорное распределение Байесовой векторной авторегрессии (VAR) параметры модели

PosteriorMdl = estimate(PriorMdl,Y)PosteriorMdl это характеризует объединенные апостериорные распределения коэффициентов Λ и инновационная ковариационная матрица Σ. PriorMdl задает объединенное предшествующее распределение параметров и структуру модели VAR. Y многомерные данные об ответе. PriorMdl и PosteriorMdl не может быть тот же тип объекта.

NaNs в данных указывают на отсутствующие значения, который estimate удаляет при помощи мудрого списком удаления.

PosteriorMdl = estimate(PriorMdl,Y,Name,Value)'Y0' аргумент пары "имя-значение".

[ также возвращает сводные данные оценки апостериорного распределения PosteriorMdl,Summary]

= estimate(___)Summary, использование любой из комбинаций входных аргументов в предыдущих синтаксисах.

Рассмотрите 3-D модель VAR (4) для инфляции США (INFL), безработица (UNRATE), и федеральные фонды (FEDFUNDS) уровни.

\forall , серия независимых 3-D нормальных инноваций со средним значением 0 и ковариация . Примите что объединенное предшествующее распределение параметров модели VAR является рассеянным.

Загрузите и предварительно обработайте данные

Загрузите США макроэкономический набор данных. Вычислите уровень инфляции. Постройте весь ряд ответа.

load Data_USEconModel seriesnames = ["INFL" "UNRATE" "FEDFUNDS"]; DataTable.INFL = 100*[NaN; price2ret(DataTable.CPIAUCSL)]; figure plot(DataTable.Time,DataTable{:,seriesnames}) legend(seriesnames)

Стабилизируйте показатели безработицы и ставки по федеральным фондам путем применения первого различия для каждого ряда.

DataTable.DUNRATE = [NaN; diff(DataTable.UNRATE)];

DataTable.DFEDFUNDS = [NaN; diff(DataTable.FEDFUNDS)];

seriesnames(2:3) = "D" + seriesnames(2:3);Удалите все отсутствующие значения из данных.

rmDataTable = rmmissing(DataTable);

Создайте предшествующую модель

Создайте рассеянный Байесов VAR (4) предшествующая модель для трех рядов ответа. Задайте имена переменной отклика.

numseries = numel(seriesnames);

numlags = 4;

PriorMdl = bayesvarm(numseries,numlags,'SeriesNames',seriesnames)PriorMdl =

diffusebvarm with properties:

Description: "3-Dimensional VAR(4) Model"

NumSeries: 3

P: 4

SeriesNames: ["INFL" "DUNRATE" "DFEDFUNDS"]

IncludeConstant: 1

IncludeTrend: 0

NumPredictors: 0

AR: {[3x3 double] [3x3 double] [3x3 double] [3x3 double]}

Constant: [3x1 double]

Trend: [3x0 double]

Beta: [3x0 double]

Covariance: [3x3 double]

PriorMdl diffusebvarm объект модели.

Оцените апостериорное распределение

Оцените апостериорное распределение путем передачи предшествующего и целого ряда данных модели estimate.

PosteriorMdl = estimate(PriorMdl,rmDataTable{:,seriesnames})Bayesian VAR under diffuse priors

Effective Sample Size: 197

Number of equations: 3

Number of estimated Parameters: 39

| Mean Std

-------------------------------

Constant(1) | 0.1007 0.0832

Constant(2) | -0.0499 0.0450

Constant(3) | -0.4221 0.1781

AR{1}(1,1) | 0.1241 0.0762

AR{1}(2,1) | -0.0219 0.0413

AR{1}(3,1) | -0.1586 0.1632

AR{1}(1,2) | -0.4809 0.1536

AR{1}(2,2) | 0.4716 0.0831

AR{1}(3,2) | -1.4368 0.3287

AR{1}(1,3) | 0.1005 0.0390

AR{1}(2,3) | 0.0391 0.0211

AR{1}(3,3) | -0.2905 0.0835

AR{2}(1,1) | 0.3236 0.0868

AR{2}(2,1) | 0.0913 0.0469

AR{2}(3,1) | 0.3403 0.1857

AR{2}(1,2) | -0.0503 0.1647

AR{2}(2,2) | 0.2414 0.0891

AR{2}(3,2) | -0.2968 0.3526

AR{2}(1,3) | 0.0450 0.0413

AR{2}(2,3) | 0.0536 0.0223

AR{2}(3,3) | -0.3117 0.0883

AR{3}(1,1) | 0.4272 0.0860

AR{3}(2,1) | -0.0389 0.0465

AR{3}(3,1) | 0.2848 0.1841

AR{3}(1,2) | 0.2738 0.1620

AR{3}(2,2) | 0.0552 0.0876

AR{3}(3,2) | -0.7401 0.3466

AR{3}(1,3) | 0.0523 0.0428

AR{3}(2,3) | 0.0008 0.0232

AR{3}(3,3) | 0.0028 0.0917

AR{4}(1,1) | 0.0167 0.0901

AR{4}(2,1) | 0.0285 0.0488

AR{4}(3,1) | -0.0690 0.1928

AR{4}(1,2) | -0.1830 0.1520

AR{4}(2,2) | -0.1795 0.0822

AR{4}(3,2) | 0.1494 0.3253

AR{4}(1,3) | 0.0067 0.0395

AR{4}(2,3) | 0.0088 0.0214

AR{4}(3,3) | -0.1372 0.0845

Innovations Covariance Matrix

| INFL DUNRATE DFEDFUNDS

-------------------------------------------

INFL | 0.3028 -0.0217 0.1579

| (0.0321) (0.0124) (0.0499)

DUNRATE | -0.0217 0.0887 -0.1435

| (0.0124) (0.0094) (0.0283)

DFEDFUNDS | 0.1579 -0.1435 1.3872

| (0.0499) (0.0283) (0.1470)

PosteriorMdl =

conjugatebvarm with properties:

Description: "3-Dimensional VAR(4) Model"

NumSeries: 3

P: 4

SeriesNames: ["INFL" "DUNRATE" "DFEDFUNDS"]

IncludeConstant: 1

IncludeTrend: 0

NumPredictors: 0

Mu: [39x1 double]

V: [13x13 double]

Omega: [3x3 double]

DoF: 184

AR: {[3x3 double] [3x3 double] [3x3 double] [3x3 double]}

Constant: [3x1 double]

Trend: [3x0 double]

Beta: [3x0 double]

Covariance: [3x3 double]

PosteriorMdl conjugatebvarm объект модели; следующее аналитически послушно. Командная строка отображает следующие средние значения (Mean) и стандартные отклонения (Std) из всех коэффициентов и инновационной ковариационной матрицы. Строка AR{k}(i,j) содержит следующие оценки , задержка k Коэффициент AR переменной отклика j в ответ уравнение i. По умолчанию, estimate использует первые четыре наблюдения в качестве предварительной выборки, чтобы инициализировать модель.

Отобразите следующие средние значения содействующих матриц AR при помощи записи через точку.

AR1 = PosteriorMdl.AR{1}AR1 = 3×3

0.1241 -0.4809 0.1005

-0.0219 0.4716 0.0391

-0.1586 -1.4368 -0.2905

AR2 = PosteriorMdl.AR{2}AR2 = 3×3

0.3236 -0.0503 0.0450

0.0913 0.2414 0.0536

0.3403 -0.2968 -0.3117

AR3 = PosteriorMdl.AR{3}AR3 = 3×3

0.4272 0.2738 0.0523

-0.0389 0.0552 0.0008

0.2848 -0.7401 0.0028

AR4 = PosteriorMdl.AR{4}AR4 = 3×3

0.0167 -0.1830 0.0067

0.0285 -0.1795 0.0088

-0.0690 0.1494 -0.1372

Рассмотрите 3-D модель VAR (4) Оценочного Апостериорного распределения. В этом случае подбирайте модель к данным, запускающимся в 1 970.

Загрузите и предварительно обработайте данные

Загрузите США макроэкономический набор данных. Вычислите уровень инфляции, стабилизируйте показатели безработицы и ставки по федеральным фондам, и удалите отсутствующие значения.

load Data_USEconModel seriesnames = ["INFL" "UNRATE" "FEDFUNDS"]; DataTable.INFL = 100*[NaN; price2ret(DataTable.CPIAUCSL)]; DataTable.DUNRATE = [NaN; diff(DataTable.UNRATE)]; DataTable.DFEDFUNDS = [NaN; diff(DataTable.FEDFUNDS)]; seriesnames(2:3) = "D" + seriesnames(2:3); rmDataTable = rmmissing(DataTable);

Создайте предшествующую модель

Создайте рассеянный Байесов VAR (4) предшествующая модель для трех рядов ответа. Задайте имена переменной отклика.

numseries = numel(seriesnames);

numlags = 4;

PriorMdl = diffusebvarm(numseries,numlags,'SeriesNames',seriesnames);Основа времени раздела для подвыборок

Модель VAR (4) требует, чтобы p = 4 преддемонстрационных наблюдения инициализировал компонент AR для оценки. Задайте наборы индекса, соответствующие необходимым выборкам предварительной выборки и оценки.

idxpre = rmDataTable.Time < datetime('1970','InputFormat','yyyy'); % Presample indices idxest = ~idxpre; % Estimation sample indices T = sum(idxest)

T = 157

Эффективным объемом выборки является 157 наблюдения.

Оцените апостериорное распределение

Оцените апостериорное распределение. Задайте только необходимые преддемонстрационные наблюдения при помощи 'Y0' аргумент пары "имя-значение".

Y0 = rmDataTable{find(idxpre,PriorMdl.P,'last'),seriesnames};

PosteriorMdl = estimate(PriorMdl,rmDataTable{idxest,seriesnames},...

'Y0',Y0);Bayesian VAR under diffuse priors

Effective Sample Size: 157

Number of equations: 3

Number of estimated Parameters: 39

| Mean Std

-------------------------------

Constant(1) | 0.1431 0.1134

Constant(2) | -0.0132 0.0588

Constant(3) | -0.6864 0.2418

AR{1}(1,1) | 0.1314 0.0869

AR{1}(2,1) | -0.0187 0.0450

AR{1}(3,1) | -0.2009 0.1854

AR{1}(1,2) | -0.5009 0.1834

AR{1}(2,2) | 0.4881 0.0950

AR{1}(3,2) | -1.6913 0.3912

AR{1}(1,3) | 0.1089 0.0446

AR{1}(2,3) | 0.0555 0.0231

AR{1}(3,3) | -0.3588 0.0951

AR{2}(1,1) | 0.2942 0.1012

AR{2}(2,1) | 0.0786 0.0524

AR{2}(3,1) | 0.3767 0.2157

AR{2}(1,2) | 0.0208 0.2042

AR{2}(2,2) | 0.3238 0.1058

AR{2}(3,2) | -0.4530 0.4354

AR{2}(1,3) | 0.0634 0.0487

AR{2}(2,3) | 0.0747 0.0252

AR{2}(3,3) | -0.3594 0.1038

AR{3}(1,1) | 0.4503 0.1002

AR{3}(2,1) | -0.0388 0.0519

AR{3}(3,1) | 0.3580 0.2136

AR{3}(1,2) | 0.3119 0.2008

AR{3}(2,2) | 0.0966 0.1040

AR{3}(3,2) | -0.8212 0.4282

AR{3}(1,3) | 0.0659 0.0502

AR{3}(2,3) | 0.0155 0.0260

AR{3}(3,3) | -0.0269 0.1070

AR{4}(1,1) | -0.0141 0.1046

AR{4}(2,1) | 0.0105 0.0542

AR{4}(3,1) | 0.0263 0.2231

AR{4}(1,2) | -0.2274 0.1875

AR{4}(2,2) | -0.1734 0.0972

AR{4}(3,2) | 0.1328 0.3999

AR{4}(1,3) | 0.0028 0.0456

AR{4}(2,3) | 0.0094 0.0236

AR{4}(3,3) | -0.1487 0.0973

Innovations Covariance Matrix

| INFL DUNRATE DFEDFUNDS

-------------------------------------------

INFL | 0.3597 -0.0333 0.1987

| (0.0433) (0.0161) (0.0672)

DUNRATE | -0.0333 0.0966 -0.1647

| (0.0161) (0.0116) (0.0365)

DFEDFUNDS | 0.1987 -0.1647 1.6355

| (0.0672) (0.0365) (0.1969)

Рассмотрите 3-D модель VAR (4) Оценочного Апостериорного распределения.

Загрузите США макроэкономический набор данных. Вычислите уровень инфляции, стабилизируйте показатели безработицы и ставки по федеральным фондам, и удалите отсутствующие значения.

load Data_USEconModel seriesnames = ["INFL" "UNRATE" "FEDFUNDS"]; DataTable.INFL = 100*[NaN; price2ret(DataTable.CPIAUCSL)]; DataTable.DUNRATE = [NaN; diff(DataTable.UNRATE)]; DataTable.DFEDFUNDS = [NaN; diff(DataTable.FEDFUNDS)]; seriesnames(2:3) = "D" + seriesnames(2:3); rmDataTable = rmmissing(DataTable);

Создайте рассеянный Байесов VAR (4) предшествующая модель для трех рядов ответа. Задайте имена переменной отклика.

numseries = numel(seriesnames);

numlags = 4;

PriorMdl = diffusebvarm(numseries,numlags,'SeriesNames',seriesnames);Можно отобразить оценку выход тремя способами или выключить отображение. Сравните типы дисплея.

estimate(PriorMdl,rmDataTable{:,seriesnames}); % 'table', the defaultBayesian VAR under diffuse priors

Effective Sample Size: 197

Number of equations: 3

Number of estimated Parameters: 39

| Mean Std

-------------------------------

Constant(1) | 0.1007 0.0832

Constant(2) | -0.0499 0.0450

Constant(3) | -0.4221 0.1781

AR{1}(1,1) | 0.1241 0.0762

AR{1}(2,1) | -0.0219 0.0413

AR{1}(3,1) | -0.1586 0.1632

AR{1}(1,2) | -0.4809 0.1536

AR{1}(2,2) | 0.4716 0.0831

AR{1}(3,2) | -1.4368 0.3287

AR{1}(1,3) | 0.1005 0.0390

AR{1}(2,3) | 0.0391 0.0211

AR{1}(3,3) | -0.2905 0.0835

AR{2}(1,1) | 0.3236 0.0868

AR{2}(2,1) | 0.0913 0.0469

AR{2}(3,1) | 0.3403 0.1857

AR{2}(1,2) | -0.0503 0.1647

AR{2}(2,2) | 0.2414 0.0891

AR{2}(3,2) | -0.2968 0.3526

AR{2}(1,3) | 0.0450 0.0413

AR{2}(2,3) | 0.0536 0.0223

AR{2}(3,3) | -0.3117 0.0883

AR{3}(1,1) | 0.4272 0.0860

AR{3}(2,1) | -0.0389 0.0465

AR{3}(3,1) | 0.2848 0.1841

AR{3}(1,2) | 0.2738 0.1620

AR{3}(2,2) | 0.0552 0.0876

AR{3}(3,2) | -0.7401 0.3466

AR{3}(1,3) | 0.0523 0.0428

AR{3}(2,3) | 0.0008 0.0232

AR{3}(3,3) | 0.0028 0.0917

AR{4}(1,1) | 0.0167 0.0901

AR{4}(2,1) | 0.0285 0.0488

AR{4}(3,1) | -0.0690 0.1928

AR{4}(1,2) | -0.1830 0.1520

AR{4}(2,2) | -0.1795 0.0822

AR{4}(3,2) | 0.1494 0.3253

AR{4}(1,3) | 0.0067 0.0395

AR{4}(2,3) | 0.0088 0.0214

AR{4}(3,3) | -0.1372 0.0845

Innovations Covariance Matrix

| INFL DUNRATE DFEDFUNDS

-------------------------------------------

INFL | 0.3028 -0.0217 0.1579

| (0.0321) (0.0124) (0.0499)

DUNRATE | -0.0217 0.0887 -0.1435

| (0.0124) (0.0094) (0.0283)

DFEDFUNDS | 0.1579 -0.1435 1.3872

| (0.0499) (0.0283) (0.1470)

estimate(PriorMdl,rmDataTable{:,seriesnames},...

'Display','equation');Bayesian VAR under diffuse priors

Effective Sample Size: 197

Number of equations: 3

Number of estimated Parameters: 39

VAR Equations

| INFL(-1) DUNRATE(-1) DFEDFUNDS(-1) INFL(-2) DUNRATE(-2) DFEDFUNDS(-2) INFL(-3) DUNRATE(-3) DFEDFUNDS(-3) INFL(-4) DUNRATE(-4) DFEDFUNDS(-4) Constant

------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

INFL | 0.1241 -0.4809 0.1005 0.3236 -0.0503 0.0450 0.4272 0.2738 0.0523 0.0167 -0.1830 0.0067 0.1007

| (0.0762) (0.1536) (0.0390) (0.0868) (0.1647) (0.0413) (0.0860) (0.1620) (0.0428) (0.0901) (0.1520) (0.0395) (0.0832)

DUNRATE | -0.0219 0.4716 0.0391 0.0913 0.2414 0.0536 -0.0389 0.0552 0.0008 0.0285 -0.1795 0.0088 -0.0499

| (0.0413) (0.0831) (0.0211) (0.0469) (0.0891) (0.0223) (0.0465) (0.0876) (0.0232) (0.0488) (0.0822) (0.0214) (0.0450)

DFEDFUNDS | -0.1586 -1.4368 -0.2905 0.3403 -0.2968 -0.3117 0.2848 -0.7401 0.0028 -0.0690 0.1494 -0.1372 -0.4221

| (0.1632) (0.3287) (0.0835) (0.1857) (0.3526) (0.0883) (0.1841) (0.3466) (0.0917) (0.1928) (0.3253) (0.0845) (0.1781)

Innovations Covariance Matrix

| INFL DUNRATE DFEDFUNDS

-------------------------------------------

INFL | 0.3028 -0.0217 0.1579

| (0.0321) (0.0124) (0.0499)

DUNRATE | -0.0217 0.0887 -0.1435

| (0.0124) (0.0094) (0.0283)

DFEDFUNDS | 0.1579 -0.1435 1.3872

| (0.0499) (0.0283) (0.1470)

estimate(PriorMdl,rmDataTable{:,seriesnames},...

'Display','matrix');Bayesian VAR under diffuse priors

Effective Sample Size: 197

Number of equations: 3

Number of estimated Parameters: 39

VAR Coefficient Matrix of Lag 1

| INFL(-1) DUNRATE(-1) DFEDFUNDS(-1)

--------------------------------------------------

INFL | 0.1241 -0.4809 0.1005

| (0.0762) (0.1536) (0.0390)

DUNRATE | -0.0219 0.4716 0.0391

| (0.0413) (0.0831) (0.0211)

DFEDFUNDS | -0.1586 -1.4368 -0.2905

| (0.1632) (0.3287) (0.0835)

VAR Coefficient Matrix of Lag 2

| INFL(-2) DUNRATE(-2) DFEDFUNDS(-2)

--------------------------------------------------

INFL | 0.3236 -0.0503 0.0450

| (0.0868) (0.1647) (0.0413)

DUNRATE | 0.0913 0.2414 0.0536

| (0.0469) (0.0891) (0.0223)

DFEDFUNDS | 0.3403 -0.2968 -0.3117

| (0.1857) (0.3526) (0.0883)

VAR Coefficient Matrix of Lag 3

| INFL(-3) DUNRATE(-3) DFEDFUNDS(-3)

--------------------------------------------------

INFL | 0.4272 0.2738 0.0523

| (0.0860) (0.1620) (0.0428)

DUNRATE | -0.0389 0.0552 0.0008

| (0.0465) (0.0876) (0.0232)

DFEDFUNDS | 0.2848 -0.7401 0.0028

| (0.1841) (0.3466) (0.0917)

VAR Coefficient Matrix of Lag 4

| INFL(-4) DUNRATE(-4) DFEDFUNDS(-4)

--------------------------------------------------

INFL | 0.0167 -0.1830 0.0067

| (0.0901) (0.1520) (0.0395)

DUNRATE | 0.0285 -0.1795 0.0088

| (0.0488) (0.0822) (0.0214)

DFEDFUNDS | -0.0690 0.1494 -0.1372

| (0.1928) (0.3253) (0.0845)

Constant Term

INFL | 0.1007

| (0.0832)

DUNRATE | -0.0499

| 0.0450

DFEDFUNDS | -0.4221

| 0.1781

Innovations Covariance Matrix

| INFL DUNRATE DFEDFUNDS

-------------------------------------------

INFL | 0.3028 -0.0217 0.1579

| (0.0321) (0.0124) (0.0499)

DUNRATE | -0.0217 0.0887 -0.1435

| (0.0124) (0.0094) (0.0283)

DFEDFUNDS | 0.1579 -0.1435 1.3872

| (0.0499) (0.0283) (0.1470)

Возвратите сводные данные оценки, которые являются структурой, которая содержит ту же информацию независимо от типа дисплея.

[PosteriorMdl,Summary] = estimate(PriorMdl,rmDataTable{:,seriesnames});Bayesian VAR under diffuse priors

Effective Sample Size: 197

Number of equations: 3

Number of estimated Parameters: 39

| Mean Std

-------------------------------

Constant(1) | 0.1007 0.0832

Constant(2) | -0.0499 0.0450

Constant(3) | -0.4221 0.1781

AR{1}(1,1) | 0.1241 0.0762

AR{1}(2,1) | -0.0219 0.0413

AR{1}(3,1) | -0.1586 0.1632

AR{1}(1,2) | -0.4809 0.1536

AR{1}(2,2) | 0.4716 0.0831

AR{1}(3,2) | -1.4368 0.3287

AR{1}(1,3) | 0.1005 0.0390

AR{1}(2,3) | 0.0391 0.0211

AR{1}(3,3) | -0.2905 0.0835

AR{2}(1,1) | 0.3236 0.0868

AR{2}(2,1) | 0.0913 0.0469

AR{2}(3,1) | 0.3403 0.1857

AR{2}(1,2) | -0.0503 0.1647

AR{2}(2,2) | 0.2414 0.0891

AR{2}(3,2) | -0.2968 0.3526

AR{2}(1,3) | 0.0450 0.0413

AR{2}(2,3) | 0.0536 0.0223

AR{2}(3,3) | -0.3117 0.0883

AR{3}(1,1) | 0.4272 0.0860

AR{3}(2,1) | -0.0389 0.0465

AR{3}(3,1) | 0.2848 0.1841

AR{3}(1,2) | 0.2738 0.1620

AR{3}(2,2) | 0.0552 0.0876

AR{3}(3,2) | -0.7401 0.3466

AR{3}(1,3) | 0.0523 0.0428

AR{3}(2,3) | 0.0008 0.0232

AR{3}(3,3) | 0.0028 0.0917

AR{4}(1,1) | 0.0167 0.0901

AR{4}(2,1) | 0.0285 0.0488

AR{4}(3,1) | -0.0690 0.1928

AR{4}(1,2) | -0.1830 0.1520

AR{4}(2,2) | -0.1795 0.0822

AR{4}(3,2) | 0.1494 0.3253

AR{4}(1,3) | 0.0067 0.0395

AR{4}(2,3) | 0.0088 0.0214

AR{4}(3,3) | -0.1372 0.0845

Innovations Covariance Matrix

| INFL DUNRATE DFEDFUNDS

-------------------------------------------

INFL | 0.3028 -0.0217 0.1579

| (0.0321) (0.0124) (0.0499)

DUNRATE | -0.0217 0.0887 -0.1435

| (0.0124) (0.0094) (0.0283)

DFEDFUNDS | 0.1579 -0.1435 1.3872

| (0.0499) (0.0283) (0.1470)

Summary

Summary = struct with fields:

Description: "3-Dimensional VAR(4) Model"

NumEstimatedParameters: 39

Table: [39x2 table]

CoeffMap: [39x1 string]

CoeffMean: [39x1 double]

CoeffStd: [39x1 double]

SigmaMean: [3x3 double]

SigmaStd: [3x3 double]

CoeffMap поле содержит список содействующих имен. Порядок имен соответствует порядку всех вводов и выводов вектора коэффициентов. Отобразите CoeffMap.

Summary.CoeffMap

ans = 39x1 string

"AR{1}(1,1)"

"AR{1}(1,2)"

"AR{1}(1,3)"

"AR{2}(1,1)"

"AR{2}(1,2)"

"AR{2}(1,3)"

"AR{3}(1,1)"

"AR{3}(1,2)"

"AR{3}(1,3)"

"AR{4}(1,1)"

"AR{4}(1,2)"

"AR{4}(1,3)"

"Constant(1)"

"AR{1}(2,1)"

"AR{1}(2,2)"

"AR{1}(2,3)"

"AR{2}(2,1)"

"AR{2}(2,2)"

"AR{2}(2,3)"

"AR{3}(2,1)"

"AR{3}(2,2)"

"AR{3}(2,3)"

"AR{4}(2,1)"

"AR{4}(2,2)"

"AR{4}(2,3)"

"Constant(2)"

"AR{1}(3,1)"

"AR{1}(3,2)"

"AR{1}(3,3)"

"AR{2}(3,1)"

⋮

Рассмотрите 3-D модель VAR (4) Оценочного Апостериорного распределения В этом примере, создайте нормальную сопряженную предшествующую модель с фиксированной матрицей коэффициентов вместо рассеянной модели. Модель содержит 39 коэффициентов. Для содействующей разреженности в следующем примените Миннесотский метод регуляризации во время оценки.

Загрузите США макроэкономический набор данных. Вычислите уровень инфляции, стабилизируйте показатели безработицы и ставки по федеральным фондам, и удалите отсутствующие значения.

load Data_USEconModel seriesnames = ["INFL" "UNRATE" "FEDFUNDS"]; DataTable.INFL = 100*[NaN; price2ret(DataTable.CPIAUCSL)]; DataTable.DUNRATE = [NaN; diff(DataTable.UNRATE)]; DataTable.DFEDFUNDS = [NaN; diff(DataTable.FEDFUNDS)]; seriesnames(2:3) = "D" + seriesnames(2:3); rmDataTable = rmmissing(DataTable);

Создайте нормальный сопряженный Байесов VAR (4) предшествующая модель для трех рядов ответа. Задайте имена переменной отклика и установите инновационную ковариационную матрицу

Согласно Миннесотскому методу регуляризации, задайте следующее:

Каждый ответ является моделью AR (1), в среднем, с задержкой 1 коэффициент 0.75.

Предшествующие коэффициенты самозадержки имеют отклонение 100. Эта большая установка отклонения позволяет данным влиять на следующие больше, чем предшествующее.

Предшествующие коэффициенты перекрестной задержки имеют отклонение 0.01. Эта маленькая установка отклонения сжимает коэффициенты перекрестной задержки, чтобы обнулить во время оценки.

Предшествующее содействующее затухание ковариаций с увеличивающейся задержкой на уровне 10 (то есть, более низкие задержки более важны, чем более высокие задержки).

numseries = numel(seriesnames); numlags = 4; Sigma = [10e-5 0 10e-4; 0 0.1 -0.2; 10e-4 -0.2 1.6]; PriorMdl = bayesvarm(numseries,numlags,'Model','normal','SeriesNames',seriesnames,... 'Center',0.75,'SelfLag',100,'CrossLag',0.01,'Decay',10,... 'Sigma',Sigma);

Оцените апостериорное распределение и отобразите следующие уравнения ответа.

PosteriorMdl = estimate(PriorMdl,rmDataTable{:,seriesnames},'Display','equation');Bayesian VAR under normal priors and fixed Sigma

Effective Sample Size: 197

Number of equations: 3

Number of estimated Parameters: 39

VAR Equations

| INFL(-1) DUNRATE(-1) DFEDFUNDS(-1) INFL(-2) DUNRATE(-2) DFEDFUNDS(-2) INFL(-3) DUNRATE(-3) DFEDFUNDS(-3) INFL(-4) DUNRATE(-4) DFEDFUNDS(-4) Constant

------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

INFL | 0.1234 -0.4373 0.1050 0.3343 -0.0342 0.0308 0.4441 0.0031 0.0090 0.0083 -0.0003 0.0003 0.0820

| (0.0014) (0.0027) (0.0007) (0.0015) (0.0021) (0.0006) (0.0015) (0.0004) (0.0003) (0.0015) (0.0001) (0.0001) (0.0014)

DUNRATE | 0.0521 0.3636 0.0125 0.0012 0.1720 0.0009 0.0000 -0.0741 -0.0000 0.0000 0.0007 -0.0000 -0.0413

| (0.0252) (0.0723) (0.0191) (0.0031) (0.0666) (0.0031) (0.0004) (0.0348) (0.0004) (0.0001) (0.0096) (0.0001) (0.0339)

DFEDFUNDS | -0.0105 -0.1394 -0.1368 0.0002 -0.0000 -0.1227 0.0000 -0.0000 0.0085 -0.0000 0.0000 -0.0041 -0.0113

| (0.0749) (0.0948) (0.0713) (0.0031) (0.0031) (0.0633) (0.0004) (0.0004) (0.0344) (0.0001) (0.0001) (0.0097) (0.1176)

Innovations Covariance Matrix

| INFL DUNRATE DFEDFUNDS

----------------------------------------

INFL | 0.0001 0 0.0010

| (0) (0) (0)

DUNRATE | 0 0.1000 -0.2000

| (0) (0) (0)

DFEDFUNDS | 0.0010 -0.2000 1.6000

| (0) (0) (0)

Сравните результаты со следующим, в котором вы не задаете предшествующей регуляризации.

PriorMdlNoReg = bayesvarm(numseries,numlags,'Model','normal','SeriesNames',seriesnames,... 'Sigma',Sigma); PosteriorMdlNoReg = estimate(PriorMdlNoReg,rmDataTable{:,seriesnames},'Display','equation');

Bayesian VAR under normal priors and fixed Sigma

Effective Sample Size: 197

Number of equations: 3

Number of estimated Parameters: 39

VAR Equations

| INFL(-1) DUNRATE(-1) DFEDFUNDS(-1) INFL(-2) DUNRATE(-2) DFEDFUNDS(-2) INFL(-3) DUNRATE(-3) DFEDFUNDS(-3) INFL(-4) DUNRATE(-4) DFEDFUNDS(-4) Constant

------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

INFL | 0.1242 -0.4794 0.1007 0.3233 -0.0502 0.0450 0.4270 0.2734 0.0523 0.0168 -0.1823 0.0068 0.1010

| (0.0014) (0.0028) (0.0007) (0.0016) (0.0030) (0.0007) (0.0016) (0.0029) (0.0008) (0.0016) (0.0027) (0.0007) (0.0015)

DUNRATE | -0.0264 0.3428 0.0089 0.0969 0.1578 0.0292 0.0042 -0.0309 -0.0114 0.0221 -0.1071 0.0072 -0.0873

| (0.0347) (0.0714) (0.0203) (0.0356) (0.0714) (0.0203) (0.0337) (0.0670) (0.0200) (0.0326) (0.0615) (0.0186) (0.0422)

DFEDFUNDS | -0.0351 -0.1248 -0.0411 0.0416 -0.0224 -0.1358 0.0014 -0.0302 0.1557 -0.0074 -0.0010 -0.0785 -0.0205

| (0.0787) (0.0949) (0.0696) (0.0631) (0.0689) (0.0663) (0.0533) (0.0567) (0.0630) (0.0470) (0.0493) (0.0608) (0.1347)

Innovations Covariance Matrix

| INFL DUNRATE DFEDFUNDS

----------------------------------------

INFL | 0.0001 0 0.0010

| (0) (0) (0)

DUNRATE | 0 0.1000 -0.2000

| (0) (0) (0)

DFEDFUNDS | 0.0010 -0.2000 1.6000

| (0) (0) (0)

Следующие оценки предшествующей Миннесоты имеют более низкую величину, в целом, по сравнению с оценками нормальной сопряженной предшествующей модели по умолчанию.

Рассмотрите 3-D модель VAR (4) Оценочного Апостериорного распределения В этом случае, примите, что содействующая и инновационная ковариационная матрица независима (полусопряженная предшествующая модель).

Загрузите США макроэкономический набор данных. Вычислите уровень инфляции, стабилизируйте показатели безработицы и ставки по федеральным фондам, и удалите отсутствующие значения.

load Data_USEconModel seriesnames = ["INFL" "UNRATE" "FEDFUNDS"]; DataTable.INFL = 100*[NaN; price2ret(DataTable.CPIAUCSL)]; DataTable.DUNRATE = [NaN; diff(DataTable.UNRATE)]; DataTable.DFEDFUNDS = [NaN; diff(DataTable.FEDFUNDS)]; seriesnames(2:3) = "D" + seriesnames(2:3); rmDataTable = rmmissing(DataTable);

Создайте полусопряженный Байесов VAR (4) предшествующая модель для трех рядов ответа. Задайте имена переменной отклика.

numseries = numel(seriesnames); numlags = 4; PriorMdl = bayesvarm(numseries,numlags,'Model','semiconjugate',... 'SeriesNames',seriesnames);

Поскольку соединение, следующее из полусопряженной предшествующей модели, аналитически тяжело, estimate использует сэмплер Гиббса, чтобы сформировать соединение, следующее путем выборки от послушных полных условных выражений.

Оцените апостериорное распределение. Для сэмплера Гиббса задайте эффективное количество ничьих 20 000, электротермотренировки 5 000 и утончающегося фактора 10.

rng(1) % For reproducibility PosteriorMdl = estimate(PriorMdl,rmDataTable{:,seriesnames},... 'Display','equation','NumDraws',20000,'Burnin',5000,'Thin',10);

Bayesian VAR under semiconjugate priors

Effective Sample Size: 197

Number of equations: 3

Number of estimated Parameters: 39

VAR Equations

| INFL(-1) DUNRATE(-1) DFEDFUNDS(-1) INFL(-2) DUNRATE(-2) DFEDFUNDS(-2) INFL(-3) DUNRATE(-3) DFEDFUNDS(-3) INFL(-4) DUNRATE(-4) DFEDFUNDS(-4) Constant

------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

INFL | 0.2243 -0.0824 0.1365 0.2515 -0.0098 0.0329 0.2888 0.0311 0.0368 0.0458 -0.0206 0.0176 0.1836

| (0.0662) (0.0821) (0.0319) (0.0701) (0.0636) (0.0309) (0.0662) (0.0534) (0.0297) (0.0649) (0.0470) (0.0274) (0.0720)

DUNRATE | -0.0262 0.3666 0.0148 0.0929 0.1637 0.0336 0.0016 -0.0147 -0.0089 0.0222 -0.1133 0.0082 -0.0808

| (0.0342) (0.0728) (0.0197) (0.0354) (0.0713) (0.0198) (0.0334) (0.0671) (0.0194) (0.0320) (0.0606) (0.0179) (0.0407)

DFEDFUNDS | -0.0251 -0.1285 -0.0527 0.0379 -0.0256 -0.1452 -0.0040 -0.0360 0.1516 -0.0090 0.0008 -0.0823 -0.0193

| (0.0785) (0.0962) (0.0673) (0.0630) (0.0688) (0.0643) (0.0531) (0.0567) (0.0610) (0.0467) (0.0492) (0.0586) (0.1302)

Innovations Covariance Matrix

| INFL DUNRATE DFEDFUNDS

-------------------------------------------

INFL | 0.2984 -0.0219 0.1754

| (0.0305) (0.0121) (0.0499)

DUNRATE | -0.0219 0.0890 -0.1496

| (0.0121) (0.0092) (0.0292)

DFEDFUNDS | 0.1754 -0.1496 1.4754

| (0.0499) (0.0292) (0.1506)

PosteriorMdl empiricalbvarm модель, представленная ничьими от полных условных выражений. После удаления первой электротермотренировки чертит и утончение остающихся ничьих путем хранения каждой 10-й ничьей, estimate хранит ничьи в CoeffDraws и SigmaDraws свойства.

Считайте 2D модель VARX(1) для США действительным GDP (RGDP) и инвестиции (GCE) уровни, который обрабатывает персональное потребление (PCEC) уровень как внешний:

\forall , серия независимых 2D нормальных инноваций со средним значением 0 и ковариация . Примите следующие предшествующие распределения:

, где M 4 2 матрица средних значений и матрица шкалы среди коэффициента 4 на 4. Эквивалентно, .

, где Ω является матрицей шкалы 2 на 2 и степени свободы.

Загрузите США макроэкономический набор данных. Вычислите действительный GDP, инвестиции и персональный ряд нормы потребления. Удалите все отсутствующие значения из получившегося ряда.

load Data_USEconModel DataTable.RGDP = DataTable.GDP./DataTable.GDPDEF; seriesnames = ["PCEC"; "RGDP"; "GCE"]; rates = varfun(@price2ret,DataTable,'InputVariables',seriesnames); rates = rmmissing(rates); rates.Properties.VariableNames = seriesnames;

Создайте сопряженную предшествующую модель для 2D VARX (1) параметры модели.

numseries = 2; numlags = 1; numpredictors = 1; PriorMdl = conjugatebvarm(numseries,numlags,'NumPredictors',numpredictors,... 'SeriesNames',seriesnames(2:end));

Оцените апостериорное распределение. Задайте внешние данные о предикторе.

PosteriorMdl = estimate(PriorMdl,rates{:,2:end},...

'X',rates{:,1},'Display','equation');Bayesian VAR under conjugate priors

Effective Sample Size: 247

Number of equations: 2

Number of estimated Parameters: 8

VAR Equations

| RGDP(-1) GCE(-1) Constant X1

-----------------------------------------------

RGDP | 0.0083 -0.0027 0.0078 0.0105

| (0.0625) (0.0606) (0.0043) (0.0625)

GCE | 0.0059 0.0477 0.0166 0.0058

| (0.0644) (0.0624) (0.0044) (0.0645)

Innovations Covariance Matrix

| RGDP GCE

---------------------------

RGDP | 0.0040 0.0000

| (0.0004) (0.0003)

GCE | 0.0000 0.0043

| (0.0003) (0.0004)

По умолчанию, estimate использует первый p = 1 наблюдение в заданных данных об ответе как предварительная выборка, и это удаляет соответствующие наблюдения в данных о предикторе из выборки.

Следующие средние значения (и стандартные отклонения) коэффициентов регрессии появляются ниже X1 столбец сводной таблицы оценки.

PriorMdl — Предшествующая модель Bayesian VARconjugatebvarm объект модели | semiconjugatebvarm объект модели | diffusebvarm объект модели | normalbvarm объект моделиПредшествующая модель Bayesian VAR в виде объекта модели в этой таблице.

| Объект модели | Описание |

|---|---|

conjugatebvarm | Зависимый, матричная нормальная инверсия Уишарт спрягают модель, возвращенную bayesvarm, conjugatebvarm, или estimate |

semiconjugatebvarm | Независимый, нормальный обратный Уишарт полуспрягает предшествующую модель, возвращенную bayesvarm или semiconjugatebvarm |

diffusebvarm | Рассейте предшествующую модель, возвращенную bayesvarm или diffusebvarm |

normalbvarm | Нормальная сопряженная модель с фиксированной инновационной ковариационной матрицей, возвращенной bayesvarm, normalbvarm, или estimate |

PriorMdl может также представлять объединенную следующую модель, возвращенную estimate, любой conjugatebvarm или normalbvarm объект модели. В этом случае, estimate обновляет объединенное апостериорное распределение с помощью новых наблюдений.

Для semiconjugatebvarm модель, estimate использует сэмплер Гиббса, чтобы оценить апостериорное распределение. Чтобы настроить сэмплер, см. Опции для Полусопряженных Предшествующих Распределений.

Y — Наблюдаемый многомерный ряд ответаНаблюдаемый многомерный ряд ответа, к который estimate подбирает модель в виде numobs- numseries числовая матрица.

numobs объем выборки. numseries количество переменных отклика (PriorMdl.NumSeries).

Строки соответствуют наблюдениям, и последняя строка содержит последнее наблюдение. Столбцы соответствуют отдельным переменным отклика.

Y представляет продолжение преддемонстрационного ряда ответа в Y0.

Типы данных: double

Задайте дополнительные разделенные запятой пары Name,Value аргументы. Name имя аргумента и Value соответствующее значение. Name должен появиться в кавычках. Вы можете задать несколько аргументов в виде пар имен и значений в любом порядке, например: Name1, Value1, ..., NameN, ValueN.

'Y0',Y0,'Display','off' задает преддемонстрационные данные Y0 и подавляет отображение оценки.Y0 — Преддемонстрационные данные об ответеПреддемонстрационные данные об ответе, чтобы инициализировать модель VAR для оценки в виде разделенной запятой пары, состоящей из 'Y0' и numpreobs- numseries числовая матрица. numpreobs количество преддемонстрационных наблюдений.

Строки соответствуют преддемонстрационным наблюдениям, и последняя строка содержит последнее наблюдение. Y0 должен иметь, по крайней мере, PriorMdl.P 'Строки' . Если вы предоставляете больше строк, чем необходимый, estimate использует последний PriorMdl.P наблюдения только.

Столбцы должны соответствовать ряду ответа в Y.

По умолчанию, estimate использование Y(1:PriorMdl.P,:) как преддемонстрационные наблюдения, и затем оценивает следующее использование Y((PriorMdl.P + 1):end,:). Это действие уменьшает эффективный объем выборки.

Типы данных: double

X — Данные о предиктореДанные о предикторе для внешнего компонента регрессии в модели в виде разделенной запятой пары, состоящей из 'X' и numobs- PriorMdl.NumPredictors числовая матрица.

Строки соответствуют наблюдениям, и последняя строка содержит последнее наблюдение. estimate не использует компонент регрессии в преддемонстрационный период. X должен иметь, по крайней мере, столько наблюдений, сколько наблюдения использовали после преддемонстрационного периода.

В любом случае, если вы предоставляете больше строк, чем необходимый, estimate использует последние наблюдения только.

Столбцы соответствуют отдельным переменным предикторам. Все переменные предикторы присутствуют в компоненте регрессии каждого уравнения ответа.

Типы данных: double

Display — Стиль отображения оценки'table' (значение по умолчанию) | 'off' | 'equation' | 'matrix'Стиль отображения оценки, распечатанный к командной строке в виде разделенной запятой пары, состоящей из 'Display' и значение в этой таблице.

| Значение | Описание |

|---|---|

'off' | estimate не распечатывает к командной строке. |

'table' |

|

'equation' |

|

'matrix' |

|

Информация об оценке включает эффективный объем выборки, количество уравнений в системе и количество предполагаемых параметров.

Пример: 'Display','matrix'

Типы данных: char | string

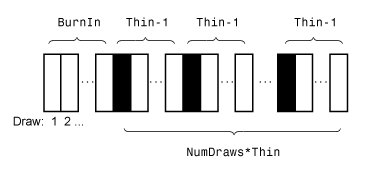

NumDraws — Симуляция Монте-Карло настроила объем выборки1e5 (значение по умолчанию) | положительное целое числоСимуляция Монте-Карло настроила объем выборки в виде разделенной запятой пары, состоящей из 'NumDraws' и положительное целое число. estimate на самом деле чертит BurnIn + NumDraws*Thin выборки, но основы оценки от NumDraws выборки. Для получения дополнительной информации, на как estimate уменьшает полную выборку Монте-Карло, см. Алгоритмы.

Пример: 'NumDraws',1e7

Типы данных: double

BurnIn — Количество ничьих, чтобы удалить с начала выборки Монте-КарлоКоличество ничьих, чтобы удалить с начала выборки Монте-Карло уменьшать переходные эффекты в виде разделенной запятой пары, состоящей из 'BurnIn' и неотрицательный скаляр. Для получения дополнительной информации, на как estimate уменьшает полную выборку Монте-Карло, см. Алгоритмы.

Совет

Помочь вам задать соответствующий размер электротермотренировки:

Определите степень переходного поведения в выборке путем определения 'BurnIn',0.

Симулируйте несколько тысяч наблюдений при помощи simulate.

Постройте графики трассировки.

Пример: 'BurnIn',0

Типы данных: double

Thin — Настроенный множитель объема выборкиНастроенный множитель объема выборки в виде разделенной запятой пары, состоящей из 'Thin' и положительное целое число.

Фактическим объемом выборки Монте-Карло является BurnIn + NumDraws*Thin. После отбрасывания выжигания дефектов, estimate отбрасывает каждый Thin– 1 чертит, и затем сохраняет следующее. Для получения дополнительной информации, на как estimate уменьшает полную выборку Монте-Карло, см. Алгоритмы.

Совет

Уменьшать потенциальную большую последовательную корреляцию в выборке Монте-Карло или уменьшать потребление памяти ничьих, сохраненных в PosteriorMdl, задайте большое значение для Thin.

Пример: 'Thin',5

Типы данных: double

Coeff0 — Начальные значения коэффициентов модели VAR для сэмплера ГиббсаНачальные значения коэффициентов модели VAR для сэмплера Гиббса в виде разделенной запятой пары, состоящей из 'Coeff0' и numel(PriorMdl.Mu)- 1 числовой вектор-столбец.

Элементы соответствуют элементам PriorMdl.Mu (см. Mu).

По умолчанию, Coeff0 оценка обычных наименьших квадратов (OLS).

Совет

Создайте Coeff0 путем вертикальной укладки транспонирования всех начальных коэффициентов в следующем порядке (пропускают коэффициенты не в модели):

Все содействующие матрицы упорядочены задержкой

Постоянный вектор

Линейный вектор тренда времени

Внешняя матрица коэффициента регрессии

Задайте векторизованный результат Coeff0(:).

Хорошая практика должна запуститься estimate многократно с помощью различных начальных значений параметра. Проверьте, что решения от каждого запуска сходятся к подобным значениям.

Типы данных: double

Sigma0 — Начальные значения инновационной ковариационной матрицы для сэмплера ГиббсаНачальные значения инновационной ковариационной матрицы для сэмплера Гиббса в виде разделенной запятой пары, состоящей из 'Sigma0' и числовая положительная определенная матрица. Строки и столбцы соответствуют уравнениям ответа.

По умолчанию, Sigma0 остаточная среднеквадратическая ошибка OLS.

Совет

Хорошая практика должна запуститься estimate многократно с помощью различных начальных значений параметра. Проверьте, что решения от каждого запуска сходятся к подобным значениям.

Типы данных: double

PosteriorMdl — Следующая модель Bayesian VARconjugatebvarm объект модели | normalbvarm объект модели | empiricalbvarm объект моделиСледующая модель Bayesian VAR, возвращенная как объект модели в таблице.

| Объект модели | PriorMdl | Следующая форма |

|---|---|---|

conjugatebvarm

| conjugatebvarm или diffusebvarm | Аналитически послушный |

normalbvarm

| normalbvarm | Аналитически послушный |

empiricalbvarm | semiconjugatebvarm | Аналитически тяжелый |

Summary — Сводные данные Байесовых средств оценкиСводные данные Байесовых средств оценки, возвращенных как массив структур, содержащий поля в этой таблице.

| Поле | Описание | Тип данных |

|---|---|---|

Description | Описание модели | Скаляр строки |

NumEstimatedParameters | Количество предполагаемых коэффициентов | Числовой скаляр |

Table | Таблица коэффициента следующие средние значения и стандартные отклонения; каждая строка соответствует коэффициенту, и каждый столбец соответствует оценочному типу | Таблица |

CoeffMap | Содействующие имена | Вектор строки |

CoeffMean | Коэффициент следующие средние значения | Числовой вектор; строки соответствуют CoeffMap |

CoeffStd | Коэффициент следующие стандартные отклонения | Числовой вектор; строки соответствуют CoeffMap |

SigmaMean | Инновационная ковариация следующая средняя матрица | Числовая матрица; строки и столбцы соответствуют уравнениям ответа |

SigmaStd | Инновационная ковариация следующая матрица стандартного отклонения | Числовая матрица; строки и столбцы соответствуют уравнениям ответа |

В качестве альтернативы передайте PosteriorMdl к summarize получить сводные данные Байесовых средств оценки.

Bayesian VAR model обрабатывает все коэффициенты и инновационную ковариационную матрицу как случайные переменные в m - размерная, стационарная модель VARX(p). Модель имеет одну из трех форм, описанных в этой таблице.

| Модель | Уравнение |

|---|---|

| VAR уменьшаемой формы (p) в обозначении разностного уравнения |

|

| Многомерная регрессия |

|

| Матричная регрессия |

|

В течение каждого раза t = 1..., T:

yt является m - размерный наблюдаемый вектор отклика, где m = numseries.

Φ1, …, Φp является m-by-m содействующие матрицы AR задержек 1 через p, где p = numlags.

c является m-by-1 вектор из констант модели если IncludeConstant true.

δ является m-by-1 вектор из линейных коэффициентов тренда времени если IncludeTrend true.

Β m-by-r матрица коэффициентов регрессии r-by-1 вектор из наблюдаемых внешних предикторов x t, где r = NumPredictors. Все переменные предикторы появляются в каждом уравнении.

который является 1 на (mp + r + 2) вектор, и Z t является m-by-m матрица диагонали блока (mp + r + 2)

где 0z является 1 на (mp + r + 2) нулевой вектор.

, который является (mp + r + 2)-by-m случайная матрица коэффициентов и m (mp + r + 2)-by-1 векторный λ = vec (Λ).

εt является m-by-1 вектор из случайных, последовательно некоррелированых, многомерных нормальных инноваций с нулевым вектором для среднего значения и m-by-m матрица Σ для ковариации. Это предположение подразумевает, что вероятность данных

где f является m - размерная многомерная нормальная плотность со средним z t Λ и ковариация Σ, оцененный в y t.

Прежде, чем рассмотреть данные, вы налагаете предположение joint prior distribution на (Λ,Σ), которым управляет распределение π (Λ,Σ). В Байесовом анализе распределение параметров обновляется с информацией о параметрах, полученных из вероятности данных. Результатом является π joint posterior distribution (Λ,Σ | Y, X, Y 0), где:

Y является T-by-m матрица, содержащая целый ряд ответа {y t}, t = 1, …, T.

X является T-by-m матрица, содержащая целый внешний ряд {x t}, t = 1, …, T.

Y 0 является p-by-m, матрица преддемонстрационных данных раньше инициализировала модель VAR для оценки.

Симуляция Монте-Карло подвергается изменению. Если estimate симуляция Монте-Карло использования, затем оценивает, и выводы могут варьироваться, когда вы вызываете estimate многократно при на вид эквивалентных условиях. Чтобы воспроизвести результаты оценки, установите seed случайных чисел при помощи rng перед вызовом estimate.

Каждый раз, когда предшествующее распределение PriorMdl и вероятность данных дает к аналитически послушному апостериорному распределению, estimate оценивает решения закрытой формы средств оценки Бейеса. В противном случае, estimate использует сэмплер Гиббса, чтобы оценить следующее.

Этот рисунок иллюстрирует как estimate уменьшает выборку Монте-Карло использование значений NumDraws, Thin, и BurnIn. Прямоугольники представляют последовательные ничьи от распределения. estimate удаляет белые прямоугольники из выборки Монте-Карло. Остающийся NumDraws черные прямоугольники составляют выборку Монте-Карло.

У вас есть модифицированная версия этого примера. Вы хотите открыть этот пример со своими редактированиями?

1. Если смысл перевода понятен, то лучше оставьте как есть и не придирайтесь к словам, синонимам и тому подобному. О вкусах не спорим.

2. Не дополняйте перевод комментариями “от себя”. В исправлении не должно появляться дополнительных смыслов и комментариев, отсутствующих в оригинале. Такие правки не получится интегрировать в алгоритме автоматического перевода.

3. Сохраняйте структуру оригинального текста - например, не разбивайте одно предложение на два.

4. Не имеет смысла однотипное исправление перевода какого-то термина во всех предложениях. Исправляйте только в одном месте. Когда Вашу правку одобрят, это исправление будет алгоритмически распространено и на другие части документации.

5. По иным вопросам, например если надо исправить заблокированное для перевода слово, обратитесь к редакторам через форму технической поддержки.