Рейтинг кредитоспособности является одним из наиболее широко используемых аналитических инструментов кредитного риска. Цель рейтинга кредитоспособности оценивает заемщиков их стоимостью кредита. В контексте розничного кредита (кредитные карты, ипотеки, автокредиты, и так далее), рейтинг кредитоспособности выполняется с помощью протокола результатов кредита. Протоколы результатов кредита представляют различные характеристики клиента (возраст, жилое состояние, время в текущем адресе, время в текущем задании, и так далее) переведенный в точки, и общее количество точек становится кредитным рейтингом. Стоимость кредита клиентов получена в итоге их кредитным рейтингом; рекорды обычно соответствуют клиентам с низким риском, и с другой стороны. Баллы также используются для корпоративного кредитного анализа малых и средних предприятий, и, крупные корпорации.

Протокол результатов кредита является интерполяционной таблицей, которая сопоставляет определенные характеристики заемщика в точки. Общее количество точек становится кредитным рейтингом. Протоколы результатов кредита являются широко используемым типом модели рейтинга кредитоспособности. По сути, цель протокола результатов кредита состоит в том, чтобы различать клиентов, которые погашают их кредиты (“хорошие” клиенты) и клиенты, которые не будут (“плохие” клиенты). Как другие модели рейтинга кредитоспособности, протоколы результатов кредита определяют количество риска, что заемщик не погасит кредит в форме счета и вероятности значения по умолчанию.

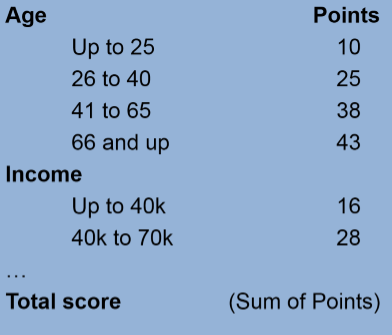

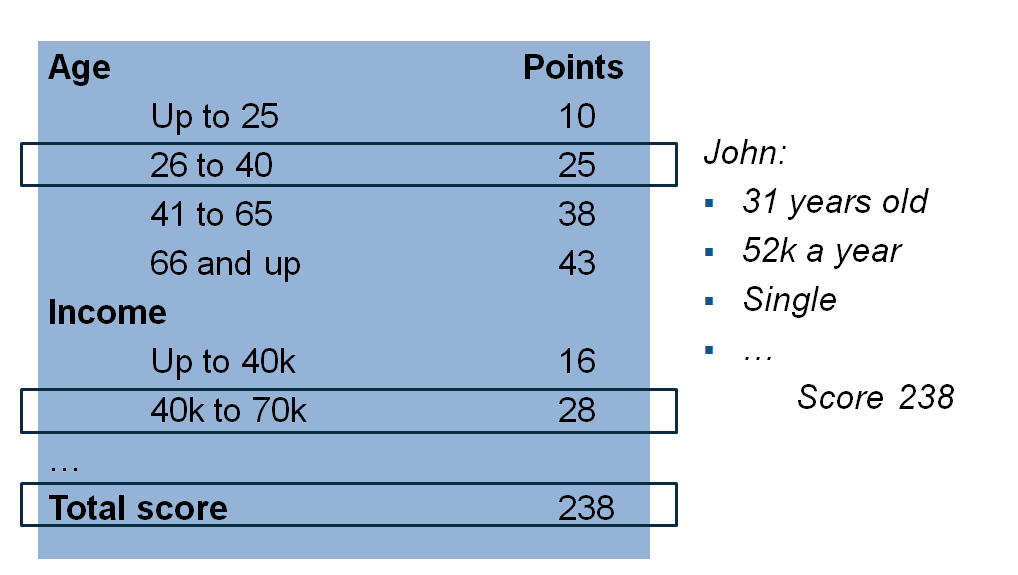

Например, протокол результатов кредита может дать отдельные точки заемщиков для их возраста и дохода согласно следующей таблице. Другие характеристики, такие как жилое состояние, статус занятости, могут также быть включены, несмотря на то, что для краткости их не показывают в этой таблице.

Используя протокол результатов кредита в этом примере, конкретный клиент, которому 31 год и имеет доход 52 000$ в год, размещается во вторую возрастную группу (26–40) и получает 25 очков для их возраста, и точно так же получает 28 очков для их дохода. Другие характеристики (не показанный здесь) могут внести дополнительные точки в свой счет. Общий счет является суммой всех точек, которая в этом примере принята, чтобы дать клиенту в общей сложности 238 точек (это - фиктивный пример по произвольной шкале выигрыша).

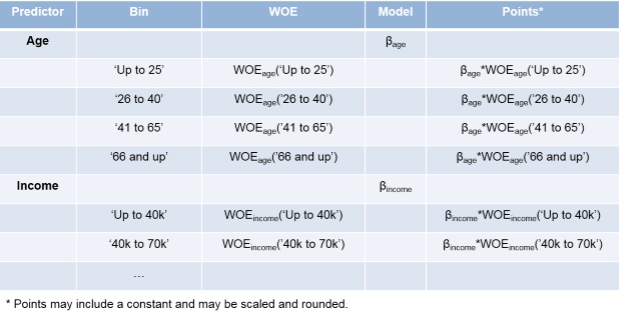

Технически, чтобы определить точки протокола результатов кредита, начните путем выбора набора потенциальных предикторов (столбец 1 на следующем рисунке). Затем данные об интервале в группы (например, возрасты до '25', '25 - 40' (столбец 2 на рисунке). Эта группировка помогает различать “хороших” и “плохих” клиентов. Вес доказательства (WOE) является способом измериться, как хорошо распределение “хороших” и “плохих” разделяется через интервалы или группы для каждого отдельного предиктора (столбец 3 на рисунке). Подбирая модель логистической регрессии, можно идентифицировать, какие предикторы, когда соединено, делают лучшее задание, различающее “хороших” и “плохих” клиентов. Модель получена в итоге ее коэффициентами (столбец 4 на рисунке). Наконец, комбинация ГОРЯ и коэффициенты модели (обычно масштабируемый, переключенный и округленный) составляет точки протокола результатов (столбец 5 на рисунке).

Сбор данных и фаза подготовки

Это включает сбор данных и интегрирование, такое как запрос, слияние, выравнивание. Это также включает обработку недостающей информации и выбросов. Существует шаг перед экранированием на основе отчетов мер ассоциации между предикторами и переменной отклика. Наконец, существует шаг выборки, чтобы произвести набор обучающих данных, иногда названный представлением моделирования, и обычно набором валидации, также. Набор обучающих данных, в форме таблицы, является необходимым вводом данных к creditscorecard объект и эта таблица набора обучающих данных должны быть подготовлены прежде, чем создать creditscorecard объект в фазе Modeling.

Фаза Modeling

Используйте creditscorecard возразите и сопоставленные объектные функции, чтобы разработать модель протокола результатов кредита. Вы можете интервал данные, применить преобразование Веса доказательства (WOE) и вычислить другую статистику, такую как информационное Значение. Можно подбирать модель логистической регрессии и также рассмотреть получившиеся точки протокола результатов и отформатировать их масштабирование и округление. Для получения дополнительной информации при использовании creditscorecard возразите, смотрите creditscorecard.

Фаза Deployment

Развертывание влечет за собой интеграцию модели протокола результатов кредита в производственную среду IT и хранение журналов отслеживания, отчетов об исполнении, и так далее.

creditscorecard объект спроектирован для фазы Modeling рабочего процесса протокола результатов кредита. Поддержка всех трех фаз требует другого MathWorks® продукты.

creditscorecard | autobinning | bininfo | predictorinfo | modifypredictor | modifybins | bindata | plotbins | fitmodel | displaypoints | formatpoints | score | setmodel | probdefault | validatemodel