Предсказание потерь кредита для контрагента зависит от трех основных элементов:

Вероятность значения по умолчанию (PD)

Воздействие в значении по умолчанию (EAD), значение инструмента в некоторое будущее время

Потеря, данная значение по умолчанию (LGD), который задан как 1 − Recovery

Если эти количества известны в будущее время t, то ожидаемой потерей является PD × EAD × LGD. В этом случае можно смоделировать ожидаемую потерю для одного контрагента при помощи биномиального распределения. Трудность возникает, когда вы моделируете портфель этих контрагентов, и вы хотите симулировать их с некоторой корреляцией по умолчанию.

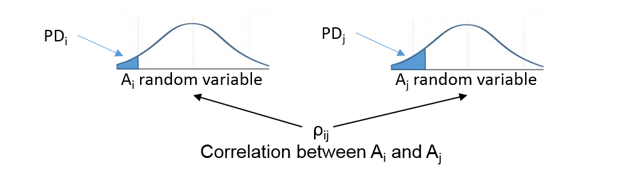

Чтобы симулировать коррелируемые значения по умолчанию, модель связки сопоставляет каждого контрагента со случайной переменной, названной “скрытой” переменной. Эти скрытые переменные коррелируются с помощью некоторого прокси для их стоимости кредита, например, их курса акций. Эти скрытые переменные затем сопоставлены с результатами не по умолчанию или по умолчанию, таким образом, что значение по умолчанию происходит с вероятностью PD.

Этот рисунок обобщает подход симуляции связки.

Случайная переменная A i, сопоставленный к i th падения контрагента значения по умолчанию, заштриховала область с вероятностью PDi. Если симулированное значение падает в той области, оно интерпретировано как значение по умолчанию. j th контрагент следует за подобным шаблоном. Если i A и A, случайные переменные j высоко коррелируются, они стремятся к обоим, имеют высокие значения (никакое значение по умолчанию), или у обоих есть низкие значения (падение области по умолчанию). Поэтому существует корреляция по умолчанию.

Для выпускающих M требуется M (M − 1)/2 параметры корреляции. Для M = 1000, это - приблизительно полмиллиона корреляций. Одно практическое изменение подхода является одной факторной моделью, которая делает все скрытые переменные зависящими от одного фактора. Этот факторный Z представляет базовую системную кредитоспособность в экономике. Эта модель также включает случайную особенную ошибку.

Это значительно уменьшает требования входных данных, потому что теперь вам нужна только чувствительность M, то есть, веса w1, …, wM. Если Z и εi являются стандартными нормальными переменными, то A i является также нормальным стандартом.

Расширение одной факторной модели является мультифакторной моделью.

Эта модель имеет несколько факторов, каждый сопоставленный с некоторым базовым драйвером кредита. Например, у вас могут быть факторы для различных областей или стран, или для различных отраслей промышленности. Каждая скрытая переменная является теперь комбинацией нескольких случайных переменных плюс особенная ошибка (эпсилон) снова.

Когда скрытые переменные A, i нормально распределен, существует Гауссова связка. Общая альтернатива должна позволить скрытым переменным следовать за распределением t, которое приводит к связке t. связки t приводят к более тяжелым хвостам, чем Гауссовы связки. Подразумеваемые корреляции кредита также больше со связками t. Переключение между этими двумя подходами связки может предоставить важную информацию о риске модели.

Risk Management Toolbox™ поддерживает симуляции для значений по умолчанию кредита контрагента и миграции кредитного рейтинга контрагента.

creditDefaultCopula объект используется, чтобы симулировать и анализировать мультифакторные симуляции значения по умолчанию кредита. Эти симуляции принимают, что вы вычислили основные входные параметры к этой модели самостоятельно. Основные входные параметры к этой модели:

PD — Вероятность значения по умолчанию

EAD — Воздействие в значении по умолчанию

LGD — Потеря, данная значение по умолчанию (1 − Recovery)

Weights — Факторные и особенные веса

FactorCorrelation — Дополнительная факторная корреляционная матрица для мультифакторных моделей

creditDefaultCopula объект позволяет вам симулировать значения по умолчанию с помощью мультифакторной связки и возвратить результаты как распределение потерь на уровне контрагента и портфеле. Можно также использовать creditDefaultCopula объект вычислить несколько мер по риску на уровне портфеля и вкладах риска от отдельных должников. Выходные параметры creditDefaultCopula модель и присоединенные функции:

Полное симулированное распределение потерь портфеля через сценарии и потерь на каждом контрагенте через сценарии. Для получения дополнительной информации смотрите creditDefaultCopula свойства объектов и simulate.

Рискните мерами (VaRcvar , ELстанд) с доверительными интервалами. Смотрите portfolioRisk.

Рискните вкладами на контрагента (для EL и CVaR). Смотрите riskContribution.

Рискните мерами и сопоставленными полосами доверия. Смотрите confidenceBands.

Сценарий контрагента детализирует за отдельные потери для каждого контрагента. Смотрите getScenarios.

creditMigrationCopula объект позволяет вам симулировать изменения в кредитном рейтинге для каждого контрагента.

creditMigrationCopula объект используется, чтобы симулировать миграции кредита контрагента. Эти симуляции принимают, что вы вычислили основные входные параметры к этой модели самостоятельно. Основные входные параметры к этой модели:

migrationValues — Значения положений контрагента для каждого кредитного рейтинга.

ratings — Текущий кредитный рейтинг для каждого контрагента.

transitionMatrix — Матрица вероятностей перехода кредитного рейтинга.

LGD — Потеря, данная значение по умолчанию (1 − Recovery)

Weights — Факторные и особенные веса модели

Можно также использовать creditMigrationCopula объект вычислить несколько мер по риску на уровне портфеля и вкладах риска от отдельных должников. Выходные параметры creditMigrationCopula модель и присоединенные функции:

Полное симулированное распределение стоимости портфеля. Для получения дополнительной информации смотрите creditMigrationCopula свойства объектов и simulate.

Рискните мерами (VaRcvar , ELстанд) с доверительными интервалами. Смотрите portfolioRisk.

Рискните вкладами на контрагента (для EL и CVaR). Смотрите riskContribution.

Рискните мерами и сопоставленными полосами доверия. Смотрите confidenceBands.

Сценарий контрагента детализирует для каждого контрагента. Смотрите getScenarios.

creditDefaultCopula | creditMigrationCopula | asrf