Калибруйте Белое как оболочка дерево с помощью дна

[ калибрует Alpha,Sigma,OptimOut] = hwcalbycap(RateSpec,MarketStrikeMarketMaturity,MarketVolatility)Alpha (возвращение к среднему уровню) и Sigma (энергозависимость) с помощью данных о рынке дна и модели Hull-White с помощью целой поверхности дна.

Белые как оболочка калибровочные функции (hwcalbycap и hwcalbyfloor) поддержка три модели: Черный (значение по умолчанию), Bachelier или Normal и Переключенный Черный цвет. Для получения дополнительной информации смотрите дополнительные аргументы для Shift и Model.

[ оценивает Alpha,Sigma,OptimOut = hwcalbycap(RateSpec,MarketStrikeMarketMaturity,MarketVolatility,Strike,Settle,Maturity)Alpha (возвращение к среднему уровню) и Sigma (энергозависимость) с помощью данных о рынке дна и модели Hull-White, чтобы оценить дно в конкретной зрелости/энергозависимости с помощью дополнительных дополнительных входных параметров в Strike, Settle, и Maturity.

Strike, Settle, и Maturity аргументы заданы, чтобы калибровать к отдельному моменту на поверхности волатильности рынка. Если не использовано, калибровка выполняется через все инструменты рынка

Для примера калибровки использования модели Hull-White с Strike, Settle, и Maturity входные параметры, см., что Калибрующая Белая как оболочка Модель Использует Данные о Рынке.

[ добавляют дополнительные аргументы пары "имя-значение". Alpha,Sigma,OptimOut] = hwcalbycap(___,Name,Value)

В этом примере показано, как использовать hwcalbycap входные параметры для MarketStrike, MarketMaturity, и MarketVolatility калибровать модель HW с помощью целой поверхности энергозависимости дна.

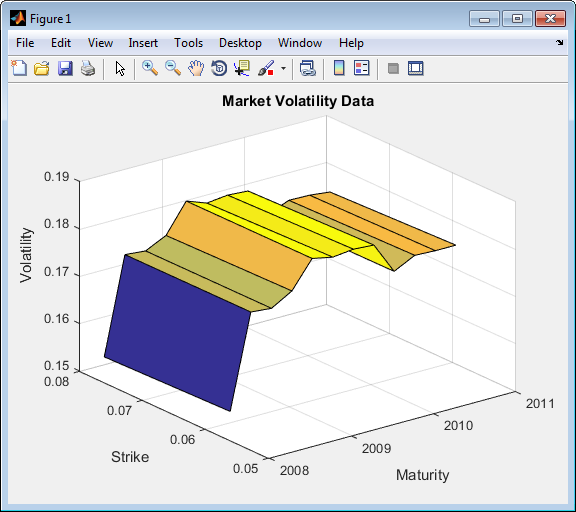

Данные о волатильности рынка дна, покрывающие две забастовки более чем 12 дат погашения.

Reset = 4;

MarketStrike = [0.0590; 0.0790];

MarketMaturity = {'21-Mar-2008'; '21-Jun-2008'; '21-Sep-2008'; '21-Dec-2008';

'21-Mar-2009'; '21-Jun-2009'; '21-Sep-2009'; '21-Dec-2009';

'21-Mar-2010'; '21-Jun-2010'; '21-Sep-2010'; '21-Dec-2010'};

MarketMaturity = datenum(MarketMaturity);

MarketVolaltility = [0.1533 0.1731 0.1727 0.1752 0.1809 0.1800 0.1805 0.1802...

0.1735 0.1757 0.1755 0.1755;

0.1526 0.1730 0.1726 0.1747 0.1808 0.1792 0.1797 0.1794...

0.1733 0.1751 0.1750 0.1745];

Постройте поверхность волатильности рынка.

[AllMaturities,AllStrikes] = meshgrid(MarketMaturity,MarketStrike); figure; surf(AllMaturities,AllStrikes,MarketVolaltility) datetick xlabel('Maturity') ylabel('Strike') zlabel('Volatility') title('Market Volatility Data')

Установите структуру термина процентной ставки и создайте RateSpec.

Settle = '21-Jan-2008'; Compounding = 4; Basis = 0; Rates= [0.0627; 0.0657; 0.0691; 0.0717; 0.0739; 0.0755; 0.0765; 0.0772; 0.0779; 0.0783; 0.0786; 0.0789]; EndDates = {'21-Mar-2008';'21-Jun-2008';'21-Sep-2008';'21-Dec-2008';... '21-Mar-2009';'21-Jun-2009';'21-Sep-2009';'21-Dec-2009';.... '21-Mar-2010';'21-Jun-2010';'21-Sep-2010';'21-Dec-2010'}; RateSpec = intenvset('ValuationDate', Settle, 'StartDates', Settle,... 'EndDates', EndDates,'Rates', Rates, 'Compounding', Compounding,... 'Basis',Basis)

RateSpec =

FinObj: 'RateSpec'

Compounding: 4

Disc: [12x1 double]

Rates: [12x1 double]

EndTimes: [12x1 double]

StartTimes: [12x1 double]

EndDates: [12x1 double]

StartDates: 733428

ValuationDate: 733428

Basis: 0

EndMonthRule: 1Калибруйте модель Hull-White из данных о рынке.

o = optimoptions('lsqnonlin','TolFun',1e-5,'Display','off'); [Alpha, Sigma] = hwcalbycap(RateSpec, MarketStrike, MarketMaturity,... MarketVolaltility, 'Reset', Reset,'Basis', Basis, 'OptimOptions', o)

Warning: LSQNONLIN did not converge to an optimal solution. It exited with exitflag = 3.

> In hwcalbycapfloor>optimizeOverCapSurface at 232

In hwcalbycapfloor at 79

In hwcalbycap at 81

Alpha =

0.0943

Sigma =

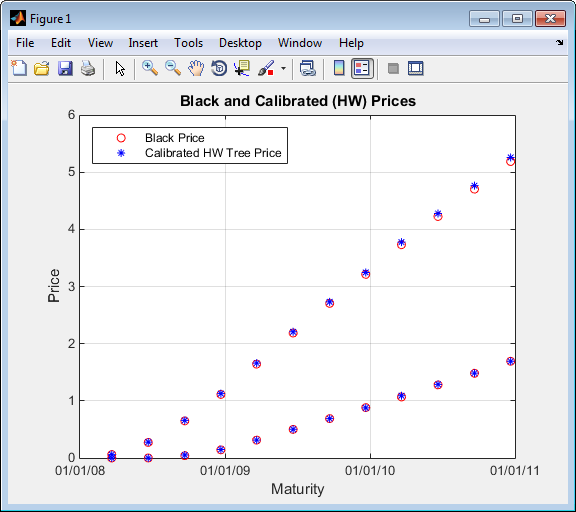

0.0146Сравните с Черными ценами.

BlkPrices = capbyblk(RateSpec,AllStrikes(:), Settle, AllMaturities(:),... MarketVolaltility(:),'Reset',Reset,'Basis',Basis);

BlkPrices =

0.0604

0

0.2729

0.0006

0.6498

0.0412

1.1121

0.1426

1.6426

0.3131

2.1869

0.4998

2.7056

0.6894

3.2124

0.8815

3.7311

1.0686

4.2246

1.2790

4.7027

1.4810

5.1877

1.6919Setup Белое как оболочка дерево с помощью калиброванных параметров, альфы и сигмы.

VolDates = EndDates; VolCurve = Sigma*ones(numel(EndDates),1); AlphaDates = EndDates; AlphaCurve = Alpha*ones(numel(EndDates),1); HWVolSpec = hwvolspec(Settle, VolDates, VolCurve, AlphaDates, AlphaCurve); HWTimeSpec = hwtimespec(Settle, EndDates, Compounding); HWTree = hwtree(HWVolSpec, RateSpec, HWTimeSpec, 'Method', 'HW2000')

HWTree =

FinObj: 'HWFwdTree'

VolSpec: [1x1 struct]

TimeSpec: [1x1 struct]

RateSpec: [1x1 struct]

tObs: [0 0.6593 1.6612 2.6593 3.6612 4.6593 5.6612 6.6593 7.6612 8.6593 9.6612 10.6593]

dObs: [733428 733488 733580 733672 733763 733853 733945 734037 734128 734218 734310 734402]

CFlowT: {1x12 cell}

Probs: {1x11 cell}

Connect: {1x11 cell}

FwdTree: {1x12 cell}Вычислите Белые как оболочка цены на основе калиброванного дерева.

HWPrices = capbyhw(HWTree, AllStrikes(:), Settle, AllMaturities(:), Reset, Basis)

HWPrices =

0.0601

0

0.2788

0

0.6580

0.0518

1.1254

0.1485

1.6591

0.3123

2.2076

0.5022

2.7319

0.6883

3.2459

0.8774

3.7771

1.0900

4.2769

1.2875

4.7645

1.4845

5.2572

1.6921Постройте Черные цены против калиброванных Белых как оболочка древовидных цен.

figure; plot(AllMaturities(:), BlkPrices, 'or', AllMaturities(:), HWPrices, '*b'); datetick('x', 2) xlabel('Maturity'); ylabel('Price'); title('Black and Calibrated (HW) Prices'); legend('Black Price', 'Calibrated HW Tree Price','Location', 'NorthWest'); grid on

В этом примере показано, как использовать hwcalbycap калибровать данные о рынке с моделью Normal (Bachelier) к цене caplets. Используйте модель Normal (Bachelier), чтобы выполнить калибровки при работе с отрицательными процентными ставками, забастовками и нормальной подразумеваемой волатильностью.

Рассмотрите дно этими параметрами:

Settle = 'Dec-30-2016'; Maturity = 'Dec-30-2019'; Strike = -0.001075; Reset = 2; Principal = 100; Basis = 0;

caplets и данные о рынке для этого примера заданы как:

capletDates = cfdates(Settle, Maturity, Reset, Basis); datestr(capletDates')

ans = 6x11 char array

'30-Jun-2017'

'30-Dec-2017'

'30-Jun-2018'

'30-Dec-2018'

'30-Jun-2019'

'30-Dec-2019'

% Market data information MarketStrike = [-0.0013; 0]; MarketMat = {'30-Jun-2017';'30-Dec-2017';'30-Jun-2018'; '30-Dec-2018';'30-Jun-2019'; '30-Dec-2019'}; MarketVol = [0.184 0.2329 0.2398 0.2467 0.2906 0.3348; % First row in table corresponding to Strike 1 0.217 0.2707 0.2760 0.2814 0.3160 0.3508]; % Second row in table corresponding to Strike 2

Задайте RateSpec.

Rates= [-0.002210;-0.002020;-0.00182;-0.001343;-0.001075]; ValuationDate = 'Dec-30-2016'; EndDates = {'30-Jun-2017';'Dec-30-2017';'30-Jun-2018';'Dec-30-2018';'Dec-30-2019'}; Compounding = 2; Basis = 0; RateSpec = intenvset('ValuationDate', ValuationDate, ... 'StartDates', ValuationDate, 'EndDates', EndDates, ... 'Rates', Rates, 'Compounding', Compounding, 'Basis', Basis);

Используйте hwcalbycap найти значения для параметров энергозависимости Alpha и Sigma использование модели Normal (Bachelier).

format short o=optimoptions('lsqnonlin','TolFun',100*eps); warning ('off','fininst:hwcalbycapfloor:NoConverge') [Alpha, Sigma, OptimOut] = hwcalbycap(RateSpec, MarketStrike, MarketMat,... MarketVol, Strike, Settle, Maturity, 'Reset', Reset, 'Principal', Principal,... 'Basis', Basis, 'OptimOptions', o, 'model', 'normal')

Local minimum possible. lsqnonlin stopped because the size of the current step is less than the value of the step size tolerance.

Alpha = 1.0000e-06

Sigma = 0.3384

OptimOut = struct with fields:

resnorm: 1.5181e-04

residual: [5x1 double]

exitflag: 2

output: [1x1 struct]

lambda: [1x1 struct]

jacobian: [5x2 double]

OptimOut.residual поле OptimOut структура является невязкой оптимизации. Это значение содержит различие между Нормальным (Bachelier) caplets и вычисленными во время оптимизации. Используйте OptimOut.residual значение, чтобы вычислить percentual различие (ошибка) по сравнению с Нормальным (Bachelier) caplet цены, и затем решить, приемлема ли невязка. Существует почти всегда некоторая невязка, поэтому решите, приемлемо ли параметризовать рынок с одним значением Alpha и Sigma.

Оцените caplets использование данных о рынке и модели Normal (Bachelier), чтобы получить ссылку caplet значения. Чтобы определить эффективность оптимизации, вычислите ссылку caplet значения с помощью Нормальной формулы (Bachelier) и данных о рынке. Отметьте, необходимо сначала интерполировать данные о рынке, чтобы получить caplets для вычисления.

MarketMatNum = datenum(MarketMat); [Mats, Strikes] = meshgrid(MarketMatNum, MarketStrike); FlatVol = interp2(Mats, Strikes, MarketVol, datenum(Maturity), Strike, 'spline'); [CapPrice, Caplets] = capbynormal(RateSpec, Strike, Settle, Maturity, FlatVol,... 'Reset', Reset, 'Basis', Basis, 'Principal', Principal); Caplets = Caplets(2:end)'

Caplets = 5×1

4.7392

6.7799

8.2609

9.6136

10.6455

Сравните оптимизированные значения и Нормальные значения (Bachelier), и отобразите результаты графически. После вычисления ссылочных значений для caplets сравните значения аналитически и графически определить ли расчетные одно значения Alpha и Sigma обеспечьте соответствующее приближение.

OptimCaplets = Caplets+OptimOut.residual;

disp(' ');disp(' Bachelier Calibrated Caplets');Bachelier Calibrated Caplets

disp([Caplets OptimCaplets])

4.7392 4.7453

6.7799 6.7851

8.2609 8.2657

9.6136 9.6112

10.6455 10.6379

plot(MarketMatNum(2:end), Caplets, 'or', MarketMatNum(2:end), OptimCaplets, '*b'); datetick('x', 2) xlabel('Caplet Maturity'); ylabel('Caplet Price'); ylim ([0 16]); title('Bachelier and Calibrated Caplets'); h = legend('Bachelier Caplets', 'Calibrated Caplets'); set(h, 'color', [0.9 0.9 0.9]); set(h, 'Location', 'SouthEast'); set(gcf, 'NumberTitle', 'off') grid on

MarketStrike — Забастовка рыночной капитализацииЗабастовка рыночной капитализации, заданная как NINST- 1 вектор.

Типы данных: double

MarketMaturity — Дата погашения рыночной капитализацииДаты погашения рыночной капитализации, заданные как NINST- 1 вектор.

Типы данных: double

MarketVolatility — Рынок плоские колебанияРынок плоские колебания, заданные как NSTRIKES- NMATS матрица рынка плоские колебания, где NSTRIKES количество забастовок caplet от MarketStrike и NMATS caplet даты погашения от MarketMaturity.

Типы данных: double

Strike — Уровень, на котором осуществлено дно(Необязательно) Уровень, на котором осуществлено дно, задал как десятичное скалярное значение.

Типы данных: single

Settle — Расчетный день дна(Необязательно) Расчетный день дна, заданного как скалярный последовательный номер даты или символ даты.

Типы данных: single | char

Maturity — Дата погашения дна(дополнительная) Дата погашения дна, заданного как скалярный последовательный номер даты или вектор символов даты.

Типы данных: single | char

Задайте дополнительные разделенные запятой пары Name,Value аргументы. Name имя аргумента и Value соответствующее значение. Name должен появиться в кавычках. Вы можете задать несколько аргументов в виде пар имен и значений в любом порядке, например: Name1, Value1, ..., NameN, ValueN.

[Alpha,Sigma,OptimOut] = hwcalbycap(RateSpec,MarketStrike,MarketMaturity,MarketVolaltility,'Reset',2,'Principal',100000,'Basis',3,'OptimOptions',o)'Reset' — Частота платежей в годЧастота платежей в год, заданный как разделенная запятой пара, состоящая из 'Reset' и скалярное числовое значение.

Типы данных: double

'Principal' — Отвлеченная основная суммаОтвлеченная основная сумма, заданная как разделенная запятой пара, состоящая из 'Principal' и скалярное неотрицательное целое число.

Типы данных: single

'Basis' — Основание дневного количества, используемое при пересчитывании на год входного форвардного курса[0...13]Основание дневного количества, используемое при пересчитывании на год входного форвардного курса, заданного как разделенная запятой пара, состоящая из 'Basis' и скалярное значение. Значения:

0 = фактический/фактический

1 = 30/360 (СИА)

2 = Фактический/360

3 = Фактический/365

4 = 30/360 (PSA)

5 = 30/360 (ISDA)

6 = 30/360 (европеец)

7 = Фактический/365 (японский язык)

8 = фактический/фактический (ICMA)

9 = Фактический/360 (ICMA)

10 = Фактический/365 (ICMA)

11 = 30/360E (ICMA)

12 = Фактический/365 (ISDA)

13 = ШИНА/252

Для получения дополнительной информации смотрите Основание.

Типы данных: single

'LB' — Нижние границыНижние границы, заданные как разделенная запятой пара, состоящая из 'LB' и 2- 1 вектор нижних границ, заданных как [LBSigma; LBAlpha], используемый в функции алгоритма поиска. Для получения дополнительной информации смотрите lsqnonlin.

Типы данных: double

'UB' — Верхние границы[ ] (несвязанное) (значение по умолчанию) | числовой векторВерхние границы, заданные как разделенная запятой пара, состоящая из 'UB' и 2- 1 вектор верхних границ, заданных как [UBSigma; LBAlpha], используемый в функции алгоритма поиска. Для получения дополнительной информации смотрите lsqnonlin.

Типы данных: double

'XO' — Начальные значенияНачальные значения, заданные как разделенная запятой пара, состоящая из 'XO' и 2- 1 вектор начальных значений, заданных как [Sigma0; Alpha0], используемый в функции алгоритма поиска. Для получения дополнительной информации смотрите lsqnonlin.

Типы данных: double

'OptimOptions' — Параметры оптимизацииПараметры оптимизации, заданные как разделенная запятой пара, состоящая из 'OptimOptions' и структура задана при помощи optimoptions.

Типы данных: struct

'Shift' — Переключите десятичные числа на нижний регистр для переключенной модели Black Переключите десятичные числа на нижний регистр для переключенной модели Black, заданной как разделенная запятой пара, состоящая из 'Shift' и скалярное положительное десятичное значение. Установите этот параметр на положительный сдвиг в десятичных числах, чтобы добавить положительный сдвиг на форвардный курс и Strike, который эффективно устанавливает отрицательную нижнюю границу для форвардного курса и Strike. Например, Shift значение 0.01 равно 1%-му сдвигу.

Типы данных: single

'Model' — Индикатор для модели используется в калибровочной стандартной программеlognormal (Черная модель) (значение по умолчанию) | значениями является normal и lognormalИндикатор для модели, используемой в калибровочной стандартной программе, заданной как разделенная запятой пара, состоящая из 'Model' и скалярный вектор символов со значением normal или lognormal.

Типы данных: char

Alpha — Значение возвращения к среднему уровню, полученное из калибровки дна с помощью информации о рынкеЗначение возвращения к среднему уровню, полученное из калибровки дна с помощью информации о рынке, возвращенной как скалярное значение.

Sigma — Значение энергозависимости получено из калибровки дна с помощью информации о рынкеЗначение энергозависимости, полученное из калибровки дна с помощью информации о рынке, возвращенной как скаляр.

OptimOut — Результаты оптимизацииРезультаты оптимизации, возвращенные как структура.

HullWhite1F | capbyblk | hwcalbyfloor | hwtree | lsqnonlin

У вас есть модифицированная версия этого примера. Вы хотите открыть этот пример со своими редактированиями?

1. Если смысл перевода понятен, то лучше оставьте как есть и не придирайтесь к словам, синонимам и тому подобному. О вкусах не спорим.

2. Не дополняйте перевод комментариями “от себя”. В исправлении не должно появляться дополнительных смыслов и комментариев, отсутствующих в оригинале. Такие правки не получится интегрировать в алгоритме автоматического перевода.

3. Сохраняйте структуру оригинального текста - например, не разбивайте одно предложение на два.

4. Не имеет смысла однотипное исправление перевода какого-то термина во всех предложениях. Исправляйте только в одном месте. Когда Вашу правку одобрят, это исправление будет алгоритмически распространено и на другие части документации.

5. По иным вопросам, например если надо исправить заблокированное для перевода слово, обратитесь к редакторам через форму технической поддержки.