Следующий двум примерам демонстрирует поведение начальной загрузки с инвертированными кривыми рынка CDS, то есть, рыночными котировками с более высокими распространениями для краткосрочных контрактов CDS. Первый пример обычно обрабатывается cdsbootstrap:

Settle = '17-Jul-2009'; % valuation date for the CDS MarketDates = datenum({'20-Sep-10','20-Sep-11','20-Sep-12','20-Sep-14',... '20-Sep-16'}); ZeroDates = datenum({'17-Jan-10','17-Jul-10','17-Jul-11','17-Jul-12',... '17-Jul-13','17-Jul-14'}); ZeroRates = [1.35 1.43 1.9 2.47 2.936 3.311]'/100; ZeroData = [ZeroDates ZeroRates]; MarketSpreadsInv1 = [750 650 550 500 450]'; MarketDataInv1 = [MarketDates MarketSpreadsInv1]; [ProbDataInv1,HazDataInv1] = cdsbootstrap(ZeroData,MarketDataInv1,Settle)

ProbDataInv1 =

1.0e+05 *

7.3440 0.0000

7.3477 0.0000

7.3513 0.0000

7.3586 0.0000

7.3659 0.0000

HazDataInv1 =

1.0e+05 *

7.3440 0.0000

7.3477 0.0000

7.3513 0.0000

7.3586 0.0000

7.3659 0.0000Во втором примере, cdsbootstrap генерирует предупреждение:

MarketSpreadsInv2 = [800 550 400 250 100]'; MarketDataInv2 = [MarketDates MarketSpreadsInv2]; [ProbDataInv2,HazDataInv2] = cdsbootstrap(ZeroData,MarketDataInv2,Settle);

Warning: Found non-monotone default probabilities (negative hazard rates)

Немонотонность загрузилась, кривая вероятности подразумевает отрицательные вероятности по умолчанию и отрицательные показатели риска для определенных временных интервалов. Экстремальное состояние рынка может привести к этим типам ситуаций. В этих случаях необходимо оценить надежность и полноценность загруженных результатов.

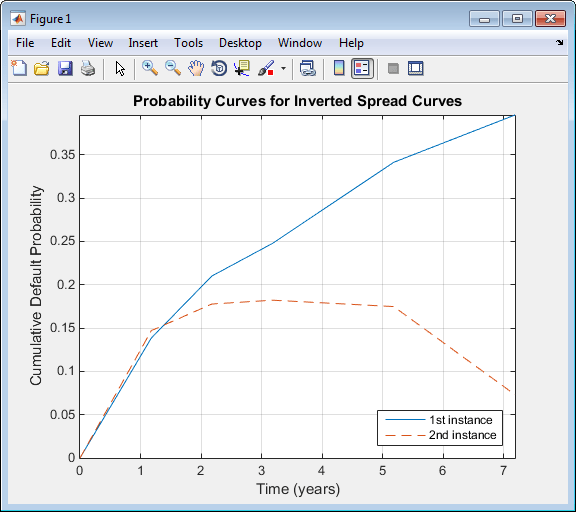

Следующий график иллюстрирует эти загруженные кривые вероятности. Кривые являются вогнутыми, означая, что крайняя вероятность по умолчанию уменьшается со временем. Этот результат сопоставим с информацией о рынке, которая указывает на более высокий кредитный риск в ближайшей перспективе. Вторая загруженная кривая является немонотонностью, как обозначено предупреждением.

ProbTimes = yearfrac(Settle, MarketDates); figure plot([0; ProbTimes],[0; ProbDataInv1(:,2)]) hold on plot([0; ProbTimes],[0; ProbDataInv2(:,2)],'--') hold off grid on axis([0 ProbTimes(end,1) 0 ProbDataInv1(end,2)]) xlabel('Time (years)') ylabel('Cumulative Default Probability') title('Probability Curves for Inverted Spread Curves') legend('1st instance','2nd instance','location','SouthEast')

Получившийся график

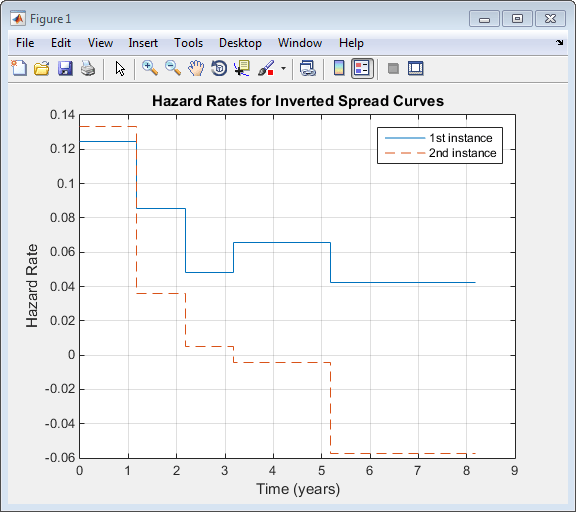

Также в соответствии с предыдущим графиком, показатели риска для этих загруженных кривых уменьшаются, потому что краткосрочный риск выше. Некоторые загруженные параметры во второй кривой отрицательны, как обозначено предупреждением.

HazTimes = yearfrac(Settle, MarketDates); figure stairs([0; HazTimes(1:end-1,1); HazTimes(end,1)+1],... [HazDataInv1(:,2);HazDataInv1(end,2)]) hold on stairs([0; HazTimes(1:end-1,1); HazTimes(end,1)+1],... [HazDataInv2(:,2);HazDataInv2(end,2)],'--') hold off grid on xlabel('Time (years)') ylabel('Hazard Rate') title('Hazard Rates for Inverted Spread Curves') legend('1st instance','2nd instance','location','NorthEast')

Получившийся график показывает показатели риска для обеих загруженных кривых:

Для дальнейшего обсуждения инвертированных кривых и их отношения к арбитражу, смотрите О'Кэйна и Тернбулла, 2003 (Кредитные деривативы).

cdsbootstrap | cdsprice | cdsspread | cdsrpv01