В этом примере показано, как определить стоимость ликвидации отдельных запасов в портфеле с помощью анализа операционных издержек от Kissell Research Group. Сравните отдельные запасы в портфеле с помощью различных метрик в графике рассеивания.

Данные в качестве примера используют процент стратегии торговли объемом вычислить затраты. Можно также использовать торговую стратегию торговли времени запустить анализ, заменяя процент данных об объеме с торговыми данными времени.

Чтобы получить доступ к примеру кода, введите edit KRGPortfolioLiquidityExample.m в командной строке.

Получите данные влияния на рынок от FTP-сайта Kissell Research Group. Соединитесь с FTP-сайтом с помощью ftp функция с именем пользователя и паролем. Перейдите к MI_Parameters папка и получает данные влияния на рынок в MI_Encrypted_Parameters.csv файл. miData содержит зашифрованную дату влияния на рынок, код и параметры.

f = ftp('ftp.kissellresearch.com','username','pwd'); mget(f,'MI_Encrypted_Parameters.csv'); close(f) miData = readtable('MI_Encrypted_Parameters.csv','delimiter', ... ',','ReadRowNames',false,'ReadVariableNames',true);

Создайте аналитический объект k операционных издержек Kissell Research Group.

k = krg(miData);

Загрузите данные в качестве примера TradeData из файла KRGExampleData.mat, который включен с Datafeed Toolbox™.

load KRGExampleData.mat TradeData

Для описания данных в качестве примера смотрите Наборы данных Kissell Research Group.

Оцените, что влияние на рынок стоит mi.

TradeData.mi = marketImpact(k,TradeData);

Оцените, что синхронизация рискует tr.

TradeData.tr = timingRisk(k,TradeData);

Оцените фактор ликвидности lf.

TradeData.lf = liquidityFactor(k,TradeData);

Для получения дополнительной информации о предыдущих вычислениях, свяжитесь с Kissell Research Group.

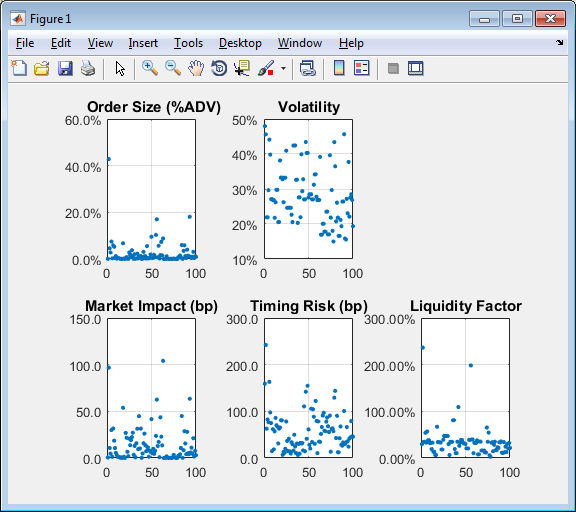

Создайте график рассеивания, который показывает следующее:

Размер

Энергозависимость

Влияние на рынок

Синхронизация риска

Фактор ликвидности

figure axOrder = subplot(2,3,1); nSymbols = 1:length(TradeData.Size); scatter(nSymbols,TradeData.Size*100,10,'filled') grid on box on title(' Order Size (%ADV)') axOrder.YAxis.TickLabelFormat = '%.1f%%'; axVolatility = subplot(2,3,2); scatter(nSymbols,TradeData.Volatility*100,10,'filled') grid on box on title('Volatility') axVolatility.YAxis.TickLabelFormat = '%g%%'; axMI = subplot(2,3,4); scatter(nSymbols,TradeData.mi,10,'filled') grid on box on title('Market Impact (bp)') axMI.YAxis.TickLabelFormat = '%.1f'; axTR = subplot(2,3,5); scatter(nSymbols,TradeData.tr,10,'filled') grid on box on title('Timing Risk (bp)') axTR.YAxis.TickLabelFormat = '%.1f'; axLF = subplot(2,3,6); scatter(nSymbols,TradeData.lf*100,10,'filled') grid on box on title('Liquidity Factor') axLF.YAxis.TickLabelFormat = '%.2f%%';

Этот рисунок демонстрирует представление снимка состояния в затраты на торговлю и ликвидацию, энергозависимость и размер запасов в портфеле. Можно изменить этот график рассеивания, чтобы включать другие переменные из TradeData.

krg | liquidityFactor | marketImpact | timingRisk