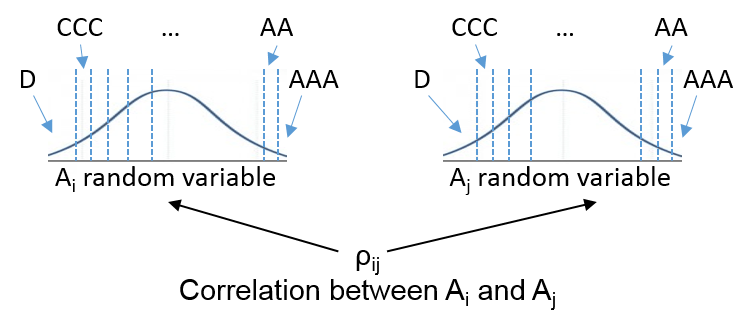

Многофакторная копула на основе миграции (creditMigrationCopula) аналогично creditDefaultCopula объект. Как описано в Credit Simulation Using Copulas, кредитное качество каждого контрагента представлено «скрытой переменной», которая моделируется во многих сценариях. Скрытая переменная состоит из ряда коррелированных факторов, которые взвешиваются на основе чувствительности контрагента к каждому фактору. Эти два объекта отличаются тем, как латентные переменные используются для оставшейся части анализа. Вместо того чтобы думать с точки зрения вероятности дефолта для каждого должника, creditMigrationCopula объект работает с кредитным рейтингом каждого должника. Кредитные рейтинги выдают несколько компаний (S&P, Moody's и так далее). Каждый рейтинг представляет собой уровень кредитного качества, и рейтинги периодически изменяются по мере улучшения или ухудшения ситуации в компании.

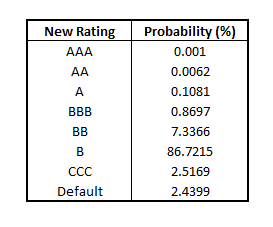

Учитывая достаточное количество исторических данных, вероятность того, что компания с определенным рейтингом перейдет на другой рейтинг в течение некоторого периода времени. Для примера в этой таблице показаны вероятности того, что компания с кредитным рейтингом "B" перейдет друг к другу по рейтингу.

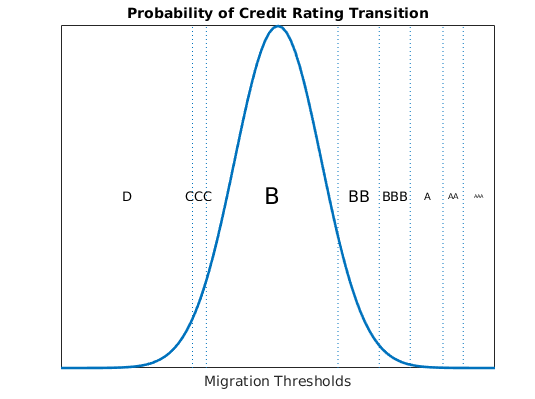

В то время как creditDefaultCopula объект связан с 2,4% вероятностью дефолта исключительно, основанным на миграции подходом с использованием creditMigrationCopula объект учитывает все возможные состояния рейтинга. Учитывая эти вероятности, точки отсечения вычисляются для распределения всех возможных скрытых значений переменных, которые соответствуют каждому значению рейтинга.

Для каждого сценария латентное значение переменных определяет кредитный рейтинг контрагента на конец временного периода на основе этих точек отсечения. Точки разреза установлены таким образом, чтобы вероятность перехода к каждому рейтингу совпадала с вероятностями в предоставленной таблице переходов. Теперь вы не просто коррелировали дефолты для каждого контрагента, но коррелировали изменения рейтинга во всей области значений кредитных рейтингов.

С каждым кредитным рейтингом связана уникальная кривая дисконтирования. Когда кредитный рейтинг должника падает, денежные потоки по облигациям должника становятся более глубоко дисконтированными, и общее значение облигаций падает соответственно. И наоборот, если рейтинг должника улучшится, денежные потоки будут дисконтированы менее глубоко, а значения облигаций вырастут. После переоценки портфеля с новыми рейтингами всех должников общая стоимость портфеля может быть рассчитана как сумма новых значений облигаций. Как и в случае с creditDefaultCopula объект, различные меры риска вычисляются и сообщаются для creditMigrationCopula объект.

confidenceBands | creditMigrationCopula | getScenarios | portfolioRisk | riskContribution | simulate