Этот пример показывает, как задать и оценить модель регрессии с ошибками ARMA приложение Econometric Modeler. Набор данных, который хранится в Data_USEconModel.mat, содержит частные потребительские расходы США, измеренные ежеквартально среди другого ряда.

Рассмотрите моделирование частных потребительских расходов США (PCEC, в $ миллиарды) как линейная функция эффективной ставки по федеральным фондам (FEDFUNDS), уровень безработицы (UNRATE) и действительный валовой внутренний продукт (GDP, в $ миллиарды относительно года 2000).

В командной строке загрузите набор данных Data_USEconModel.mat.

load Data_USEconModelПреобразуйте федеральные фонды и показатели безработицы от процентов до десятичных чисел.

DataTable.UNRATE = 0.01*DataTable.UNRATE; DataTable.FEDFUNDS = 0.01*DataTable.FEDFUNDS;

Преобразуйте номинальный GDP в действительный GDP путем деления всех значений на дефлятор GDP (GDPDEF) и масштабирования результата 100. Создайте столбец в DataTable для действительной серии GDP.

DataTable.RealGDP = 100*DataTable.GDP./DataTable.GDPDEF;

В командной строке откройте приложение Econometric Modeler.

econometricModeler

Также откройте приложение из галереи приложений (см. Econometric Modeler).

Импортируйте DataTable в приложение:

На вкладке Econometric Modeler, в разделе Import, нажатии кнопки![]() .

.

В диалоговом окне Import Data, в столбце Import?, устанавливают флажок для переменной DataTable.

Нажмите Import.

Все переменные временных рядов в DataTable появляются в Data Browser, и график временных рядов ряда появляется в окне рисунка Time Series Plot(COE) .

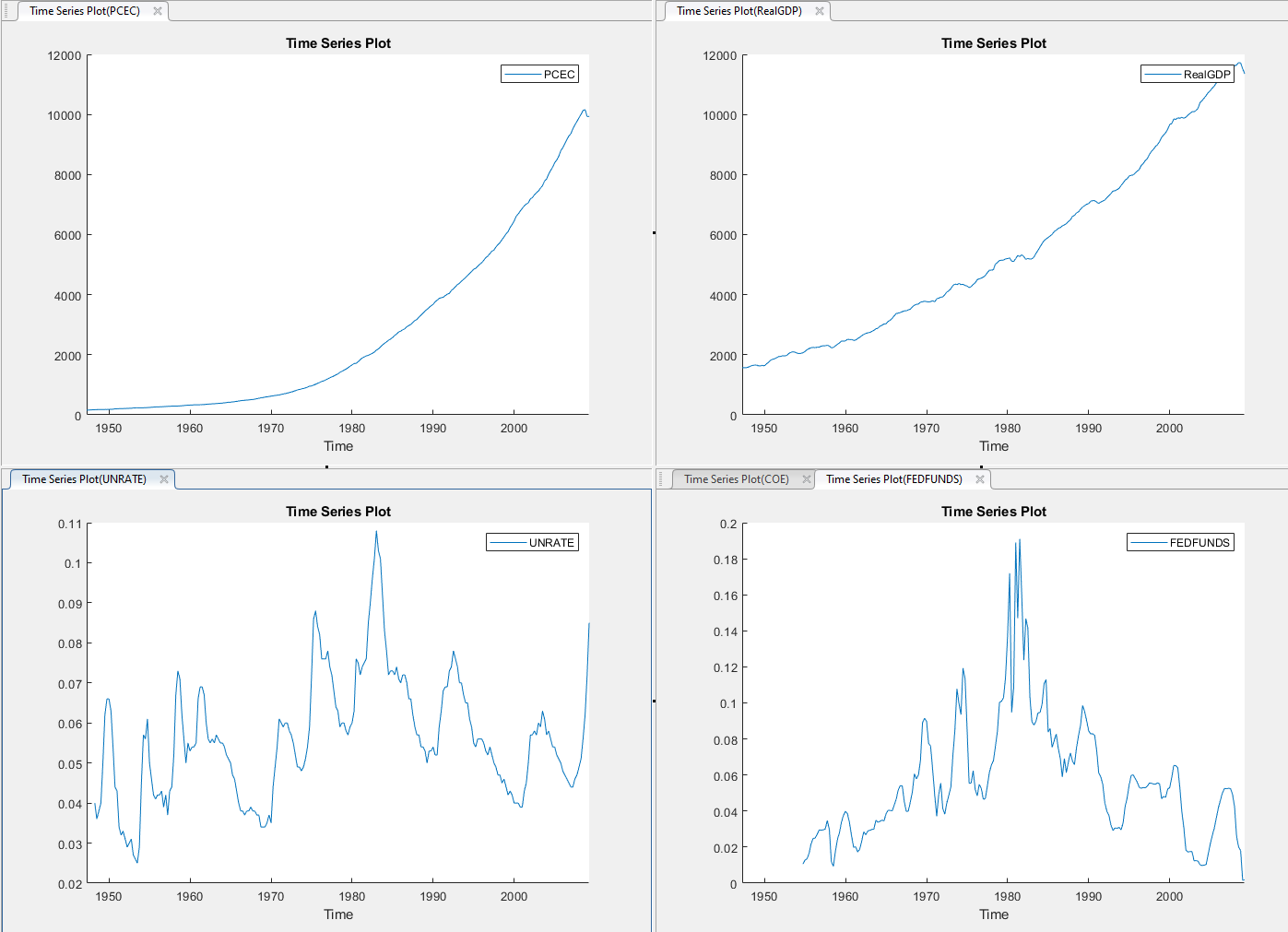

Постройте PCEC, RealGDP, FEDFUNDS и серию UNRATE на отдельных графиках.

В Data Browser дважды кликните PCEC.

Повторите шаг 1 для RealGDP, FEDFUNDS и UNRATE.

На правой панели перетащите окно рисунка Time Series Plot(PCEC) к верхней части так, чтобы это заняло первые два квадранта.

Перетащите окно рисунка Time Series Plot(RealGDP) к первому квадранту.

Перетащите окно рисунка Time Series Plot(UNRATE) к третьему квадранту.

Серии PCEC и RealGDP, кажется, имеют экспоненциальный тренд. Серии UNRATE и FEDFUNDS, кажется, имеют стохастический тренд.

Щелкните правой кнопкой по вкладке для любого окна рисунка, затем выберите Close All , чтобы закрыть все окна рисунка.

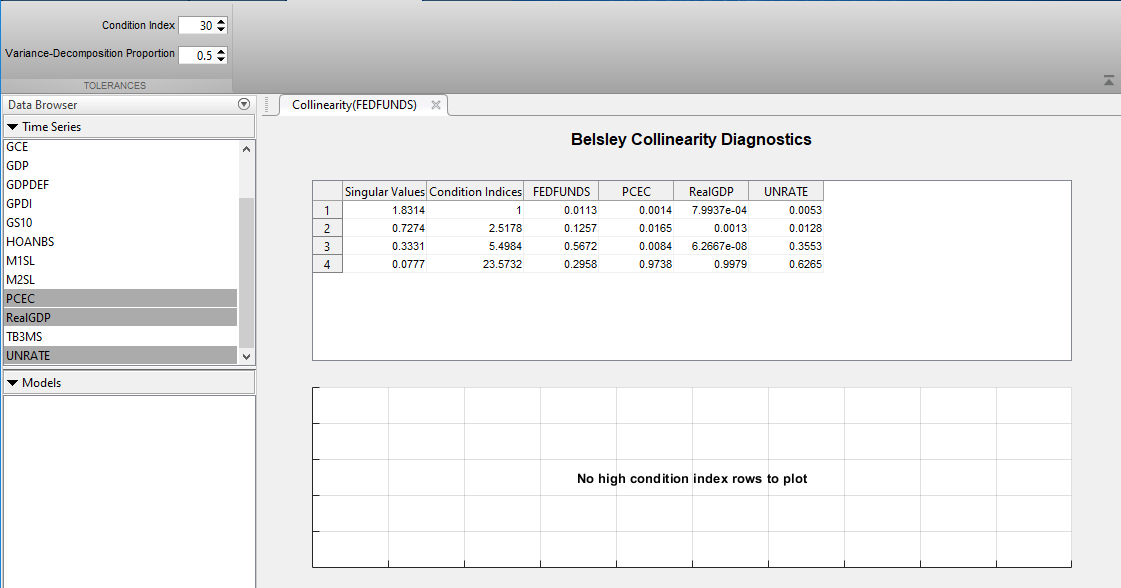

Проверяйте, коллинеарны ли ряды путем выполнения диагностики коллинеарности Белсли.

В Data Browser выберите PCEC. Затем нажмите Ctrl и нажатие кнопки, чтобы выбрать RealGDP, FEDFUNDS и UNRATE.

На вкладке Econometric Modeler, в разделе Tests, нажимают New Test> Belsley Collinearity Diagnostics.

Результаты диагностики коллинеарности Белсли появляются в документе Collinearity(FEDFUNDS).

Все индексы условия ниже допуска индекса условия по умолчанию, который равняется 30. Временные ряды, кажется, не коллинеарны.

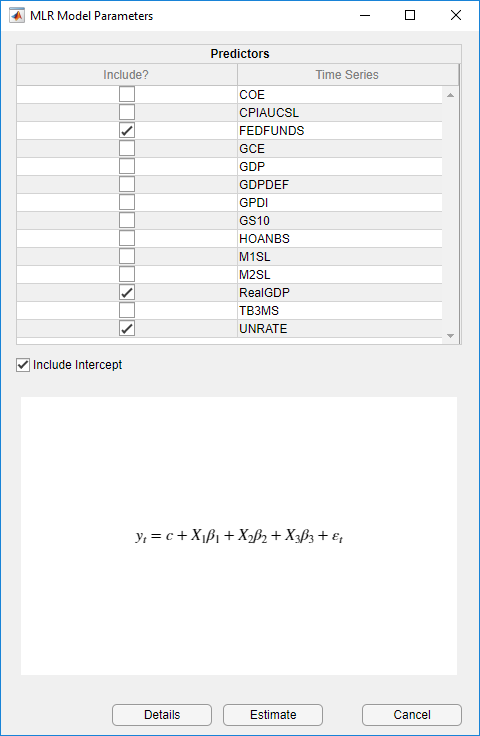

Задайте линейную модель, в которой PCEC является ответом и RealGDP, FEDFUNDS, и UNRATE является предикторами.

В Data Browser выберите PCEC.

Кликните по вкладке Econometric Modeler. Затем в разделе Models кликните по стрелке, чтобы отобразить галерею моделей.

В галерее моделей, в разделе Regression Models, нажимают MLR.

В диалоговом окне MLR Model Parameters, в разделе Predictors, устанавливают флажок Include? для FEDFUNDS, RealGDP и временных рядов UNRATE.

Нажмите Estimate.

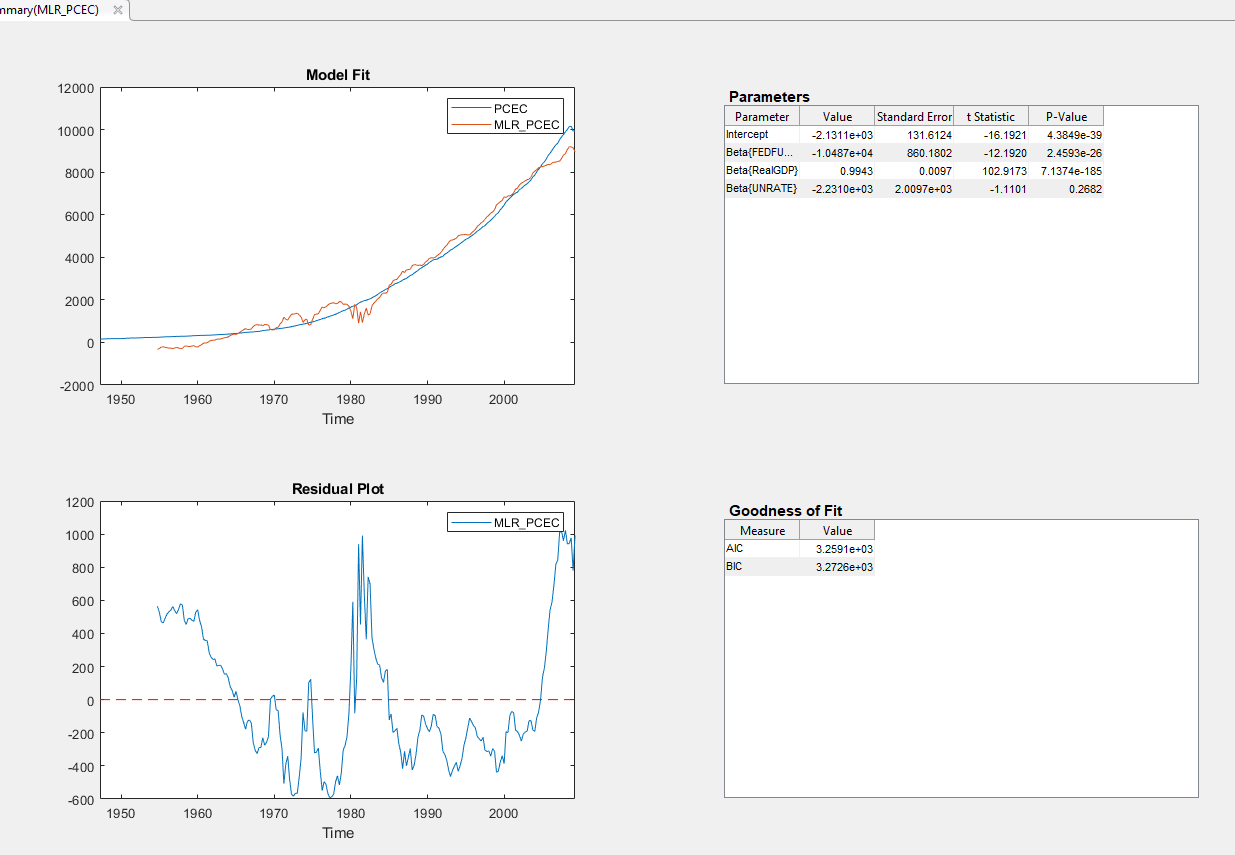

Образцовая переменная MLR_PCEC появляется в разделе Models Data Browser, и его сводные данные оценки появляются в документе Model Summary(MLR_PCEC).

В окне рисунка Model Summary(MLR_PCEC) остаточный график предполагает, что стандартное линейное образцовое предположение о некоррелированых ошибках нарушено. Невязки кажутся автокоррелироваными, неустановившимися, и возможно heteroscedastic.

Чтобы стабилизировать невязки, стабилизируйте ответ и ряд предиктора путем преобразования PCEC и цен RealGDP к возвратам, и путем применения первого различия для FEDFUNDS и UNRATE.

Преобразуйте PCEC и цены RealGDP к возвратам:

В Data Browser выберите временные ряды PCEC.

На вкладке Econometric Modeler, в разделе Transforms, нажимают Log.

В Data Browser появляется переменная, представляющая регистрируемые цены PCEC (PCECLog).

В Data Browser выберите PCECLog.

На вкладке Econometric Modeler, в разделе Transforms, нажимают Difference.

В Data Browser появляется переменная, представляющая первые различия регистрируемых цен PCEC (PCECLogDiff).

Переименуйте переменную PCECLogDiff к PCECReturns.

В Data Browser щелкните правой кнопкой по PCECLogDiff.

В контекстном меню выберите Rename.

Введите PCECReturns.

Повторите шаги 1 - 5, но выберите временные ряды RealGDP вместо этого. Переименуйте действительный GDP, возвращается к RealGDPReturns.

Примените первое различие для FEDFUNDS и UNRATE:

В Data Browser выберите временные ряды FEDFUNDS.

На вкладке Econometric Modeler, в разделе Transforms, нажимают Difference.

В Data Browser появляется переменная, представляющая первое различие FEDFUNDS (FEDFUNDSDiff).

Повторите шаги 1 и 2, но выберите временные ряды UNRATE вместо этого.

Закройте все окна рисунка и документы.

Повторно задайте линейную модель, но используйте стабилизированный ряд вместо этого.

В Data Browser выберите PCECReturns.

На вкладке Econometric Modeler, в разделе Models, кликают по стрелке, чтобы отобразить галерею моделей.

В галерее моделей, в разделе Regression Models, нажимают MLR.

В диалоговом окне MLR Model Parameters, в разделе Predictors, устанавливают флажок Include? для FEDFUNDSDiff, RealGDPReturns и временных рядов UNRATEDiff.

Нажмите Estimate.

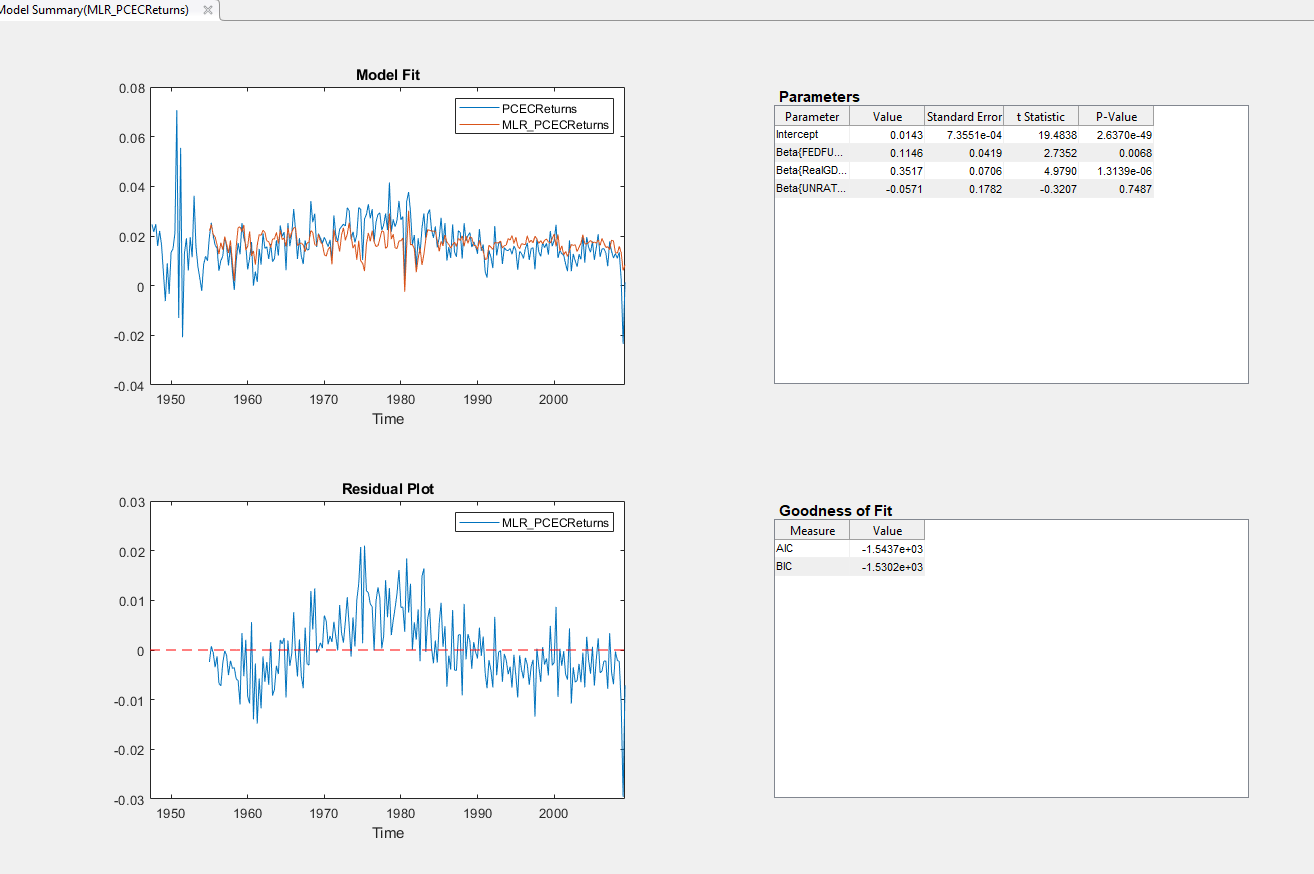

Образцовая переменная MLR_PCECReturns появляется в разделе Models Data Browser, и его сводные данные оценки появляются в документе Model Summary(MLR_PCECReturns).

Остаточный график предполагает, что невязки автокоррелируются.

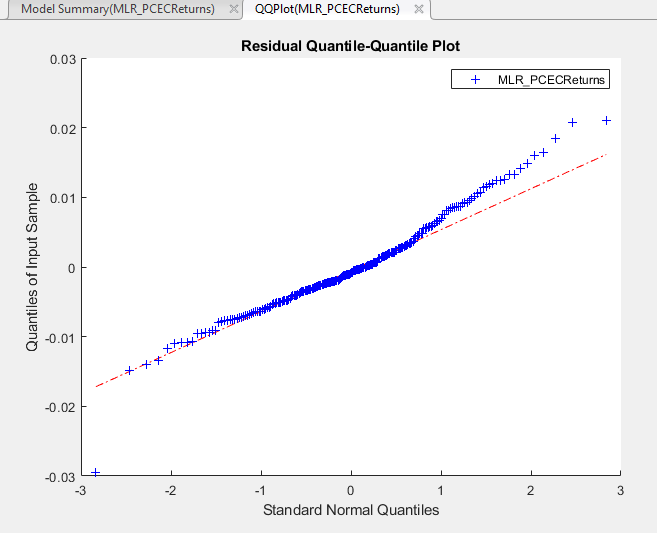

Оцените, являются ли невязки нормально распределенными и автокоррелироваными путем генерации графиков квантиля квантиля и ACF.

Создайте график квантиля квантиля невязок модели MLR_PCECReturns:

В Data Browser выберите модель MLR_PCECReturns.

На вкладке Econometric Modeler, в разделе Diagnostics, нажимают Residual Diagnostics> Residual Q-Q Plot.

Невязки скашиваются направо.

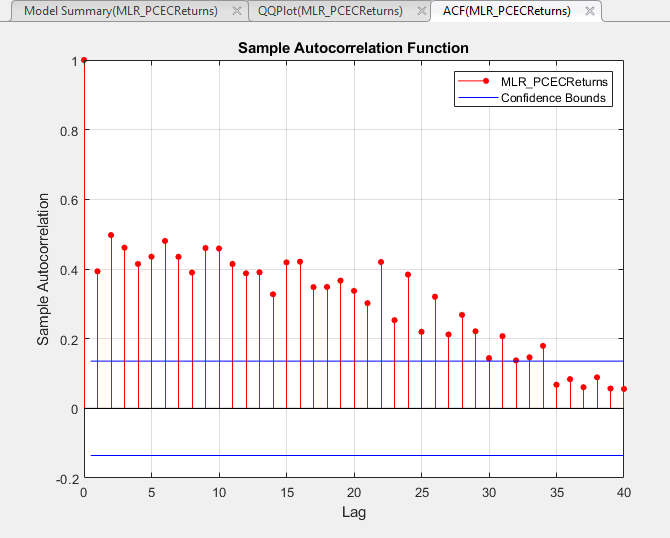

Постройте ACF невязок:

В Data Browser выберите модель MLR_PCECReturns.

На вкладке Econometric Modeler, в разделе Diagnostics, нажимают Residual Diagnostics> Autocorrelation Function.

На вкладке ACF, набор Number of Lags к 40.

График показывает автокорреляцию в первых 34 задержках.

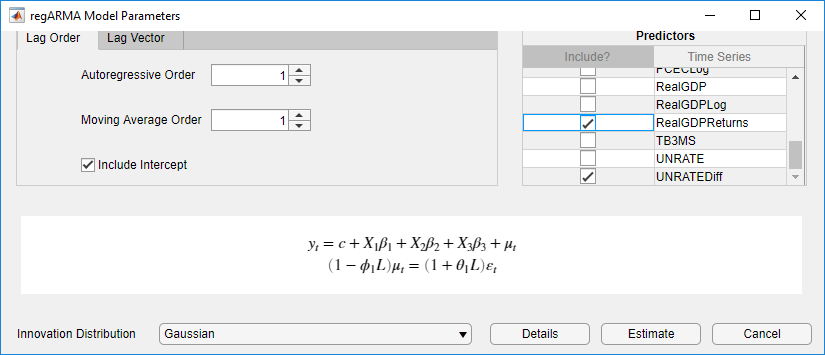

Попытайтесь исправить автокорреляцию в невязках путем определения модели регрессии с ARMA (1,1) ошибки для PCECReturns.

В Data Browser выберите PCECReturns.

Кликните по вкладке Econometric Modeler. Затем в разделе Models кликните по стрелке, чтобы отобразить галерею моделей.

В галерее моделей, в разделе Regression Models, нажимают RegARMA.

В диалоговом окне regARMA Model Parameters:

Во вкладке Lag Order:

Установите Autoregressive Order на 1.

Установите Moving Average Order на 1.

В разделе Predictors установите флажок Include? для FEDFUNDSDiff, RealGDPReturns и временных рядов UNRATEDiff.

Нажмите Estimate.

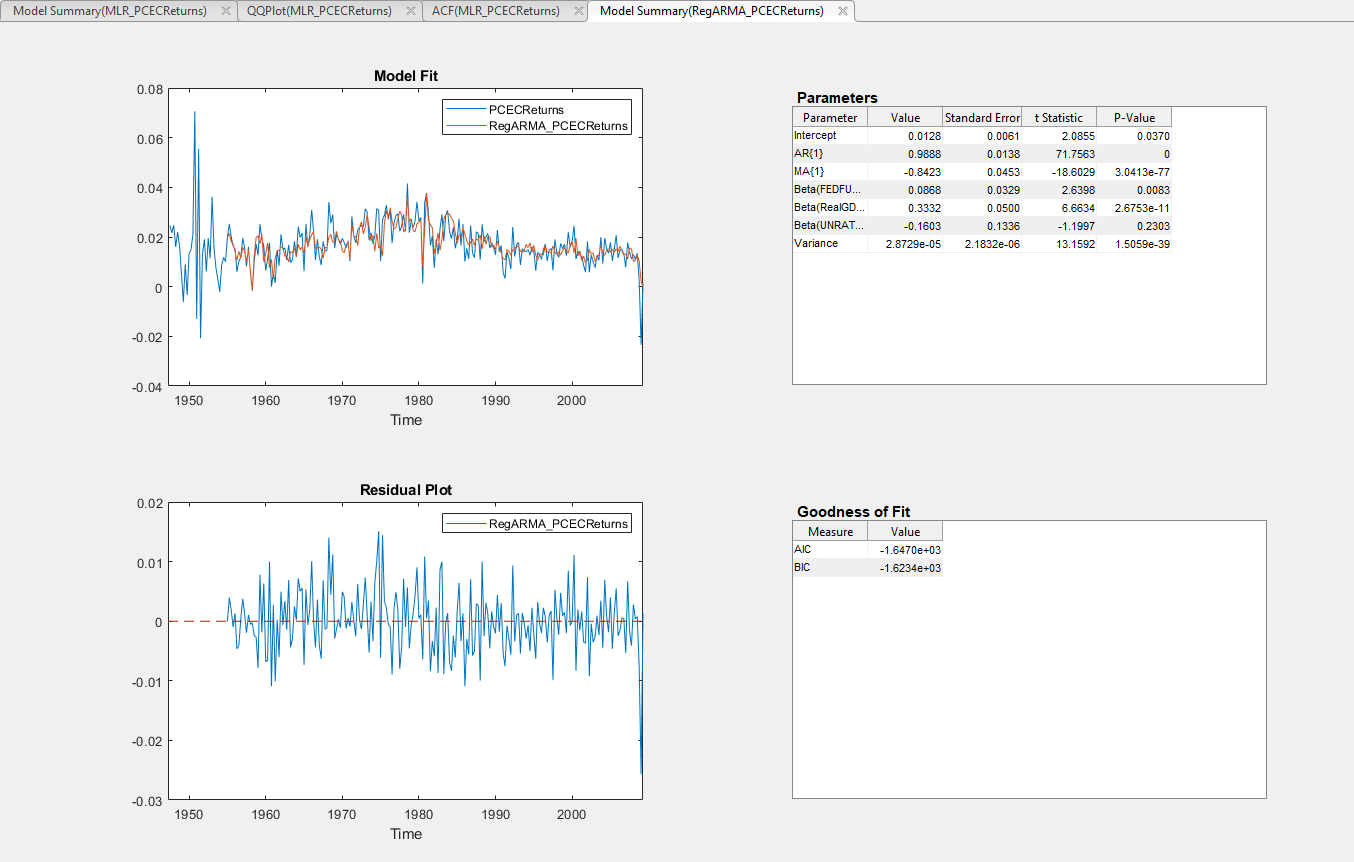

Образцовая переменная RegARMA_PCECReturns появляется в разделе Models Data Browser, и его сводные данные оценки появляются в документе Model Summary(RegARMA_PCECReturns).

Статистические данные t предполагают, что все коэффициенты являются значительными, за исключением коэффициента UNRATEDiff. Невязки, кажется, колеблются вокруг y = 0 без автокорреляции.

Оцените, являются ли невязки модели RegARMA_PCECReturns нормально распределенными и автокоррелироваными путем генерации графиков квантиля квантиля и ACF.

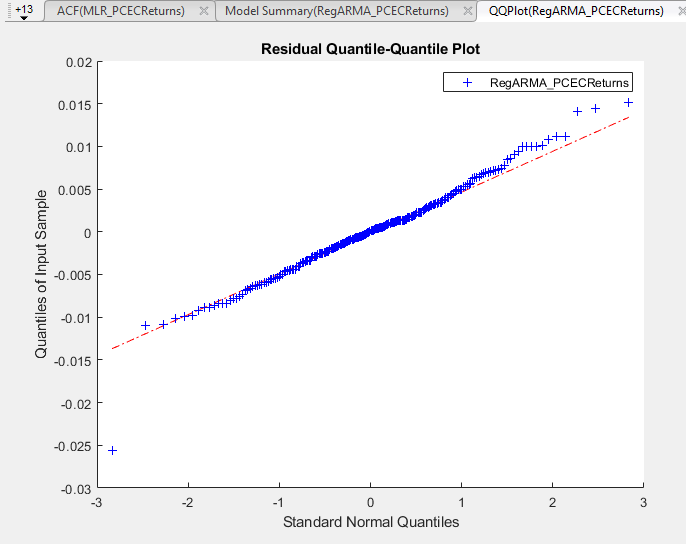

Создайте график квантиля квантиля невязок модели RegARMA_PCECReturns:

В Data Browser выберите модель RegARMA_PCECReturns.

На вкладке Econometric Modeler, в разделе Diagnostics, нажимают Residual Diagnostics> Residual Q-Q Plot.

Невязки кажутся приблизительно нормально распределенными.

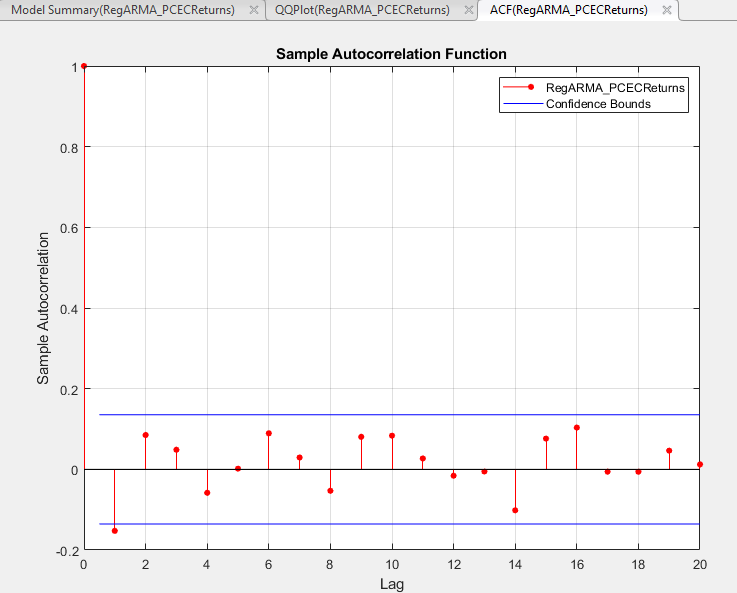

Постройте ACF невязок:

В Data Browser выберите модель RegARMA_PCECReturns.

На вкладке Econometric Modeler, в разделе Diagnostics, нажимают Residual Diagnostics> Autocorrelation Function.

Первая задержка автокорреляции является значительной.

Отсюда, можно оценить многоуровневые модели, которые отличаются количеством порядков полинома авторегрессивного и скользящего среднего значения в ошибочной модели ARMA. Затем выберите модель с самой низкой подходящей статистической величиной. Или, можно проверять прогнозирующую производительность моделей путем сравнения прогнозов с данными из выборки.

autocorr | collintest | estimate | fitlm