Financial Instruments Toolbox™ вычисляет цены для Cap, Floor, или Swaption инструмент при моделировании для отрицательных процентных ставок с использованием модели Normal watility, сдвинутой модели Black или сдвинутой модели SABR:

Модель нормальной волатильности (модель бакалавра) для опций процентных ставок для обработки отрицательных ставок со следующими:

Сдвинутая модель Black и сдвинутая модель SABR для опций процентных ставок для обработки отрицательных ставок со следующими:

Black объект модели (Сдвинутая Черная модель, заданная 'Shift' аргумент имя-значение установлен на положительное значение.)

Black объект pricer (модель Shitted Black, заданная 'Shift' аргумент имя-значение установлен на положительное значение.)

SABR объект модели (Сдвинутая модель SABR, заданная 'VolatilityType' значение-имя аргумента установлено в "Black" и 'Shift' аргумент имя-значение установлен на положительное значение.)

SABR объект pricer (Сдвинутая модель SABR, заданная 'VolatilityType' значение-имя аргумента установлено в "Black" и 'Shift' аргумент имя-значение установлен на положительное значение.)

Первоначальные авторы модели SABR обеспечили приближение подразумеваемой волатильности Чёрного с точки зрения параметров модели SABR (известной как «формула Хагана»), так что цена опции могла быть вычислена путем вставки вычисленной волатильности Чёрного SABR в формулу Чёрного:

Однако эти методы начали разрушаться с введением отрицательных процентных ставок, из-за предположения модели Блэка, что базовые ставки распределены логнормально (и, следовательно, не могут быть отрицательными).

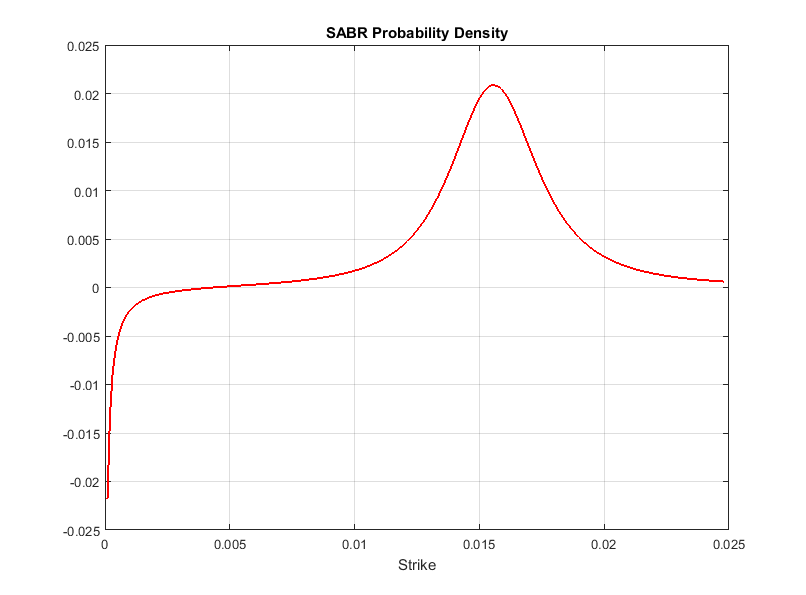

В сложение, даже когда базовая скорость положительна, приближение закрытой формы SABR подразумевает чёрную волатильность (Hagan et al., 2002), как известно, становится все более неточным, когда удар приближается к нулю. Даже не пересекая контур нулевого удара, подразумеваемая плотность вероятностей базовой скорости при истечении опции может стать отрицательной при низких положительных ударах, хотя плотности вероятностей явно не должны быть отрицательными:

Опции с отрицательными ударами не могут быть представлены чёрными волатильностями. Чтобы обойти эту проблему, рынок начал котировать прописную букву, пол и цены свопциона также с точки зрения нормальных волатильностей или сдвинутых черных волатильностей. Вместо модели Black оба типа волатильности происходят из альтернативных моделей, которые допускают отрицательные скорости.

Нормальные волатильности связаны с моделью Normal (также известной как модель холостяка):

![]()

где базовые скорости приняты как обычно распределенные. В отличие от lognormal модели (где скорости имеют нижнюю границу), скорости в Normal модели могут быть как бесконечно положительными, так и бесконечно отрицательными.

Сдвинутые чёрные волатильности связаны с моделью Сдвинутых Чёрных (также известной как «Перемещенная Диффузия» или «Сдвинутая Лагнормальная»):

![]()

Модель Shitted Black по сути аналогична модели Black, за исключением того, что она моделирует движения (F + Shift) в качестве базового актива, вместо F (где F - скорость прямого свопа в случае свопсов и форвардная ставка в случае кэплетов и флорлетов). Итак, модель Shitted Black позволяет отрицательные скорости с фиксированной отрицательной нижней границей, заданной величиной сдвига, то есть нулевая нижняя граница модели Black была сдвинута.

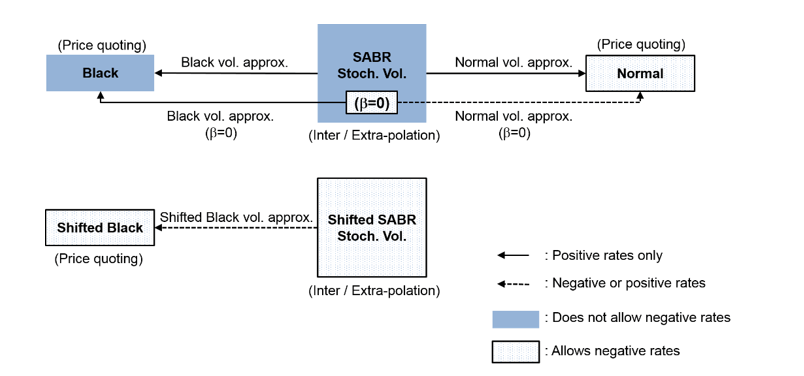

Введение отрицательных процентных ставок также потребовало обновления метода интерполяции волатильностей, котируемых на рынке. Ниже показаны связи между волатильностями и моделями SABR:

Как показано, приближения волатильности Black и Normal позволяют вам использовать модель SABR с формулами опций ценообразования Black и Normal. Однако, хотя сама модель Normal позволяет отрицательные скорости и модель SABR имеет подразумеваемое приближение нормальной волатильности, базовая динамика модели SABR не допускает отрицательные скорости, если только β = 0. Когда параметр β (Beta) SABR модель установлена в нуль, модель является моделью Normal SABR, которая позволяет вычислять подразумеваемые волатильности Normal для отрицательных частот.

В модели Shitted SABR приближение Сдвинутой Черной Волатильности может использоваться, чтобы позволить отрицательные скорости с фиксированной отрицательной нижней границей, заданной величиной сдвига. Это достигается путем установки 'Shift' аргумент имя-значение SABR модель к положительному значению.

Можно вычислить подразумеваемые волатильности в терминах параметров модели SABR, для β = 0 (Normal SABR) или любого другого значения β, дозволенного моделью SABR (0 ≤ β ≤ 1), используя volatilities функция для SABR аналитический прайс.

Следующие три типа подразумеваемых волатильностей поддерживаются SABR аналитический ценник и тип подразумеваемых волатильностей, вычисленных volatilities функция зависит от параметров SABR модель при использовании SABR аналитический прайс:

Подразумеваемые черные волатильности - The SABR модели 'VolatilityType' для аргумента name-value задано значение "Black" и 'Shift' аргумент имя-значение равен нулю. Отрицательные ставки не допускаются.

Подразумеваемые просеянные черные волатильности - The SABR модели 'VolatilityType' для аргумента name-value задано значение "Black" и 'Shift' для аргумента имя-значение задано положительное значение. Отрицательные ставки разрешены с нижней границей, заданной величиной сдвига.

Подразумеваемые нормальные (холостяцкие) волатильности - The SABR модели 'VolatilityType' для аргумента name-value задано значение "Black" и 'Shift' аргумент имя-значение равен нулю. Отрицательные скорости разрешены, когда Beta входной параметр равен нулю.