portopt к объекту портфеляportopt без Выходных аргументовЭтот пример показывает, как переместить portopt без выходных аргументов объекту Portfolio.

Основная функциональность portopt представлена как:

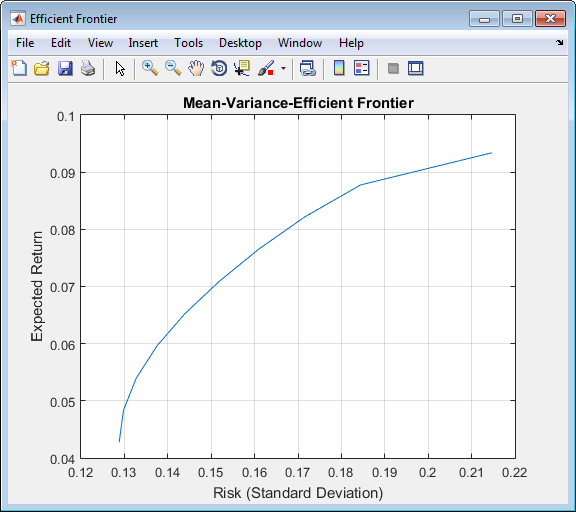

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; portopt(ExpReturn, ExpCovariance, NumPorts);

Переместить синтаксис portopt без выходных аргументов объекту Portfolio:

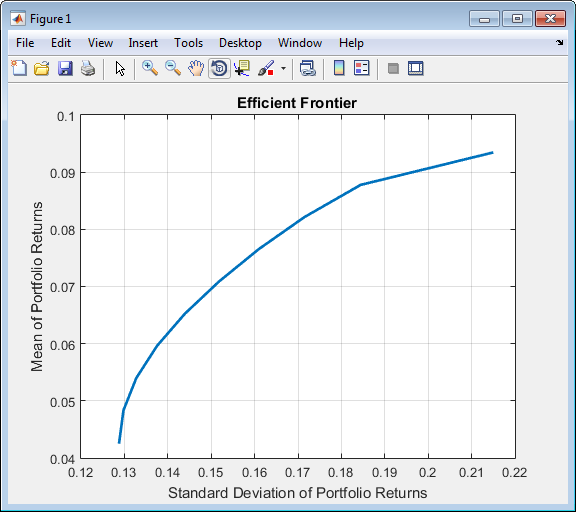

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; p = Portfolio; p = setAssetMoments(p, ExpReturn, ExpCovariance); p = setDefaultConstraints(p); plotFrontier(p, NumPorts);

Без выходных аргументов portopt строит границу эффективности. Объект Portfolio имеет подобное поведение несмотря на то, что объект Portfolio пишет в окно текущей фигуры, а не создайте новое окно каждый раз, когда график сгенерирован.

portopt с Выходными аргументамиЭтот пример показывает, как переместить portopt с выходными аргументами объекту Portfolio.

С выходными аргументами основная функциональность portopt возвращает моменты портфеля и веса. Если объект Portfolio настраивается, моменты и веса получены на отдельных шагах.

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; [PortRisk, PortReturn, PortWts] = portopt(ExpReturn, ExpCovariance, NumPorts); display(PortWts);

PortWts =

0.2103 0.2746 0.1157 0.1594 0.2400

0.1744 0.2657 0.1296 0.2193 0.2110

0.1386 0.2567 0.1436 0.2791 0.1821

0.1027 0.2477 0.1575 0.3390 0.1532

0.0668 0.2387 0.1714 0.3988 0.1242

0.0309 0.2298 0.1854 0.4587 0.0953

0 0.2168 0.1993 0.5209 0.0629

0 0.1791 0.2133 0.5985 0.0091

0 0.0557 0.2183 0.7260 0

0 0 0 1.0000 0Переместить синтаксис portopt с выходными аргументами:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; p = Portfolio; p = setAssetMoments(p, ExpReturn, ExpCovariance); p = setDefaultConstraints(p); PortWts = estimateFrontier(p, NumPorts); [PortRisk, PortReturn] = estimatePortMoments(p, PortWts); display(PortWts);

PortWts =

0.2103 0.1744 0.1386 0.1027 0.0668 0.0309 0 0 0 0

0.2746 0.2657 0.2567 0.2477 0.2387 0.2298 0.2168 0.1791 0.0557 0

0.1157 0.1296 0.1436 0.1575 0.1714 0.1854 0.1993 0.2133 0.2183 0

0.1594 0.2193 0.2791 0.3390 0.3988 0.4587 0.5209 0.5985 0.7260 1.0000

0.2400 0.2110 0.1821 0.1532 0.1242 0.0953 0.0629 0.0091 0 0Объект Portfolio возвращает PortWts с портфелями, спускающимися по столбцам, не через строки. Портфельные риски и возвраты находятся все еще в формате столбца.

portopt для цели возвращается в области значений эффективного портфеля, возвращаетсяЭтот пример показывает, как мигрировать, цель portopt возвращается в области значений эффективного портфеля, возвращается к объекту Portfolio.

portopt может получить портфели с определенными запланированными уровнями возврата, но требует, чтобы целенаправленные возвраты находились в пределах области значений эффективных возвратов. Указатели на объект Портфеля это путем выбора портфелей в концах границы эффективности.

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ];

ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022;

0.0092, 0.0380, 0.0035, 0.0197, 0.0028;

0.0039, 0.0035, 0.0997, 0.0100, 0.0070;

0.0070, 0.0197, 0.0100, 0.0461, 0.0050;

0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ];

NumPorts = 10;

TargetReturn = [ 0.05; 0.06; 0.07; 0.08; 0.09 ];

[PortRisk, PortReturn, PortWts] = portopt(ExpReturn, ExpCovariance, [], TargetReturn);

disp(' Efficient Target');

disp([PortReturn, TargetReturn]); Efficient Target

0.0500 0.0500

0.0600 0.0600

0.0700 0.0700

0.0800 0.0800

0.0900 0.0900Переместить синтаксис portopt для цели возвращается в области значений эффективного портфеля, возвращается к объекту Portfolio:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ];

ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022;

0.0092, 0.0380, 0.0035, 0.0197, 0.0028;

0.0039, 0.0035, 0.0997, 0.0100, 0.0070;

0.0070, 0.0197, 0.0100, 0.0461, 0.0050;

0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ];

NumPorts = 10;

TargetReturn = [ 0.05; 0.06; 0.07; 0.08; 0.09 ];

p = Portfolio;

p = setAssetMoments(p, ExpReturn, ExpCovariance);

p = setDefaultConstraints(p);

PortWts = estimateFrontierByReturn(p, TargetReturn);

[PortRisk, PortReturn] = estimatePortMoments(p, PortWts);

disp(' Efficient Target');

disp([PortReturn, TargetReturn]); Efficient Target

0.0500 0.0500

0.0600 0.0600

0.0700 0.0700

0.0800 0.0800

0.0900 0.0900portopt для целевого возврата вне области значений эффективного портфеля возвращаетсяЭтот пример показывает, как мигрировать, цель portopt возвращается за пределами области значений эффективного портфеля, возвращается к объекту Portfolio.

То, когда целевой возврат за пределами области значений эффективного портфеля, возвращается, portopt генерирует ошибку. Указатели на объект Портфеля это эффективно путем выбора портфелей в концах границы эффективности.

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ];

ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022;

0.0092, 0.0380, 0.0035, 0.0197, 0.0028;

0.0039, 0.0035, 0.0997, 0.0100, 0.0070;

0.0070, 0.0197, 0.0100, 0.0461, 0.0050;

0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ];

NumPorts = 10;

TargetReturn = [ 0.05; 0.06; 0.07; 0.08; 0.09; 0.10 ];

[PortRisk, PortReturn, PortWts] = portopt(ExpReturn, ExpCovariance, [], TargetReturn);

disp(' Efficient Target');

disp([PortReturn, TargetReturn]);> In portopt at 85 Error using portopt (line 297) One or more requested returns are greater than the maximum achievable return of 0.093400.

Переместить синтаксис portopt для цели возвращается за пределами области значений эффективного портфеля, возвращается к объекту Portfolio:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ];

ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022;

0.0092, 0.0380, 0.0035, 0.0197, 0.0028;

0.0039, 0.0035, 0.0997, 0.0100, 0.0070;

0.0070, 0.0197, 0.0100, 0.0461, 0.0050;

0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ];

NumPorts = 10;

TargetReturn = [ 0.05; 0.06; 0.07; 0.08; 0.09; 0.10 ];

p = Portfolio;

p = setAssetMoments(p, ExpReturn, ExpCovariance);

p = setDefaultConstraints(p);

PortWts = estimateFrontierByReturn(p, TargetReturn);

[PortRisk, PortReturn] = estimatePortMoments(p, PortWts);

disp(' Efficient Target');

disp([PortReturn, TargetReturn]);Warning: One or more target return values are outside the feasible range [

0.0427391, 0.0934 ].

Will return portfolios associated with endpoints of the range for these

values.

> In Portfolio/estimateFrontierByReturn (line 106)

Efficient Target

0.0500 0.0500

0.0600 0.0600

0.0700 0.0700

0.0800 0.0800

0.0900 0.0900

0.0934 0.1000portopt Используя portcons Вывод для ConSetЭтот пример показывает, как переместить portopt, когда ConSet вывод от portcons используется с portopt.

portopt принимает как вход выходные параметры от portcons, pcalims, pcglims и pcgcomp. Этот пример фокусируется на portcons. portcons настраивает линейные ограничения для portopt в форме A*Port <= b. В матричном ConSet = [ A, b ] и врываются, разделяют A и массивы b с A = ConSet(:,1:end-1); и b = ConSet(:,end);. Кроме того, чтобы проиллюстрировать проблему по умолчанию с дополнительными ограничениями группы, рассмотрите три группы. Активы 2, 3, и 4 могут составить до 80% портфеля, Активы 1 и 2 могут составить до 70% портфеля, и Активы 3, 4, и 5 могут составить до 90% портфеля.

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; Groups = [ 0 1 1 1 0; 1 1 0 0 0; 0 0 1 1 1 ]; GroupBounds = [ 0, 0.8; 0, 0.7; 0, 0.9 ]; LowerGroup = GroupBounds(:,1); UpperGroup = GroupBounds(:,2); ConSet = portcons('default', 5, 'grouplims', Groups, LowerGroup, UpperGroup); [PortRisk, PortReturn, PortWts] = portopt(ExpReturn, ExpCovariance, NumPorts, [], ConSet); disp([PortRisk, PortReturn]);

Error using portopt (line 83) In the current and future releases, portopt will no longer accept ConSet or varargin arguments. 'It will only solve the portfolio problem for long-only fully-invested portfolios. To solve more general problems, use the Portfolio object. See the release notes for details, including examples to make the conversion.

Чтобы переместить portopt на объект Portfolio, когда ConSet вывод от portcons используется с portopt:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; Groups = [ 0 1 1 1 0; 1 1 0 0 0; 0 0 1 1 1 ]; GroupBounds = [ 0, 0.8; 0, 0.7; 0, 0.9 ]; LowerGroup = GroupBounds(:,1); UpperGroup = GroupBounds(:,2); ConSet = portcons('default', 5, 'grouplims', Groups, LowerGroup, UpperGroup); A = ConSet(:,1:end-1); b = ConSet(:,end); p = Portfolio; p = setAssetMoments(p, ExpReturn, ExpCovariance); p = setInequality(p, A, b); % implement group constraints here PortWts = estimateFrontier(p, NumPorts); [PortRisk, PortReturn] = estimatePortMoments(p, PortWts); disp([PortRisk, PortReturn]);

0.1288 0.0427 0.1292 0.0465 0.1306 0.0503 0.1328 0.0540 0.1358 0.0578 0.1395 0.0615 0.1440 0.0653 0.1504 0.0690 0.1590 0.0728 0.1806 0.0766

Ограничения вводятся непосредственно в объект Portfolio с функциями addInequality или setInequality.

portcons, pcalims, pcglims и pcgcomp с объектом портфеляЭтот пример показывает, как интегрировать вывод от pcalims, pcalims, pcglims или pcgcomp с реализацией объектов Портфеля.

portcons, pcalims, pcglims и pcgcomp устанавливают линейные ограничения для portopt в форме A*Port <= b. Несмотря на то, что некоторые функции разрешают два выходных параметров, принимают, что выводом является один матричный ConSet. Ворвитесь в отдельный A и массивы b с:

A = ConSet(:,1:end-1);

b = ConSet(:,end);

Кроме того, чтобы проиллюстрировать проблему по умолчанию с дополнительными ограничениями группы, рассмотрите три группы:

Активы 2, 3, и 4 могут составить до 80% портфеля.

Активы 1 и 2 могут составить до 70% портфеля.

Активы 3, 4, и 5 могут составить до 90% портфеля.

Groups = [ 0 1 1 1 0; 1 1 0 0 0; 0 0 1 1 1 ]; GroupBounds = [ 0, 0.8; 0, 0.7; 0, 0.9 ];

Интегрировать ConSet вывод portcons с реализацией объектов Портфеля:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; Groups = [ 0 1 1 1 0; 1 1 0 0 0; 0 0 1 1 1 ]; GroupBounds = [ 0, 0.8; 0, 0.7; 0, 0.9 ]; LowerGroup = GroupBounds(:,1); UpperGroup = GroupBounds(:,2); ConSet = portcons('default', 5, 'grouplims', Groups, LowerGroup, UpperGroup); A = ConSet(:,1:end-1); b = ConSet(:,end); p = Portfolio; p = setAssetMoments(p, ExpReturn, ExpCovariance); p = setDefaultConstraints(p); % implement default constraints here p = setInequality(p, A, b); % implement group constraints here PortWts = estimateFrontier(p, NumPorts); [PortRisk, PortReturn] = estimatePortMoments(p, PortWts); disp([PortRisk, PortReturn]);

0.1288 0.0427

0.1292 0.0465

0.1306 0.0503

0.1328 0.0540

0.1358 0.0578

0.1395 0.0615

0.1440 0.0653

0.1504 0.0690

0.1590 0.0728

0.1806 0.0766Интегрировать вывод pcalims и pcglims с реализацией объектов Портфеля:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; Groups = [ 0 1 1 1 0; 1 1 0 0 0; 0 0 1 1 1 ]; GroupBounds = [ 0, 0.8; 0, 0.7; 0, 0.9 ]; LowerGroup = GroupBounds(:,1); UpperGroup = GroupBounds(:,2); AssetMin = [ 0; 0; 0; 0; 0 ]; AssetMax = [ 0.8; 0.8; 0.8; 0.8; 0.8 ]; [Aa, ba] = pcalims(AssetMin, AssetMax); [Ag, bg] = pcglims(Groups, LowerGroup, UpperGroup); p = Portfolio; p = setAssetMoments(p, ExpReturn, ExpCovariance); p = setDefaultConstraints(p); % implement default constraints first p = addInequality(p, Aa, ba); % implement bound constraints here p = addInequality(p, Ag, bg); % implement group constraints here PortWts = estimateFrontier(p, NumPorts); [PortRisk, PortReturn] = estimatePortMoments(p, PortWts); disp([PortRisk, PortReturn]);

0.1288 0.0427 0.1292 0.0465 0.1306 0.0503 0.1328 0.0540 0.1358 0.0578 0.1395 0.0615 0.1440 0.0653 0.1504 0.0690 0.1590 0.0728 0.1806 0.0766

Portfolio | addInequality | estimateFrontier | estimateFrontierByReturn | estimatePortMoments | pcalims | pcgcomp | pcglims | portcons | portopt | setAssetMoments | setDefaultConstraints | setInequality