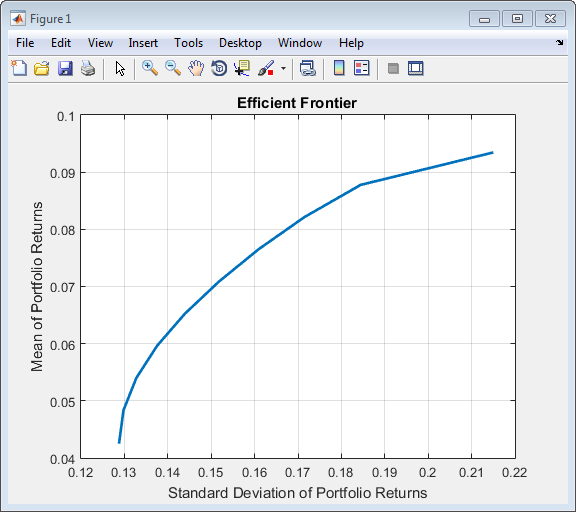

frontcon к объекту портфеляfrontcon без Выходных аргументовЭтот пример показывает, как переместить frontcon без выходных аргументов объекту Portfolio.

Основная функциональность frontcon представлена как:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; frontcon(ExpReturn, ExpCovariance, NumPorts);

Undefined function or variable 'frontcon'.

Переместить синтаксис frontcon без выходных аргументов объекту Portfolio:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; p = Portfolio; p = setAssetMoments(p, ExpReturn, ExpCovariance); p = setDefaultConstraints(p); plotFrontier(p, NumPorts);

Объект Portfolio пишет в окно текущей фигуры, а не создайте новое окно каждый раз, когда график сгенерирован.

frontcon с Выходными аргументамиЭтот пример показывает, как переместить frontcon с выходными аргументами объекту Portfolio.

Основная функциональность frontcon представлена как:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; [PortRisk, PortReturn, PortWts] = frontcon(ExpReturn, ExpCovariance, NumPorts); display(PortWts);

Undefined function or variable 'frontcon'.

Переместить синтаксис frontcon с выходными аргументами:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; p = Portfolio; p = setAssetMoments(p, ExpReturn, ExpCovariance); p = setDefaultConstraints(p); PortWts = estimateFrontier(p, NumPorts); [PortRisk, PortReturn] = estimatePortMoments(p, PortWts); display(PortWts);

PortWts =

0.2103 0.1744 0.1386 0.1027 0.0668 0.0309 0 0 0 0

0.2746 0.2657 0.2567 0.2477 0.2387 0.2298 0.2168 0.1791 0.0557 0

0.1157 0.1296 0.1436 0.1575 0.1714 0.1854 0.1993 0.2133 0.2183 0

0.1594 0.2193 0.2791 0.3390 0.3988 0.4587 0.5209 0.5985 0.7260 1.0000

0.2400 0.2110 0.1821 0.1532 0.1242 0.0953 0.0629 0.0091 0 0Объект Portfolio возвращает PortWts с портфелями, спускающимися по столбцам, не через строки. Портфельные риски и возвраты находятся все еще в формате столбца.

frontcon для цели возвращается в области значений эффективного портфеля, возвращаетсяЭтот пример показывает, как мигрировать, цель frontcon возвращается в области значений эффективного портфеля, возвращается к объекту Portfolio.

frontcon может получить портфели с определенными запланированными уровнями возврата, но требует, чтобы целенаправленные возвраты находились в пределах области значений эффективных возвратов. Указатели на объект Портфеля это путем выбора портфелей в концах границы эффективности.

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ];

ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022;

0.0092, 0.0380, 0.0035, 0.0197, 0.0028;

0.0039, 0.0035, 0.0997, 0.0100, 0.0070;

0.0070, 0.0197, 0.0100, 0.0461, 0.0050;

0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ];

NumPorts = 10;

TargetReturn = [ 0.05; 0.06; 0.07; 0.08; 0.09 ];

[PortRisk, PortReturn, PortWts] = frontcon(ExpReturn, ExpCovariance, [], TargetReturn);

disp(' Efficient Target');

disp([PortReturn, TargetReturn]);Undefined function or variable 'frontcon'.

Переместить синтаксис frontcon для цели возвращается в области значений эффективного портфеля, возвращается к объекту Portfolio:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ];

ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022;

0.0092, 0.0380, 0.0035, 0.0197, 0.0028;

0.0039, 0.0035, 0.0997, 0.0100, 0.0070;

0.0070, 0.0197, 0.0100, 0.0461, 0.0050;

0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ];

NumPorts = 10;

TargetReturn = [ 0.05; 0.06; 0.07; 0.08; 0.09 ];

p = Portfolio;

p = setAssetMoments(p, ExpReturn, ExpCovariance);

p = setDefaultConstraints(p);

PortWts = estimateFrontierByReturn(p, TargetReturn);

[PortRisk, PortReturn] = estimatePortMoments(p, PortWts);

disp(' Efficient Target');

disp([PortReturn, TargetReturn]);Efficient Target

0.0500 0.0500

0.0600 0.0600

0.0700 0.0700

0.0800 0.0800

0.0900 0.0900frontcon для цели возвращается, внешняя область значений эффективного портфеля возвращаетсяЭтот пример показывает, как мигрировать, цель frontcon возвращается за пределами области значений эффективного портфеля, возвращается к объекту Portfolio.

То, когда целевой возврат за пределами области значений эффективного портфеля, возвращается, frontcon генерирует ошибку. Указатели на объект Портфеля это эффективно путем выбора портфелей в концах границы эффективности.

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ];

ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022;

0.0092, 0.0380, 0.0035, 0.0197, 0.0028;

0.0039, 0.0035, 0.0997, 0.0100, 0.0070;

0.0070, 0.0197, 0.0100, 0.0461, 0.0050;

0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ];

NumPorts = 10;

TargetReturn = [ 0.05; 0.06; 0.07; 0.08; 0.09; 0.10 ];

[PortRisk, PortReturn, PortWts] = frontcon(ExpReturn, ExpCovariance, [], TargetReturn);

disp(' Efficient Target');

disp([PortReturn, TargetReturn]);Undefined function or variable 'frontcon'.

Переместить синтаксис frontcon для цели возвращается за пределами области значений эффективного портфеля, возвращается к объекту Portfolio:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ];

ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022;

0.0092, 0.0380, 0.0035, 0.0197, 0.0028;

0.0039, 0.0035, 0.0997, 0.0100, 0.0070;

0.0070, 0.0197, 0.0100, 0.0461, 0.0050;

0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ];

NumPorts = 10;

TargetReturn = [ 0.05; 0.06; 0.07; 0.08; 0.09; 0.10 ];

p = Portfolio;

p = setAssetMoments(p, ExpReturn, ExpCovariance);

p = setDefaultConstraints(p);

PortWts = estimateFrontierByReturn(p, TargetReturn);

[PortRisk, PortReturn] = estimatePortMoments(p, PortWts);

disp(' Efficient Target');

disp([PortReturn, TargetReturn]);Warning: One or more target return values are outside the feasible range [

0.0427391, 0.0934 ].

Will return portfolios associated with endpoints of the range for these

values.

> In Portfolio/estimateFrontierByReturn (line 106)

Efficient Target

0.0500 0.0500

0.0600 0.0600

0.0700 0.0700

0.0800 0.0800

0.0900 0.0900

0.0934 0.1000frontcon при использовании границЭтот пример показывает, как переместить синтаксис frontcon для AssetBounds к объекту Portfolio.

Используйте frontcon с входной спецификацией для AssetBounds, который содержит нижние и верхние границы на весе, выделенном каждому активу в портфеле:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; AssetBounds = [ 0.1, 0.1, 0.1, 0.1, 0.1; 0.5, 0.5, 0.5, 0.5, 0.5 ]; [PortRisk, PortReturn, PortWts] = frontcon(ExpReturn, ExpCovariance, NumPorts, [], AssetBounds); disp([PortRisk, PortReturn]);

Undefined function or variable 'frontcon'.

Переместить синтаксис frontcon с помощью AssetBounds для объекта Portfolio:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; AssetBounds = [ 0.1, 0.1, 0.1, 0.1, 0.1; 0.5, 0.5, 0.5, 0.5, 0.5 ]; LowerBound = AssetBounds(1,:); UpperBound = AssetBounds(2,:); p = Portfolio; p = setAssetMoments(p, ExpReturn, ExpCovariance); p = setDefaultConstraints(p); p = setBounds(p, LowerBound, UpperBound); PortWts = estimateFrontier(p, NumPorts); [PortRisk, PortReturn] = estimatePortMoments(p, PortWts); disp([PortRisk, PortReturn]);

0.1288 0.0427 0.1291 0.0457 0.1299 0.0487 0.1313 0.0516 0.1332 0.0546 0.1356 0.0576 0.1385 0.0605 0.1419 0.0635 0.1461 0.0665 0.1519 0.0694

frontcon при использовании группЭтот пример показывает, как переместить синтаксис frontcon для Groups и GroupBounds к объекту Portfolio.

Используйте frontcon с входной спецификацией для Groups (группы актива или классы.) и GroupBounds (нижние и верхние границы общих масс всех активов в группе). Рассмотрите три группы: Активы 2, 3, и 4 могут составить до 80% портфеля, Активы 1 и 2 могут составить до 70% портфеля, и Активы 3, 4, и 5 могут составить до 90% портфеля.

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ];

ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022;

0.0092, 0.0380, 0.0035, 0.0197, 0.0028;

0.0039, 0.0035, 0.0997, 0.0100, 0.0070;

0.0070, 0.0197, 0.0100, 0.0461, 0.0050;

0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ];

NumPorts = 10;

Groups = [ 0 1 1 1 0; 1 1 0 0 0; 0 0 1 1 1 ];

GroupBounds = [ 0, 0.8; 0, 0.7; 0, 0.9 ];

[PortRisk, PortReturn, PortWgts] = frontcon(ExpReturn, ExpCovariance, NumPorts, [], [], ...

Groups, GroupBounds);

disp([PortRisk, PortReturn]);

Undefined function or variable 'frontcon'.

Переместить синтаксис frontcon с помощью Groups и GroupBounds к объекту Portfolio:

ExpReturn = [ 0.0054; 0.0531; 0.0779; 0.0934; 0.0130 ]; ExpCovariance = [ 0.0569, 0.0092, 0.0039, 0.0070, 0.0022; 0.0092, 0.0380, 0.0035, 0.0197, 0.0028; 0.0039, 0.0035, 0.0997, 0.0100, 0.0070; 0.0070, 0.0197, 0.0100, 0.0461, 0.0050; 0.0022, 0.0028, 0.0070, 0.0050, 0.0573 ]; NumPorts = 10; Groups = [ 0 1 1 1 0; 1 1 0 0 0; 0 0 1 1 1 ]; GroupBounds = [ 0, 0.8; 0, 0.7; 0, 0.9 ]; LowerGroup = GroupBounds(:,1); UpperGroup = GroupBounds(:,2); p = Portfolio; p = setAssetMoments(p, ExpReturn, ExpCovariance); p = setDefaultConstraints(p); p = setGroups(p, Groups, LowerGroup, UpperGroup); PortWts = estimateFrontier(p, NumPorts); [PortRisk, PortReturn] = estimatePortMoments(p, PortWts); disp([PortRisk, PortReturn]);

0.1288 0.0427 0.1292 0.0465 0.1306 0.0503 0.1328 0.0540 0.1358 0.0578 0.1395 0.0615 0.1440 0.0653 0.1504 0.0690 0.1590 0.0728 0.1806 0.0766

Portfolio | addInequality | estimateFrontier | estimateFrontierByReturn | estimatePortMoments | pcalims | pcgcomp | pcglims | portcons | portopt | setAssetMoments | setBounds | setDefaultConstraints | setGroups | setInequality