Одним из факторов, чтобы рассмотреть при выборе оптимального портфеля для конкретного инвестора является отвращение уровня риска. Этот уровень отвращения к риску может быть охарактеризован путем определения кривой безразличия инвестора. Эта кривая состоит из семейства, рискуют/возвращаются парами, задающими компромисс между ожидаемым доходом и риском. Это устанавливает шаг в ответ, которого конкретный инвестор требует, чтобы сделать шаг в риске стоящим. Типичные коэффициенты нерасположенности к риску колеблются от 2,0 до 4.0 с более высоким номером, представляющим меньший допуск, чтобы рискнуть. Уравнение, используемое, чтобы представлять нерасположенность к риску в программном обеспечении Financial Toolbox™,

U = E(r) - 0.005*A*sig^2

где:

U является служебным значением.

E(r) является ожидаемым доходом.

A является индексом отвращения инвестора.

sig является стандартным отклонением.

Альтернатива использованию этих, оптимизация портфеля функционирует, должна использовать объект Portfolio (Portfolio) для оптимизации портфеля среднего отклонения. Этот поддержка объектов грубый или сетевой портфель возвращается как прокси возврата, отклонение портфеля возвращается как прокси риска и набор портфеля, который является любой комбинацией заданных ограничений, чтобы сформировать набор портфеля. Для получения информации о рабочем процессе при использовании объектов Портфеля смотрите Рабочий процесс Объекта Портфеля.

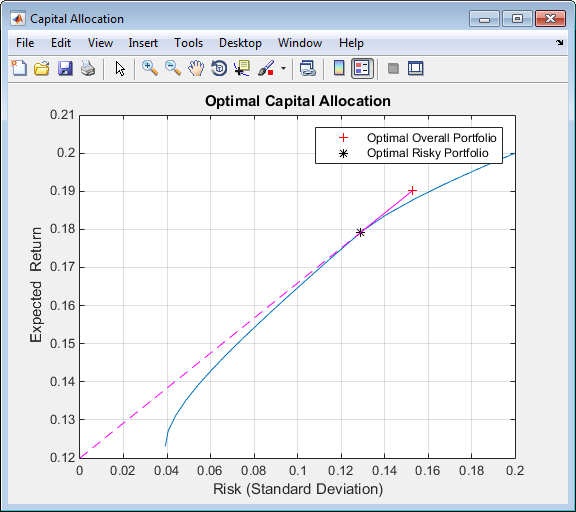

Этот пример вычисляет оптимальный опасный портфель на границе эффективности на основе безрискового уровня, ссудного процента и отвращения уровня риска инвестора. Вы делаете это с функциональным portalloc.

Сначала сгенерируйте данные о границе эффективности с помощью portopt.

ExpReturn = [0.1 0.2 0.15];

ExpCovariance = [ 0.005 -0.010 0.004;

-0.010 0.040 -0.002;

0.004 -0.002 0.023];Рассмотрите 20 различных вопросов вдоль границы эффективности.

NumPorts = 20; [PortRisk, PortReturn, PortWts] = portopt(ExpReturn,... ExpCovariance, NumPorts);

Вызов portopt, при определении выходных аргументов, возвращает соответствующие векторы, и массивы, представляющие риск, возвратитесь, и веса для каждого из портфелей вдоль границы эффективности. Используйте их в качестве первых трех входных параметров к функциональному portalloc.

Теперь найдите оптимальный опасный портфель и оптимальное выделение фондов между опасным портфелем и безрисковым активом, с помощью этих значений для безрискового уровня, ссудного процента и отвращения уровня риска инвестора.

RisklessRate = 0.08 BorrowRate = 0.12 RiskAversion = 3

Вызов portalloc, не задавая выходных аргументов дает график, отображающий критические точки.

portalloc (PortRisk, PortReturn, PortWts, RisklessRate,... BorrowRate, RiskAversion);

Вызов portalloc при определении выходных аргументов возвращает дисперсию (RiskyRisk), ожидаемый доход (RiskyReturn) и веса (RiskyWts), выделенный оптимальному опасному портфелю. Это также возвращает часть (RiskyFraction) полного портфеля, выделенного опасному портфелю и отклонению (OverallRisk) и ожидаемый доход (OverallReturn) оптимального полного портфеля. Полный портфель комбинирует инвестиции в безрисковый актив и в опасный портфель. Фактическая пропорция, присвоенная каждым из этих двух инвестиций, определяется отвращением уровня риска, характеризующим инвестора.

[RiskyRisk, RiskyReturn, RiskyWts,RiskyFraction, OverallRisk,... OverallReturn] = portalloc (PortRisk, PortReturn, PortWts,... RisklessRate, BorrowRate, RiskAversion) RiskyRisk = 0.1288 RiskyReturn = 0.1791 RiskyWts = 0.0057 0.5879 0.4064 RiskyFraction = 1.1869 OverallRisk = 0.1529 OverallReturn = 0.1902

Значение RiskyFraction превышает 1 (100%), подразумевая, что заданный допуск риска позволяет занимать деньги, чтобы вложить капитал в опасный портфель, и что никакие деньги не инвестируют в безрисковый актив. Этот заемный капитал добавляется к исходному капиталу, доступному для инвестиций. В этом примере клиент терпит заимствование 18,69% исходной основной суммы.

Portfolio | abs2active | active2abs | frontier | pcalims | pcgcomp | pcglims | pcpval | portalloc | portcons | portopt | portvrisk