Одним из факторов, которые необходимо учитывать при выборе оптимального портфеля для конкретного инвестора, является степень отвращения к риску. Такой уровень отвращения к риску можно охарактеризовать путем определения кривой безразличия инвестора. Эта кривая состоит из семейства пар риск/возврат, определяющих компромисс между ожидаемым возвратом и риском. Он устанавливает шаг взамен того, что конкретный инвестор требует сделать шаг риска стоящим. Типичные коэффициенты отвращения риска варьируются от 2,0 до 4,0, причем более высокое число представляет меньший допуск к риску. Уравнение, используемое для представления нежелания риска в программном обеспечении Financial Toolbox™, является

U = E(r) - 0.005*A*sig^2

где:

U - значение утилиты.

E(r) - ожидаемый возврат.

A - индекс отвращения инвестора.

sig - стандартное отклонение.

Примечание

Альтернативой использованию этих оптимизационных функций портфеля является использование объекта Portfolio (Portfolio) для оптимизации портфеля средних дисперсий. Этот объект поддерживает валовые или чистые возвраты портфеля в качестве прокси возврата, отклонение возвратов портфеля в качестве прокси риска и набор портфеля, который является любой комбинацией заданных ограничений для формирования набора портфеля. Дополнительные сведения о рабочем процессе при использовании объектов Portfolio см. в разделе Рабочий процесс объекта портфеля.

Этот пример вычисляет оптимальный рискованный портфель на эффективной границе, основываясь на безрисковой ставке, ставке заимствования и степени отвращения инвесторов. Вы делаете это с помощью функции portalloc.

Сначала сгенерируйте эффективные пограничные данные, используя portopt.

ExpReturn = [0.1 0.2 0.15];

ExpCovariance = [ 0.005 -0.010 0.004;

-0.010 0.040 -0.002;

0.004 -0.002 0.023];Рассмотрим 20 различных точек на эффективной границе.

NumPorts = 20; [PortRisk, PortReturn, PortWts] = portopt(ExpReturn,... ExpCovariance, NumPorts);

Вызов portopt, задавая выходные аргументы, возвращает соответствующие векторы и массивы, представляющие риск, возврат и веса для каждого из портфелей вдоль эффективной границы. Используйте их как первые три входных параметров в функцию portalloc.

Теперь найдите оптимальный рискованный портфель и оптимальное распределение средств между рискованным портфелем и безрисковым активом, используя эти значения для безрисковой ставки, ставки заимствования и степени отвращения инвесторов.

RisklessRate = 0.08 BorrowRate = 0.12 RiskAversion = 3

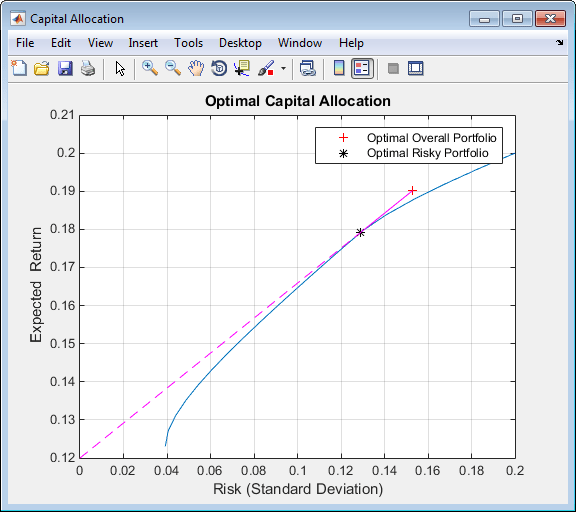

Вызов portalloc без указания каких-либо выходных аргументов дает график, отображающий критические точки.

portalloc (PortRisk, PortReturn, PortWts, RisklessRate,... BorrowRate, RiskAversion);

Вызов portalloc при задании выходных аргументов возвращается отклонение (RiskyRisk), ожидаемый возврат (RiskyReturn) и веса (RiskyWts) выделяется в оптимальный рискованный портфель. Это также возвращает дробь (RiskyFraction) полного портфеля, выделенного в рискованный портфель, и отклонения (OverallRisk) и ожидаемый возврат (OverallReturn) оптимального общего портфеля. Общий портфель объединяет инвестиции в безрисковый актив и в рискованный портфель. Фактическая доля, присвоенная каждой из этих двух инвестиций, определяется степенью отвращения от риска, характеризующей инвестора.

[RiskyRisk, RiskyReturn, RiskyWts,RiskyFraction, OverallRisk,... OverallReturn] = portalloc (PortRisk, PortReturn, PortWts,... RisklessRate, BorrowRate, RiskAversion) RiskyRisk = 0.1288 RiskyReturn = 0.1791 RiskyWts = 0.0057 0.5879 0.4064 RiskyFraction = 1.1869 OverallRisk = 0.1529 OverallReturn = 0.1902

Значение RiskyFraction превышает 1 (100%), что означает, что указанный риск позволяет заимствовать деньги для инвестирования в рискованный портфель и что никакие деньги не инвестируются в безрисковый актив. Этот заемный капитал добавляется к первоначальному капиталу, доступному для инвестиций. В этом примере клиент допускает заимствование 18,69% от исходной суммы капитала.

abs2active | active2abs | frontier | pcalims | pcgcomp | pcglims | pcpval | portalloc | portcons | Portfolio | portopt | portvrisk